4险企偿付能力“红线”边缘徘徊 欲自救说易行难

【摘要】受限于偿付能力,险企无法扩大业务规模谋利,通过增资来补充资本或也并非易事,困局之下如何自救?专家指出,需开源节流,一方面缩减业务规模、减少支出,优化现有产品及网点,同时梳理调整资产结构,规划内部经营管理模式,标本兼治,避免“头痛医头,脚痛医脚”。

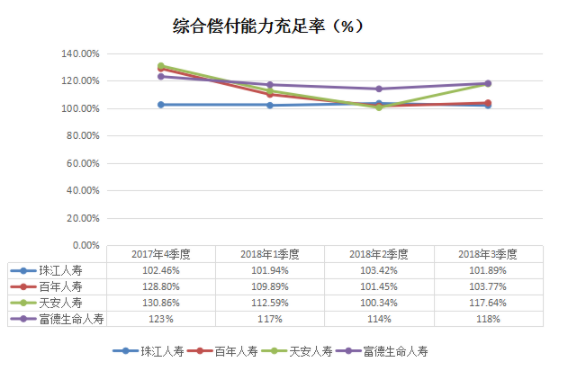

随着保险业3季度偿付能力报告披露序幕的拉开,各险企今年前9月的成绩也浮出水面。蓝鲸保险在梳理过程中发现,包括珠江人寿、百年人寿在内的少数险企,今年以来综合偿付能力充足率始终在监管“红线”边缘浮动,持续预警。

受限于偿付能力,险企无法扩大业务规模谋利,通过增资来补充资本或也并非易事,困局之下如何自救?专家指出,需开源节流,一方面缩减业务规模、减少支出,优化现有产品及网点,同时梳理调整资产结构,规划内部经营管理模式,标本兼治,避免“头痛医头,脚痛医脚”。

珠江人寿等4险企综合偿付能力逼近监管“红线”

强化监管背景下,部分中小险企今年日子并不好过。

蓝鲸保险发现,在陆续公布的3季度偿付能力报告中,珠江人寿3季度综合偿付能力充足率,从上季度末的103.42%下滑至101.89%,进一步逼近监管“红线”。

去年10月,原保监会在偿二代监管规定基础上,进一步明确偿付能力监管的框架和原则,下发《保险公司偿付能力管理规定(征求意见稿)》(以下简称《征求意见稿》),并在业内公开征求意见。

从监管指标来看,核心偿付能力充足率达标标准为50%、综合偿付能力充足率达标标准为100%、风险综合评级达标标准为B类以上,三项指标同时达标,定义为偿付能力达标公司。

除硬性指标外,监管还划定“缓冲区”,针对每季度对核心偿付能力充足率低于60%,或综合偿付能力充足率低于120%等,偿付能力风险较大的保险公司偿付能力数据进行重点非现场核查,建立常态化的现场检查机制。

尽管正式稿还未落地,但根据《征求意见稿》的标准,珠江人寿综合偿付能力充足率已略显紧张。

事实上,这一现象并非行业单例,蓝鲸保险梳理发现,目前,百年人寿、天安人寿、富德生命人寿等险企均出现这一现象,今年以来上述险企综合偿付能力充足率均在100%-120%范围内波动,截至3季度末,上述3家公司综合偿付能力充足率分别为103.77%、117.64%、118%。

综合偿付能力充足率(%)

“这并非行业普遍现象,而是公司特殊现象,或与内部经营管理有关系”,上海财经大学金融学院教授粟芳对蓝鲸保险分析道,偿付能力充足率下滑或因经营规模过大、经营步伐过快相关,“超出了资本承受能力”。

“若业务扩展相对较快,但资本没有得到有效补充,偿付能力自然会下降”,国务院发展研究中心金融研究所保险研究室副主任朱俊生持有相似观点。

回溯来看,2015年前后,搭乘行业快速发展的便车,诸多中小险企实现保费的快速上涨,上述险企规模保费也均在2015年同比倍增。

细化来看,除原保险保费收入外,中短存续期产品也有助力。珠江人寿2014年、2015年,万能险保费收入占规模保费的比重均在99%以上;富德生命人寿2015年万能险占规模保费的比重也过半,保费结构的稍显不完善,或也为后续埋下隐患。

“不少寿险企都面临转型的问题”,朱俊生指出,若险企此前中短存续期产品规模较大,受监管影响快速下降,同时又面临到期偿付、退保等支出,将给险企带来流动性压力,进而影响偿付能力。

除保险业务外,投资端资金消耗也影响着偿付能力数据。举例来看,百年人寿即坦言称,去年末,综合偿付能力充足率从2016年的170.52%下滑至128.8%,是因为2017年投资项目增加导致最低资本增加较多,“因此偿付能力充足率产生较大变化”。

“今年以来,一些保险公司受投资端收益减少等多种因素影响,偿付能力告急”,经济学家宋清辉分析道。

事实上,险企偿付能力稍显不足,或也只是预警信号。“跌到线下就很难堪了”,粟芳说道,尽管59分和60分只差1分,“但59分就是不及格,监管机构可能会进行更加严格的监管”,其表示,险企或也出于多种考量,尽量保持于及格线之上,“但实际上大于100%,可能对长远的发展来说并无后劲,需要更充足一点”。

困局自救,险企长短线施策需熬痛苦期

那么,上述险企如何“自救”,逐步改善偿付能力充足率?

“可通过增资扩股或引进战略投资者等方式可增加偿付能力”,宋清辉指出。

“开源节流”,粟芳说道,开源即通过外部寻找投资者注资,“但短期之内可能无法实现”,且寻找投资者、标的定价、监管审核均需考量,公司经营不善的情况下,投资者意愿也相对较小。

“从内部来讲,要降低费用支出,同时把规模扩张的速度降下来,或缩小规模”,粟芳指出,通过节流方式,可缓解偿付能力压力,“但这个过程是痛苦的”。

中央财经大学保险学院教授郝演苏持有相似观点,其指出,增资方式理论上可行,但考虑到目前经济环境和监管加严审核力度的状态,以及目标公司实际情况,“短期内不可能实现,投资回报周期太长,资本也有自己的考量”。

“更为关键的还是要去梳理内部经营管理模式”,粟芳提醒道,部分险企通过投资型保险产品,迅速做大规模,“这条路已经行不通了,保险公司应该回归到保障,苦练内功,没有捷径”。

“从偿付能力额度计算公式来看,无非是增大分子、缩小分母的过程”,粟芳建议,短期内,险企可压缩业务规模来降低偿付额度,同时剔除不良资产,增加认可度较高的资产比例,来改善偿付能力。但这也并非盲目进行,需就目前险企现状展开深入调研,征求股东意见达成共识,在战略上给予高度重视,确定发展方向,“不能头痛医头,脚痛医脚”。

“偿付能力充足率是‘双刃剑’”,郝演苏指出,“综合偿付能力充足率在100%-150%之内,问题不大”,其指出,部分险企偿付能力超过500%,事实上也是对股东资金的浪费。

粟芳持有同样观点,其表示,若偿付能力过于充足,或也代表公司发展速度过慢,资本没有得到充分运用,若偏低,则需警惕后续发展能力能否持续。

“长远来看,若不转变业务发展模式,偿付能力压力或会仍然存在”,宋清辉则从业务层面给出了看法,其建议,可通过产品创新打造新优势,同时着眼于产品的专业化与多样化,逐渐实现业务价值提升,推动经营发展。

“把现有产品、现有网点做扎实”,郝演苏说道,受限于偿付能力,险企在新机构开设、新产品开发等方面或有一定限制,但另一方面,目前保险市场整体处于寡头垄断状态,中小险企铺开全国网点并非理想,且在部分县市区域,竞争力也无法与大型险企相较量,做好现有业务,或是最现实的考虑。

来源: 蓝鲸财经

企业新闻

- 情报 | 新东方旗下Okay智慧教育被曝裁员;北交所上市公司增至117家;全球近半数6G专利申请来自中国

- 情报 | 威马汽车否认破产传闻;分析师称iPhone明年将输给华为;特斯拉Autopilot系统安全数据报告缺失近一年

- ESG每周资讯 | 中国出海氢企助力巴黎奥运实现低碳目标

- 情报 | 豆瓣完善实名制注册;45家银行保险机构被通报;App Store或将下架近3000款半活跃App

- 情报 | 腾讯市值重回世界前十;小米汽车实车曝光;天府可乐因破产传闻销量暴增

- 情报 | ofo及戴威被追讨5亿欠款;腾讯WiFi管家今日正式停服;国美电器被申请破产清算

- 情报 | 2023年已有9家公司遭港交所除牌;宁德时代与福特汽车协议将被审查;字节启用季度OKR考核

- 情报 | 威马汽车年亏损82亿元远超“蔚小理”;乐视经典商标Le将被拍卖;福特因车标短缺致使车辆无法正常交付

- 光年速递 | 紫光集团宣布更名为“新紫光集团”;雷军将重新主持手机发布会;萝卜快跑无人车售价仅20.46万元...

- 情报 | 中国互联网大厂订购50亿美元英伟达芯片;吉利与百度合资成立汽车科技公司;极氪百万超跑 ZEEKR 001 FR 官宣