资管新规细则有望“解冻”市场 银行“活水”几时来?

【摘要】记者采访中了解到,资管新规细则的发布有望“解冻”目前市场上基本处于停摆状态的新老业务,提升市场流动性。虽然资管新规细则还在征求意见阶段,银证合作恢复正常可能还需要时日,但一些资管机构已继续推进存量产品的结构调整,同时根据细则在业绩报酬提取、合格投资者门槛等方面的要求,做新产品发行准备工作。

市场期盼已久的资管新规细则近日发布,大大缓解了各类资管机构此前的担忧。

记者采访中了解到,资管新规细则的发布有望“解冻”目前市场上基本处于停摆状态的新老业务,提升市场流动性。虽然资管新规细则还在征求意见阶段,银证合作恢复正常可能还需要时日,但一些资管机构已继续推进存量产品的结构调整,同时根据细则在业绩报酬提取、合格投资者门槛等方面的要求,做新产品发行准备工作。

堵“后门”开“前门”

中泰资管副总裁叶展表示,今年4月资管新规发布后,由于缺乏具体的细则指导,市场整体处于“速冻”状态,老业务停滞,新业务也难做。近日发布的资管新规细则有望给市场“解冻”,意义重大。资管新规细则虽然还在征求意见阶段,但可以看出,并不是什么都不能做,而是要规范地去做,这意味着在堵“后门”的同时把“前门”打开了。

华泰证券资管有关人士指出,资管新规细则的发布给了市场一颗“定心丸”。主要体现在,过渡期政策有所放松,一定程度上缓解了非标、委外清理的压力,以非标和股权质押进行融资的企业流动性得到释放,有利于改善当前各类信用风险事件频发的现状,同时给予金融机构在新产品发行和投资者培育更充分的时间。

“最让大家松一口气的是,细则明确了过渡期可以自主制定整改方案,有序压缩,不搞一刀切。”叶展介绍,此前市场“速冻”,容易引发流动性风险,资管新规细则出台对缓解流动性风险起到很大作用,存量产品可以买卖资产,调整资产结构,这意味着恢复交易功能,有交易市场也就有了流动性;此外有规则指引了,也可以设计新产品,有序推进新产品发行。后续符合要求的资管机构可以有序开展业务。

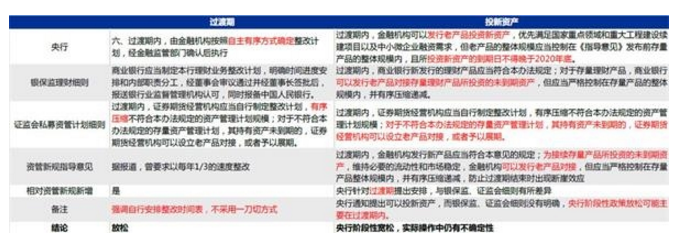

资管新规及细则对过渡期安排和投资新资产要求:

资料来源:申万宏源研究

此次发布的资管新规细则较大程度上提振了机构的信心。上海某券商资管部门负责人表示,对于近日发布的资管新规细则,上周末也组织了相关人员进行了研究。总体看,资管新规细则对原来相对模糊的地方有了更具体的规定,明确哪些可以做,哪些不可以做。希望资管新规细则能够尽早落地,这样开展业务会有明确指引。此外,一些操作层面的细节问题也在梳理汇总,希望借征求意见窗口期进行反馈。

银行“活水”几时来

从券商资管的资金来源看,银行委外资金曾是主要来源,但今年以来随着资管新规落地,银行委外资金迅速收缩。某资深银行资管人士刘峰(化名)表示,“关于老产品是否可以投资新资产,资管新规里是没有明确的,既没有说不可以投,也没有说可以投,导致的结果是很多银行不知道该怎么办”。实际操作过程中各家银行有不同的做法,总体来看因为规则的不明确,导致很多银行的观望,有的银行暂缓甚至终止了存量产品对新资产的投资。

随着此次资管新规细则的发布,银行资金“活水”能否再流向资管机构?

有银行资管部门人士表示,目前对资管新规细则还在研究中,也需要和其它资管机构进一步沟通。

“目前细则刚下发,我们都在学习新规,并对老产品进行处置,业务基本是停着的”。中原证券资产管理部投资经理薛保谦表示,银行端受影响较大,目前他所供职的公司暂时还没有跟银行接洽。“权益类产品方面和银行合作的空间还是有的,以后业务正常了,还是会继续合作。”

资金流通渠道方面,薛保谦认为,根据资管新规细则,银行以后可以直接投了。要么直接投,要么不能投,所以借道信托和券商的渠道会明显减少。ABS、MOM或FOF有可能成为券商资管机构的新玩法或者业务的重点。

不过,上述上海某券商资管部门负责人也表示,中小银行受投研能力有限等因素制约,更需要借助于外部专业资管机构,公司未来对委外业务还是比较看好的,希望在这方面有所发力。

一季度末证券公司主动管理资产

月均规模前20名

数据来源:中国基金业协会

注:上述表中主动管理资产月均规模指2018 年一季度各月末主动管理资产规模的算术平均。

对标新规细则工作进行中

资管新规细则发布只有短短几日,各大资管机构还在研究之中,但已有一些资管机构启动或准备启动对接新规的具体工作。

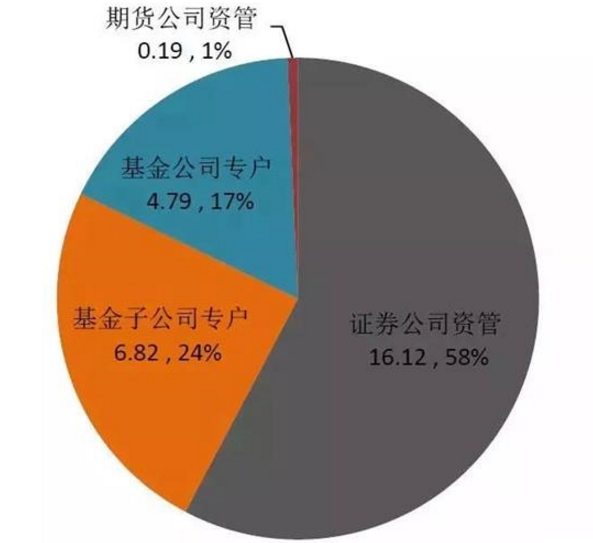

证券期货经营机构一季度末存续产品规模

情况分布图(单位:万亿元)

数据来源:中国基金业协会

华东某中型券商资管人士介绍,目前公司存量产品的清理、调整正在进行中;新产品方面,公司目前有一些已经准备好但还没有发的新产品业绩报酬提取设置的比例是80% ,根据资管新规细则,稳妥起见,可能要修改合同,下调业绩报酬提取比例。经了解,业内其他资管机构也有类似情况。

近日,证监会发布的《证券期货经营机构私募资产管理计划运作管理规定(征求意见稿)》明确指出,证券期货经营机构与投资者在资产管理合同中约定提取业绩报酬的,业绩报酬应当计入管理费。业绩报酬提取比例不得超过业绩报酬计提基准以上投资收益的60%。

“我们的一些产品还处于停滞状态,不完全是因为备案麻烦,更多的是因为对新规的解释存在不同的理解,我们内部法审和业务人员对新规的理解都有不同,造成合同没法达到一致,所以就停了下来,希望细则能有一个详细的解释”。薛保谦表示,其所供职的公司存量产品的结构调整是可以启动了,但新产品的发行还需要一段时间,目前还是先内部学习新规,整改老产品,然后再考虑新产品的发行。

展望未来,在资管新规落地大背景下,各家资管机构也在发力打造差异化、核心竞争力。

上述上海某券商资管部门负责人介绍,公司后续在投资方面,将以大固收板块作为重点,包括债券类、有资产支持的非标类资产, 将资产识别和组合配置能力转化为产品投资能力。

薛保谦认为,资管新规及细则的主旨在于资管业务回归“受人之托、代客理财”的本源,所以主动投资能力强的机构优势会更大一些,其它一些渠道性质的业务会减少,或者在总业务构成中占比会减少。譬如,以前有些机构可能80%以上都是非标业务,但现在只能做到35%,受影响会比较大,以后要么减少非标业务,要么提升标准化业务量。所以,券商机构还是要从根本上提高自己的投资能力,这才是核心竞争力,只有把核心竞争力做好了,才能在竞争中处于上风。

叶展介绍,资管行业集中度提升将呈加速态势,拥有优秀的主动管理能力、风控得力且收益稳健的券商资管公司会脱颖而出,强者恒强。从去年开始公司主动做出了去通道、降杠杆的转型选择,并专注于发挥在主动管理上的强项,特别是在权益投资上的专业优势。

来源: 中国证券报

企业新闻

- 情报 | 中国恒大香港清盘聆讯再延期;蔚来正式获得独立造车资质;广汽本田回应「裁员900人」

- 情报 | 京喜拼拼并入零售业务;豆神教育收关注函;全球15家数字支付公司中支付宝居首位

- 情报 | 法拉第未来全员减薪25%;特斯拉车主降价维权还被骗;美团开始招聘香港业务人员

- 光年速递 | 理想汽车公司成被执行人;宗馥莉再接手宏胜集团旗下公司;百川股份回应厂房失火

- 情报 | 京东金融定期还款业务关闭新增任务服务;亿家拼APP被认定传销;重庆蚂蚁消金增资方案出炉

- 情报 | 中国互联网大厂订购50亿美元英伟达芯片;吉利与百度合资成立汽车科技公司;极氪百万超跑 ZEEKR 001 FR 官宣

- 情报 | 小鹏第二代家用充电桩上线;Meta首席运营官桑德伯格宣布离职;步步高辟谣倒闭传闻

- 情报 | 百度文心一言今日正式开放测试预约;宁德时代赴瑞士上市或被推迟;美团买菜重启扩张计划

- 情报 | 曹操出行回应裁员消息;马斯克收购推特进程或暂时被搁置;比亚迪市值跻身全球前三

- 情报 | 特斯拉年底前或推出新降价手段;法拉第未来称FF91今年不会交付;马斯克恐失去世界首富位置