强监管风暴来袭 变相“现金贷”遭锁喉

【摘要】经历了此前的多次整治,现金贷平台换了“马甲”,滋生出借道手机回租违规放贷、强行搭售会员服务和商品变相抬高利率、恶意致借款人逾期、虚假购物再转卖放贷等诸多新花样。

金评媒(http://www.jpm.cn)编者按:经历了此前的多次整治,现金贷平台换了“马甲”,滋生出借道手机回租违规放贷、强行搭售会员服务和商品变相抬高利率、恶意致借款人逾期、虚假购物再转卖放贷等诸多新花样。

监管层首次对变相“现金贷”乱象提出了明确的整治要求。6月7日,北京商报记者获悉,互联网金融风险专项整治工作领导小组办公室(以下简称“互金整治办”)5月30日下发《关于提请对部分“现金贷”平台加强监管的函》,要求清理整顿手机“回租贷”、贷款过程中搭售其他商品、通过虚假购物再转卖放贷等变相开展的“现金贷”业务。在分析人士看来,该文件总结了现金贷的各类变种套路,堵住了现金贷监管套利空间,一场打击线上套路贷的战役即将开始,但变相现金贷体量大、花样多,怎样进行合理有效的管制也是必须面临的问题。

手机“回租贷”猖獗

经历了此前的多次整治,现金贷平台换了“马甲”,滋生出借道手机回租违规放贷、 强行搭售会员服务和商品变相抬高利率、恶意致借款人逾期、虚假购物再转卖放贷等诸多新花样。其中,手机回租形式最猖獗,数据显示,“回租贷”相关平台已逾100个,注册客户数百万人,大多数目标客户锁定为大学生。利率畸高,一般年化利率在300%以上,个别甚至超过1000% 。

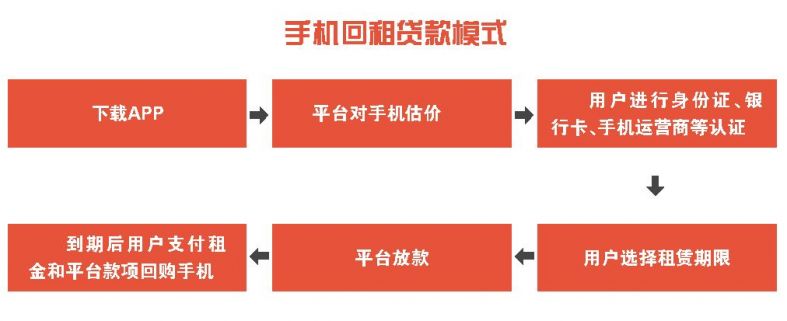

据了解,手机回租贷款指的是用户将手机“抵押”给平台(这里的抵押不是真正意义上的抵押)。只是通过电子合同的签订,暂时把手机的所有权和处分权移交给平台,手机不用邮寄给平台,此时平台会估测出手机的价款并支付给用户相应金额。

互金整治办以“乐回租”平台为例,解释“手机回租违规放贷”模式,先以评估价格(即借款金额)回收用户手机,然后将手机回租给用户,并与客户约定租用期限(即借款期限)和到期回购价格(即还款金额)。平台实际收取的借款利息是回购价格高于回收价格部分以及相关“评估费”、“服务费”。

北京商报记者下载“乐回租”App注册后发现,该平台上方不断滚动用户成功回收的消息,金额为1000-2000元不等,用户首先要进行旧物估价,软件会自动识别手机品牌。但是所谓的手机价格评估其实就是正常的申请现金贷的流程,用户需要进行人脸识别、实名认证、运营商数据、紧急联系人等借贷信息。

在分析人士看来,此类手机回租模式,实际上是打着手机回租幌子的现金贷业务,不仅暗藏合规风险,用户隐私安全也难以保障。苏宁金融研究院互联网金融中心主任薛洪言认为,手机回租放贷业务,通过强行引入租赁场景来规避现金贷新规,但在利率、期限、风控模式、资金用途等核心要件上与现金贷并无二致,本质上也无场景依托,属于典型的监管套利行为,在穿透式监管的背景下,会被视做现金贷进行监管。

对于此类模式的风险,薛洪言指出,这类业务打着回租的名义行现金贷之实,若不能纳入到统一监管体系,既容易引发放贷资质上的监管套利问题,此类业务本身在贷款资质、资金来源、贷款投向、杠杆率、利率、催收等方面也容易产生各类风险隐患。

违规现金贷花样百出

监管点出了四类违规情况,第一类就是“手机回租违规放贷”,第二类是在贷款过程中搭售其他商品,变相抬高利率。部分平台强行要求贷款客户办理会员卡、高价购买商品等,变相抬抬高利率如“M09信用钱包”会员卡价格199元,有效期7天,如用户借款2000元,14天需还款2028元,名义年化率36%;如算上购卡成本,实际年化率高达291.9%。又如滨州借款人高文泰在甲鼎速贷平台借款过程中,需先以300元的价格购买市场价为40元的炒锅。

第三类是故意导致借款人逾期,收取高额逾期费用。公益性互联网消费投诉服务平台“21聚投诉”梳理发现,5月1日-15日,该机构接到类似投诉21笔,涉及13家网络借贷平合。相关平台未自动扣划借款,借款人主动将钱打给平台还款失败。贷款逾期后,平合恢复正常,电话通知客户逾期,并收取很高的逾期费用。

最后则还有通过虚假购物再转卖发放贷款的情况。如51闪电购等平合引入虚假购物场景,用户下单购买商品,但无需支付货款,直接申请退款或转卖变现,转卖成功后即可获得资金;平台赚取延迟付款费和转卖撮合费用。

对于此三类违规现金贷的共同点,盈灿咨询高级研究员张叶霞介绍称,一方面借款人承担高昂的借款成本;另一方面,容易滋生借款人“以贷养贷”。 这些模式都属于平台的“套路贷”,都是为了变相突破36%的利率限制,仅仅是对于超额利率收取手段(商品购置、会员费、恶意逾期费等)不同而已。

张叶霞进一步指出,现金贷业务普遍缺乏系统的风控流程,平台业务成本不高,但盈利空间大;同时,现金贷业务开展不需要借款人质押物,借款门槛较低,相应的市场需求就颇为旺盛。在暴利引诱及市场需求刺激下,各种现金贷乱象横生。

借贷服务机构应设置准入门槛

事实上,自2017年以来对现金贷的整治力度就不断加大,继监管在2017年11月21日叫停网络小贷牌照批设后,2017年12月1日晚间,由互金整治办、P2P网贷风险专项整治工作领导小组办公室联合印发的《关于规范整顿“现金贷”业务的通知》就明确划出了行业的三大门槛,即综合利率36%以下、牌照和场景依托。

此次互金整治办再次下发文件要求对现金贷平台加强监管,是监管层首次对“变相”现金贷乱象提出了明确的整治要求。对于监管此次动作,麻袋研究院总监路南认为,监管层总结了现金贷的各种变种套路,堵住了现金贷监管套利空间,一场打击线上套路贷的战役即将开始。对从业者来说,应该说打破了各种幻想和侥幸,会加速现金贷市场清盘。利空出尽,对于持牌消费金融公司和部分以科技驱动的第三方消费金融服务机构,反而是利好。

但从各部门出台的各种涉及现金贷的监管文件来看,虽然打击力度很大,但最基本的现金贷定义,监管始终没有明确,而变相现金贷体量大、花样多,怎样进行合理有效的管制也是必须面临的问题。路南认为,目前缺乏纵向的金融监管协调机制,受各自的监管半径限制,中央难以及时获取有效的地方金融信息,无法对地方行为监管及消费者保护工作进行有效指导。对于提供借贷服务的机构,必须设置门槛,获得相应的许可后方能开展业务,这样才能从源头管住现金贷业务。

张叶霞也强调,对于变种开展现金贷业务的平台,要给予一定退出、整改期,或适当给以调整指导。另外,划定现金贷平台杠杆率等,控制平台贷款规模。最后,现金贷平台还是要持牌经营。

从法律层面看,北京寻真律师事务所律师王德怡表示,可以考虑建立集体诉讼制度,并且应建立对违规经营者的惩罚性赔偿制度,法律应当为弱势借款人提供有效的民事救济渠道,提供统一、便捷的行政投诉渠道。只有使违规经营的成本大于收益时,才可能从根本上斩断各种违规交易。

(编辑:杨少康)

来源: 北京商报 崔启斌 宋亦桐

爱财经

- 情报 | 美团将于5月中正式开始在香港营运;网易起诉亚马逊云科技违约;多款苹果电脑内置比特币白皮书

- 情报 | 蔚来手机终于来了?车车科技完成SPAC上市;中国恒大回应恒大财富事件

- 情报 | 腾讯市值重回世界前十;小米汽车实车曝光;天府可乐因破产传闻销量暴增

- 情报 | 特斯拉年底前或推出新降价手段;法拉第未来称FF91今年不会交付;马斯克恐失去世界首富位置

- 情报 | 天眼企服将于7月关停;Meta开始使用新股票代码;社交平台Soul宣布撤回美股IPO

- 光年速递 | 小米SU7 Pro版交付周期再缩短;特斯拉首次进入政府采购;阿里健康大药房海外店被曝售假...

- 情报 | 罗永浩退出锤子科技集团公司法人;零跑汽车明日挂牌上市;恒大地产再被强制执行13亿

- 情报 | 卫龙香港IPO定价10.56港元;美国大型床垫制造商席梦思申请破产;法拉第未来将于明日公布FF 91车辆交付计划

- 情报 | 法拉第未来第三季度首次产生收入;网易公开举报雀巢;车评人爆料小米汽车信息

- 情报 | 软银正式终止旗下的小灵通服务;天际汽车发布停工停产通知;ChatGPT开始大面积封号