个人征信现状研究:三大模式共筑征信产业

【摘要】根据前海征信联合新华社瞭望智库发布的《中国社会信用体系发展报告2017》显示,截止2017年央行征信系统累计接入机构达到2900多个。截止2016年底,央行征信中心收录自然人9.1亿,基本上实现了全覆盖,是全球规模最大的征信系统。

金评媒(http://www.jpm.cn)编者按:根据前海征信联合新华社瞭望智库发布的《中国社会信用体系发展报告2017》显示,截止2017年央行征信系统累计接入机构达到2900多个。截止2016年底,央行征信中心收录自然人9.1亿,基本上实现了全覆盖,是全球规模最大的征信系统。

近年来,随着普惠金融的迅速发展,尤其是网贷、消费金融等行业的发展,使个人征信行业蕴藏了无限的需求和潜力,也成为了信用行业关注的焦点。

简单来说,征信就是获得主体的信用信息活动,当前我国获取主体信用信息的模式有数据中心模式、第三方征信模式、共享查询模式三类。除了获取主体信用模式外,行业内还有些数据公司在现有数据基础上进行深度挖掘,重构征信行业的商业模式。

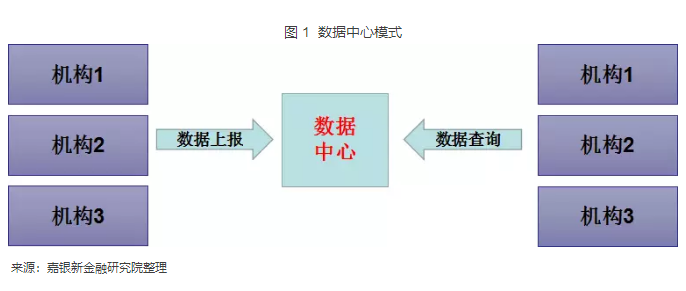

1.数据中心模式

数据中心模式下,业务机构产生的主体信用信息主动报送数据中心,中心对数据合并整理后,对外统一提供数据服务。数据中心模式主要有以下三个特点:1)业务机构主动上报提交数据;2)业务机构收集的是标准化、相对单一的主体信用数据;3)数据中心一般是行政化运作,市场监管的产物。采用数据中心模式主要是央行征信中心、央行下属子公司上海资信、中国支付清算协会的支付清算共享系统以及中国互联网金融行业协会主导的“信联”。

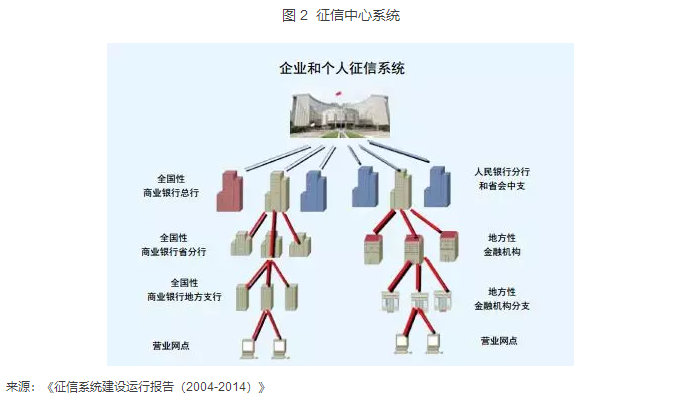

人民银行征信中心(央行征信中心)于2006年3月经中编办批准成立,作为央行直属事业单位专门负责企业和个人征信系统的建设、运行和维护。根据前海征信联合新华社瞭望智库发布的《中国社会信用体系发展报告2017》显示,截止2017年央行征信系统累计接入机构达到2900多个。截止2016年底,央行征信中心收录自然人9.1亿,基本上实现了全覆盖,是全球规模最大的征信系统。

央行征信中心采集的信息覆盖个人贷款、信用卡、担保等信贷信息,以及个人住房公积金缴存信息、社会保险缴存和发放信息、车辆交易和抵押信息、法院判决和执行信息、税务信息、电信信息、个人低保救助信息、职业资格和奖惩信息共8类公共信息,涉及数据超过80项。

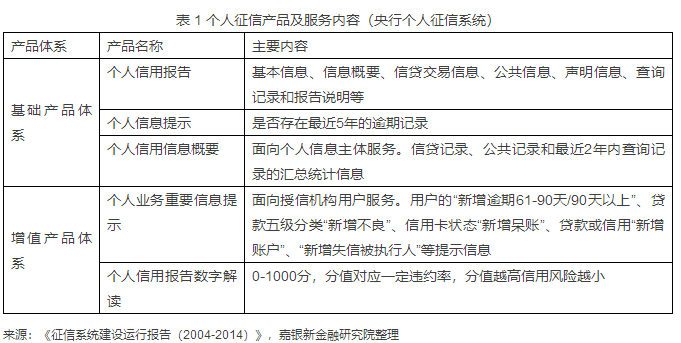

央行征信中心提供个人信用报告、个人信用提示和个人信用概要为核心的基础产品体系;以个人业务重要信息提示和个人信用报告数字解读为代表的增值产品体系。人行每年提供两次免费查询信用报告的机会,超过两次,每次查询费10元。

数据中心是一种行政化的征信模式,获取的数据具有纯粹、完整、及时、权威等特点,是我国当前主要的征信模式。但这种初级采集方式无法形成良性竞争和数据价值最大化,不利于扩大市场和应用场景。同时,参与机构是被动参与,积极性不高。

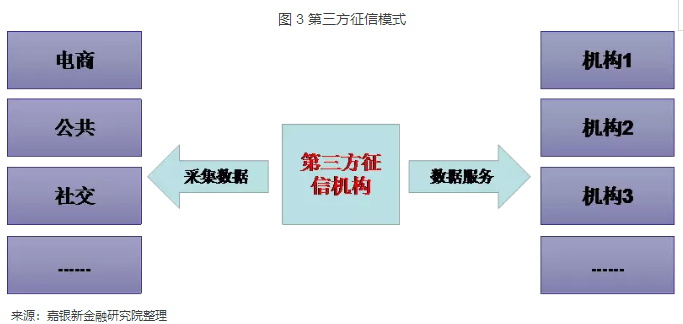

2. 第三方征信模式

第三方征信机构利用自身系统或技术优势,对主体的信息进行采集、加工和整理,使用特定的模型得出主体信用,然后向授信机构提供服务。

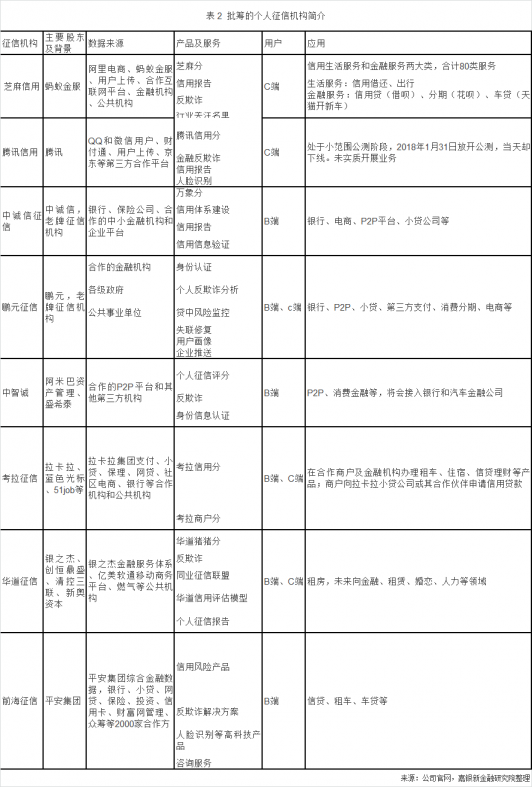

该模式下,第三方征信机构运用技术手段,通过各种途径,采集多类数据,并对数据进行加工后对外提供服务。目前,国内采用第三方征信模式的主要是2015年批筹的8家个人征信公司。

2015年1月,中国人民银行下发《关于做好个人征信业务准备工作的通知》,允许8家公司开展个人征信业务试点。这8家个人征信机构背景有互联网公司、老牌征信公司,数据来源也各有不同。

通过以上分析了解,第三方征信模式具有数据获取方式、数据维度多样的特点。但也存在一些问题:1)受外部采集的局限性,信息的完整性和及时性不足;2)信息维度虽多,混杂了无效信息,信用模型有待市场检验;3)同质化严重。公开数据易获取,非公开数据获取不足。

3. 共享查询模式

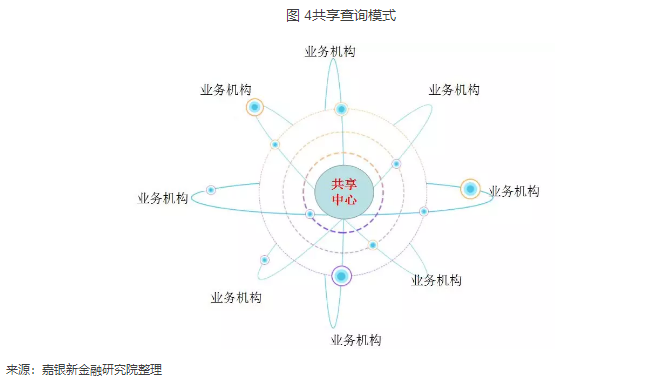

在共享查询模式下,业务机构无需事先将数据上报给共享中心,数据由机构自行管理。当机构需要获取数据时,通过中心发送到其他机构,有数据的机构回应信息,返回查询机构。

国内该模式的代表企业包括91征信、华道征信等。

以91征信为例。该平台于2015年上线,其定位是“只做数据连接工具,不存储数据”。首先用标准化接口连接金融企业/P2P的服务器,组成一个网;一旦发起征信查询请求,其中一个服务器便在这个互联互通的网中查询该信息,查到该信息后从其所在的服务器调取数据返回查询端。目前,91征信与600家互联网金融公司、小贷公司、消费金融公司实现数据实时共享,每天平台调用查询信息人次超过50万。91征信在2016年四季度实现盈利。

这种方式的好处是,同业业务数直接交流,数据具有及时、高效、完整无重复、价值高的特点;各家数据自行保管,不会发生风险,机构参与性高;查询信息,只会单个调出,不会读取整个信息。但这种数据共享要求机构自行汇总信息,接入机构存在不应答的投机行为;也存在共享中心留存信息的风险,最终形成数据中心模式,机构数据价值下降。

4. 基于大数据重构征信商业模式

大数据的出现深刻地改变着每一个领域,通过大数据进行业务决策分析的功能逐渐显现。如何在数据种类庞杂的情况下对数据进行探索,云计算和大数据分析技术将交易过程、产品使用和人类行为都数据化,然后进行深度数据挖掘,从而在某些情况下通过模型模拟来判断不同变量下何种方案投入回报最高。在实际应用中,可以帮助企业通过流程优化来提高盈利能力,或者通过预测市场环境变化来节省成本、提高效率等。具体包括:1)大数据能对客户群体进行细分;2)发掘新的需求和提高投入的回报率;3)原有数据整合分析应用,如欺诈检测,风险管理等;4)帮助企业精准营销。目前,该模式的企业主要是初创企业,如百融金服、同盾科技等。

根据官网介绍,成立于2014年3月的百融金服,目前已经积累了7亿实名用户,合作伙伴达3000余家。百融金服为信贷行业用户提供包括营销获客、贷前信审、贷中管控以及贷后管理在内的产品和服务;为保险行业用户提供精准营销、存量客户管理以及个性化产品定制等产品和服务。除此之外,百融金服还为银行业、小额贷款业、保险业提供行业解决方案。使用线上、线下融合的非金融与金融数据进行信用风险建模,通过风险模型识别欺诈风险和信用风险。目前,在信贷领域,百融金服为建行、招行、光大、广发、浦发、兴业等银行,捷信、中银消费、北银、马上等消费金融公司,以及小贷、网贷等1500余家企业提供获客、风控以及贷后不良资产管理等产品和服务。

总体来说,采用数据中心模式的主要是传统征信机构,传统征信数据也掌握在这些机构手中。出于对个人信息的保护,央行也会审慎从严下发个人征信牌照。因此,在个人征信行业中,新晋参与主体的采用模式主要是后两种。非持牌征信机构利用数据优势,切入征信产品或应用等环节。

(编辑:杨少康)

来源: 嘉银研究院

财经360

- 光年速递 | 苹果不会在iOS 18发布时同步推出AI功能;英伟达发布软件和服务,旨在推动人工智能快速普及...

- 情报 | B站将转为双重主要上市;Tims中国将于今日登陆纳斯达克;每日优鲜浙江公司注销

- 情报 | 恒大汽车多家关联公司被强制执行近3亿元;自游家公司启动大规模减员;马斯克短暂失去全球首富头衔

- 情报 | 刘强东成为中国首善;QQ音乐叫停数字藏品业务;字节跳动推出番茄音乐App

- 光年速递 | 紫光集团宣布更名为“新紫光集团”;雷军将重新主持手机发布会;萝卜快跑无人车售价仅20.46万元...

- 情报 | 特斯拉年底前或推出新降价手段;法拉第未来称FF91今年不会交付;马斯克恐失去世界首富位置

- 情报 | 知网涉嫌垄断被立案调查;钟睒睒成功连任中国首富;全国首例短视频平台领域网络“爬虫”案宣判

- 情报 | 腾讯音乐旗下TME数藏近乎停摆;重庆小米消费金融被罚50万元;美方将审计中概股

- 情报 | 知情人士称马斯克最快本周买下推特;快狗打车二次递表港交所;券商回应App违法违规被通报

- 情报 | 江淮拟转让蔚来工厂资产;钟薛高回应欠薪风波;谷歌旗下多公司裁员