从乐见个人加杠杆到抑制杠杆率,监管层态度变化背后发生了啥

【摘要】近几年来,监管部门不断收紧房地产市场调控,严控房地产信贷,并提高首付比例、严禁开展“首付贷”,但仍有大量资金“暗度陈仓”流向房地产,在提高居民部门杠杆率的同时也增大了房地产市场风险。

金评媒(http://www.jpm.cn)编者按:近几年来,监管部门不断收紧房地产市场调控,严控房地产信贷,并提高首付比例、严禁开展“首付贷”,但仍有大量资金“暗度陈仓”流向房地产,在提高居民部门杠杆率的同时也增大了房地产市场风险。

中国监管层正开始限制个人或家庭的加杠杆行为,但在两年前,监管层对个人加杠杆还是乐见其成的。

2016年2月,央行行长周小川在二十国财长和央行行长会议上指出,个人住房加杠杆逻辑是对的。

2017年10月,周小川在中央金融系统代表团讨论会上表示,中国家庭部门的杠杆率从全球比较看不算高,但最近几年增长快,这个问题已经引起大家注意,但不是说家庭部门现在要去杠杆,而是要在杠杆率增长的过程中注意质量,使得增量部分保持健康和平稳。

2018年1月,银监会主席郭树清在接受人民日报专访时,首次提到要“抑制居民部门杠杆率”。

2018年1月25日至26日,银监会召开2018年全国银行业监督管理工作会议。会议明确提出,抑制居民杠杆率,严控个人贷款违规流入股市和房市。

从对居民加杠杆乐见其成,到要抑制居民杠杆率,监管层的表述透露了哪些信号?背后又经历了什么?

居民部门的杠杆率在2016年、2017年急剧上升

近些年来,中国家庭部门信贷持续增长。

西南财经大学中国家庭金融调查与研究中心最新发布的《中国工薪阶层信贷发展报告》(以下简称《信贷发展报告》)显示,通过计算各年家庭贷款余额占GDP的比例,可以得到家庭部门杠杆率。2004年到2008年中国家庭部门杠杆率稳定在17%至19%之间,2009年以来大幅提升至23.4%,此后逐年稳步攀升,2014年上升至35.9%。截至2016年末,中国家庭部门杠杆率为44.8%,截至2017年10月,这一数据已经达到53.2%。从中可以看出,近两年来,中国家庭部门杠杆率出现了比较快的提升。

中国家庭部门杠杆率。来源:《中国工薪阶层信贷发展报告》

具体到2017年,根据中国社科院国家金融与发展实验室、国家资产负债表研究中心在2017年11月发布的《三季度中国去杠杆进程报告》(以下简称《去杆杠进程报告》),中国家庭杠杆率从二季度的47.4%上升到三季度的48.6%,合计今年前三个季度上升了3.8个百分点。

虽然两份报告的数据略有差别,但两者表明的趋势都是一致的,即居民部门的杠杆率在2016年和2017年呈现急剧上升的态势。这也能够解释监管层为何在较短时间内将针对居民杠杆率的态度从“个人住房加杠杆逻辑是对的”转变为“努力抑制居民杠杆率”。

平安证券分析师杨侃分析称,伴随2015年至今的房产牛市,居民杠杆率持续攀升,2017年居民部门杠杆率已接近日德水平。

打压房贷、消费贷,监管政策重心偏向防风险

居民杠杆率的上升主要是房贷和消费贷大量增加所致。

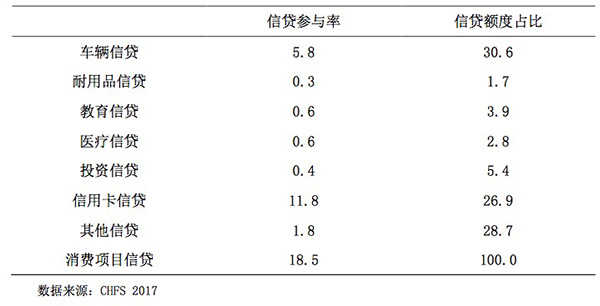

以工薪阶层为例,《信贷发展报告》指出,工薪家庭总体信贷额中,86.3%为住房信贷,其次为除住房之外的消费项目信贷,占比约为10%。虽然住房信贷依然是工薪家庭信贷的主要构成部分,但从信贷参与率来看,18.5%的家庭拥有除住房之外的消费项目信贷,说明消费信贷也占据家庭信贷的重要位置。

工薪家庭消费信贷结构。来源:《中国工薪阶层信贷发展报告》

此外,从国家统计局和中国人民银行公布的金融机构贷款数据来看,消费信贷占贷款总额的比重不断提高,表明消费信贷在金融机构贷款中的地位不断提高。

《去杆杠进程报告》显示,2017年三季度末,居民部门贷款余额为39.1万亿,同比增长23.2%,远超全部银行贷款12.5%的增速,由此可见,居民部门加杠杆率的速度之快。

联讯证券董事总经理、首席宏观研究员李奇霖向澎湃新闻记者表示,监管层面要求努力抑制居民杠杆率,主要是因为消费贷款进入股市和楼市。互联网金融时代,众多机构越来越热衷于发行具有收益高、期限短等特点的消费金融资产证券化(ABS)产品,消费者获得消费贷款也越发容易,但由此给银行带来的风险敞口也在逐步加大。

事实上,不少消费者开始热衷于蚂蚁“借呗”、腾讯“微粒贷”、京东“金条”等基于互联网金融的按日计息的借贷产品,手续简便、放款效率高。而这些产品实际上相当于个人额度30万以下的短期消费贷款,无疑也增加了居民的负债途径。

对于监管层面就居民杠杆率表述的变化,国家金融与发展实验室银行研究中心研究员栾稀向澎湃新闻分析称,一个重要原因是当前的政策重心由稳增长转向防风险。随着房地产调控政策的不断出台,政治局会议也强调要坚持稳健的货币政策,中央越来越注重对金融风险的防范。

其实,央行、银监会等部门在收紧个人房贷方面早有行动。根据央行公布的数据,2016年全年全国人民币贷款增加12.65万亿元,其中,以个人住房按揭贷款为主的住户部门中长期贷款增加5.68万亿元,占比达到45%。到了2017年,全年新增个人住房贷款2.76万亿元,为2016年的新增额的55%。2017年全年13.53万亿元的新增人民币贷款中,房贷的占比回落到20%。

抑制居民杠杆率带来的冲击仍待观察

近几年来,监管部门不断收紧房地产市场调控,严控房地产信贷,并提高首付比例、严禁开展“首付贷”,但仍有大量资金“暗度陈仓”流向房地产,在提高居民部门杠杆率的同时也增大了房地产市场风险。

银监会召开的2018年全国银行业监督管理工作会议指出,努力抑制居民杠杆率,重点是控制居民杠杆率的过快增长,打击挪用消费贷款、违规透支信用卡等行为,严控个人贷款违规流入股市和房市。

抑制居民杠杆率,从银监会披露的监管处罚上也能看出一二。2018年以来,银监会加大了对金融机构违反房地产行业政策、信贷政策的处罚力度。多家金融机构因信贷资金或个人消费贷款用于支付购房款、违规房地产开发企业发放贷款等被罚。而在此之前,2017年9月,多地央行分行下发了《关于加强个人消费贷款管理防范信贷资金违规流入房地产市场的通知》,对消费贷款加以控制。

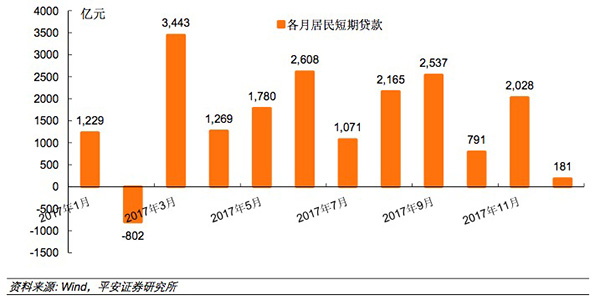

2017年第四季度居民短期贷款回落

Wind和平安证券统计显示,相较2017年前三季度,居民短期贷款在2017年四季度回落至 3000亿元,仅占全年的16.4%。杨侃认为,预计2018年消费贷难现2017年天量。

李奇霖向澎湃新闻记者表示,抑制居民杠杆率也就是加强监管,由此会对消费和地产等方面带来一定的影响,但冲击应该不大,“因为占比高的还是中长期贷款。”

2月2日,人民日报刊文指出,引导居民部门渐进去杠杆,有必要建立健全包括房地产市场、银行部门、银行间市场、资本市场等在内的系统性风险防范应对框架。还应对“影子银行”为房地产开发商提供融资的业务进行清理整治;对消费贷款资金严格管理,防止个人消费贷款资金违规流入房地产市场。

(编辑:杨少康)

来源: 澎湃新闻 胡志挺

莉莉财经

- 情报 | 圆通副总裁被立案;小米汽车首款车型SU7路试谍照曝光;特斯拉明年将推出新款高性能版Model 3

- 情报 | 美团将于5月中正式开始在香港营运;网易起诉亚马逊云科技违约;多款苹果电脑内置比特币白皮书

- 情报 | TikTok关闭印度业务;FF91预计将于4月底交付;福特与宁德时代合作在美建电池厂

- 情报 | 威马车机App暂停服务;Mate 60系列供应商回应涨价;网易有道推出虚拟人口语教练Hi Echo

- 情报 | 腾讯回应出售美团股权传闻;南京银行收购苏宁消金控股权获监管批复;恒大物业和中国恒大遭香港财汇局调查

- 情报 | 新东方在线回应东方甄选APP投入使用;慧聪网已有员工陆续离职;证监会强制执行乐视网2.4亿罚款

- 情报 | 威马汽车否认破产传闻;分析师称iPhone明年将输给华为;特斯拉Autopilot系统安全数据报告缺失近一年

- 情报 | 字节跳动旗下时光相册今日停止运营;QQ宣布将停止运营群签到功能;通用自动驾驶汽车Cruise全面停驶

- 情报 | 京东成立互联网医院新公司;Meta被裁员工至少补偿71万元;马斯克欲在推特上线余额宝功能

- 周评:黄金持稳剑指3100、原油多空博弈待破位