杨立:网贷行业能否效仿击败雷曼和AIG的CDS玩法?

【摘要】雷曼和AIG的事件敲响了CDS泛滥的警钟,其根本原因在于CDS的赔付缺乏风险评级作为参照依据,而在网贷行业开展CDS保险业务必然不能重蹈覆辙,因此以风险评级为核心的网贷CDS有限赔付机制才更加适合于当前行业发展实情。

近日,蚂蚁金服旗下“招财宝”债权逾期一事闹得沸沸扬扬,具体情况大致为该平台上销售的侨兴电信和侨兴电讯两家企业共计3.12亿元已到期私募债券因企业资金周转困难无法按时还款,而浙商财险为其提供履约保障险并承担损失赔付责任,可是针对赔付问题各方产生了纠纷……事情依然在持续发酵之中。而就事件本身的性质而言,其可作为CDS保险模式在网贷界的初步试水,显然暴露了不少问题。那么,网贷行业今后能否效仿这种模式开展网贷CDS赔付?

一、历史总是惊人相似:AIG无力赔付,巨头雷曼倒闭。

在讲网贷CDS之前,就不得不说传统金融历史上一件重大的失败CDS案例——雷曼事件。当年美国第4大投资银行雷曼兄弟由于投资次级抵押住房贷款产品不当蒙受巨大损失,而为其提供信用保险CDS的AIG(美国国际集团)因无力承担其信用违约赔偿,最后只能选择以巨头雷曼破产告终。据了解,自事件之后,AIG连续三个季度出现净亏损,2008年第二季度的CDS业务累计亏损已高达250亿美元,在其他业务上的亏损也累计达到150亿美元。在整个事件中,雷曼兄弟公司作为信用保护买方,而AIG作为信用保护卖方为前者提供信用保护履行信用违约赔偿服务。

当然,本文的着力点不在于讲雷曼投资失利的原因,而在于AIG为其提供CDS却无力赔付进而导致雷曼破产的原因。

AIG无力赔付雷曼投资失利损失的直接原因在于其无法应对短期内的资金流动性问题。AIG的资产实力完全可以覆盖雷曼事件的损失赔偿,不过由于当时在美国不允许随便变卖子公司资产再加上第二天就要上现金交抵押品,所以AIG最终无法凑齐充足的流动性资金,导致其亦无法立即履行赔偿责任。

而AIG无力赔付雷曼投资失利损失的最根本原因在于AIG并未根据资产项目风险水平确定CDS规模,或者说AIG的CDS卖出量已远超其当时的最大赔付能力。当时雷曼投资的资产是次级抵押住房贷款产品,此项目潜在风险相对较大,而CDS的泛滥,导致很多贷款人觉得可以拼命放贷而无需知道贷款是不是能收回来;AIG虽明知次贷潜在风险有多大,并且也对项目进行了风险评级,但是为了收取CDS保费,最终选择毫无节制地卖出CDS。由此导致的结果是,危机爆发,AIG的自身短期流动性资金难以完全赔付雷曼事件的损失,最终被政府接管,雷曼则破产倒闭。CDS击败了雷曼和AIG。

二、现实总是如此残酷:网贷行业能否效仿击败雷曼和AIG的CDS玩法?

回到招财宝一事,细细看来,其与雷曼和AIG事件确有几分相似之处。侨兴债违约就好比当前次级抵押住房贷款,众多投资者则扮演了雷曼的角色,AIG的角色则由浙商财险担任。虽说目前招财宝事件仍在持续发酵,很多情况并不明朗,比如说各方推诿的赔偿责任究竟该谁承担以及广发银行的反担保问题等等,但从事件的根本上看,关键其实是在CDS赔付这一点上。当年雷曼事件如此,现在招财宝事件亦是如此。网贷界是否会重演雷曼式悲剧,还应看招财宝事件后续发展。不管招财宝事件如何处理,很明确的一点是,网贷行业的违约赔付机制绝对不能效仿击败了雷曼和AIG的CDS玩法,而应当重新考量设计。

在具体考量设计网贷CDS赔付模式的过程中,有两点是需要确定的,一是网贷赔付应遵循的基本前提是什么,二是网贷赔付切合实际的基本规律又是什么。只有清楚地定义这两者,才可有理有据地去探讨网贷CDS赔付的具体设计方案。

招财宝事件和雷曼事件有一个共通点——缺乏风险评级作为其CDS赔付的参照。当然,这并不是说两者没有对项目风险进行评估,而在于它们并没有将风险评估的结果作为CDS赔付的重要参照依据。当年的AIG放出了远超其赔付能力的CDS体量,现在的浙商财险能否完全兜底侨兴债违约的损失结果存疑。可见,CDS赔付缺乏风险评级作为参照依据,极易出现“资不抵赔”的情况,那么这样的CDS最终也只能是走向失败!

因此,笔者认为,风险评级是网贷CDS赔付模式的基本前提。网贷资产项目相比传统金融资产项目,其蕴藏的风险更大且更难预测,所以网贷CDS如果缺乏严格的风险评级作为赔付依据,信用保护卖方便会不加节制地为网贷项目提供信用保护,导致网贷CDS体量的急剧膨胀,雷曼事件便是前车之鉴,最终将爆发网贷界的“次贷危机”。而如果在控制网贷CDS体量时,严格参照对网贷项目的风险评级来确定对应的CDS,这样便可避免网贷CDS总体量超过网贷信用保护卖方的最大赔付能力,“资不抵赔”的情况将不再发生。这样的发展趋势,才是CDS正确的发展方式。简而言之,风险评级作为网贷CDS赔付的基本前提那是毋庸置疑的。

其次,有限CDS赔付模式更符合网贷行业实际发展的基本规律。有限CDS赔付,顾名思义,指在网贷赔付的过程中,采取部分比例赔付的机制,而非全额赔付。赔付过程中有一个十分现实的问题——CDS保费的交纳。毋庸置疑,网贷CDS的最终保障的是投资者的利益,而保费的交纳方即投保方则视情况不同可为投资者、借款方或者网贷平台任意一方。如果按照全额赔付的机制来开展网贷CDS,保险公司根据风险定价势必会将保费定得过高。如果投资者承担保费,可能会出现保费费率超过收益率的情况出现。对于借款方,在承担原本借款成本的基础上增加保费的支出,则融资成本过高。对于网贷平台,可能出现保费支出高于其居间服务费的收益。按照全额赔付,三者中任何一方承担如此高的保费成本都是难以接受的。所以,从盈利性的角度出发,全额赔付导致的保费过高问题将一定程度上限制网贷CDS的发展。

再者,有限赔付机制,不止在网贷保险中运用广泛,在传统金融领域更是早有先例。就以商业银行存款保险制度来说,存款保险实行限额偿付,最高偿付限额为人民币50万元。也就是说,同一存款人在同一家银行所有存款账户的本金和利息加起来在50万元以内的,全额赔付;超过50万元的部分,从该存款银行清算财产中受偿。存款保险制度是通过限额来实现有限赔付的,而网贷CDS保险亦可效仿于此,通过设置保额上限或者比例来实施网贷有限CDS赔付。

另外,早在2016年1月保监会发布的《中国保监会关于加强互联网平台保证保险业务管理的通知》第七条显示:保险公司应当建立严格的风险管控机制。保险公司应当坚持小额分散的发展模式,对同一投保人单笔借款和累计借款应当分别设定承保限额。可见,网贷有限CDS赔付也是同样符合监管政策的。

那么,如何确定网贷有限CDS赔付的上限或者比例则成了问题的关键,也就是说赔付比例的确定需要参照依据,而这个参照依据则是风险评级。

三、未来网贷行业创新:以风险评级为核心的网贷CDS有限赔付模式该如何设计?

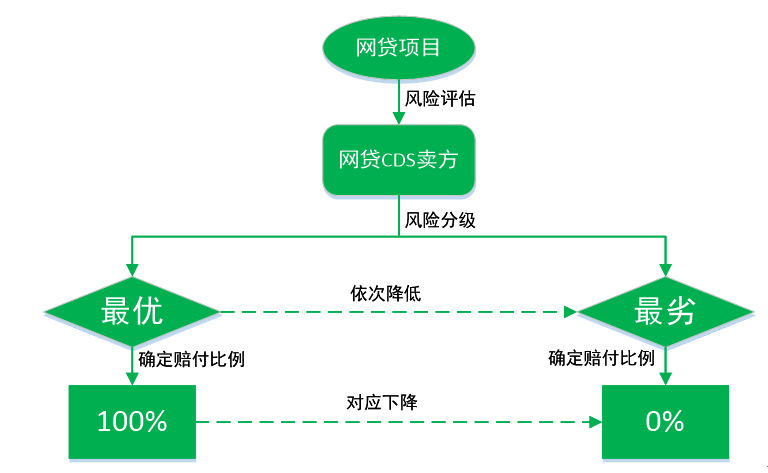

以风险评级作为核心,网贷CDS有限赔付机制大致可分为三步骤。首先由网贷CDS卖方(保险公司等外部质保公司)通过线上跟踪和线下调研对网贷项目的借款方历史信用水平、还款意愿、资质文件、项目期限等进行网贷风险综合评估,然后网贷CDS卖方根据既定的风控模型结合风险评估结果对网贷项目进行从优至劣的风险分级,最后根据风险等级确定最终赔付比例,优质项目对应高比例赔付额度,劣质项目对应低比例赔付额度,特定风险等级对应特定赔付比例。在现实中,绝大多数的网贷项目其风险评级均处于最优与最劣之间,因此这决定了适合于网贷CDS赔付的机制是有限赔付而非全额赔付。具体赔付流程如图下所示:

而通过有限赔付的机制,便可较好地解决网贷CDS保费过高的问题。因为按照部分比例进行赔付,其交纳的保费也可按照相同的比例下调,进而减少了投保方的保费支出。不过,可能出现这样的情况,对于某个网贷项目其风险评级处于低下水平,其对应的赔付比例自然也较低,但投保方又想使该项目享有较高的赔付比例,这应当如何解决呢?其实很简单,只要将保费费率相应提高即可。那这便是利益保障和保费支出之间的衡量,而这同样遵循着以风险评级为核心的有限赔付机制。

当然,上图目前还仅仅停留在定性的层面上,在实际操作过程中,各项参照指标还应当量化,比如说在风险分级的过程中,各项评估参数通过风控数据模型进行输入,随之得出对应的级别分数显示,然后根据分数与赔付比例的数学转换公式,确定最终的赔付比例。整个过程涉及到风控分级模型的构造,具体应当如何进行构建则需视实际情况而定,同样需要仔细研究。

综上所述,雷曼和AIG的事件敲响了CDS泛滥的警钟,其根本原因在于CDS的赔付缺乏风险评级作为参照依据,而在网贷行业开展CDS保险业务必然不能重蹈覆辙,因此以风险评级为核心的网贷CDS有限赔付机制才更加适合于当前行业发展实情。相信随着网贷行业的不断健康发展,网贷CDS有限赔付将迎来一个辉煌的发展时期,甚至在其推动下,整个网贷行业最终亦有可能向一般CDS全额赔付逐渐靠拢,不过那又是另一个新时代了。

杨立

中南大学管理学博士,星火钱包CEO。参与编写《中小企业互联网融资》《中国式互联网金融:技术、理论与模式之辩》等书,完成博士论文《基于社交网络的P2P借贷风险管理研究》。在《系统工程理论与实践》《journal of applied mathematics》《科研管理》等权威刊物上发表了十余篇学术论文。 2014年4月创办IFDC互联网金融数据中心,2014年10月联合创办“星火钱包”。