连金价也跌,当今的避险资产花落谁家?真融宝吴雅楠的投资洼地分享

【摘要】

最近全球股市动荡不安,用“完美风暴、风云突变、跌宕起伏”这12个字来形容三月以来的全球市场实不为过。近日,真融宝董事长吴雅楠先生就“全球资本市场在庚子年大涨大跌的波动迷思和投资方向”提出相应观点。

在这个时间点全球市场因何大幅震荡,其背后诱因是什么?关于今年的投资机会,特别是人民币资产的配置价值和A股内生性的韧劲机遇,在这样一个完美风暴下的投资洼地又是什么呢?

请看真融宝吴雅楠先生的解读:

1. 市场大幅震荡的诱因

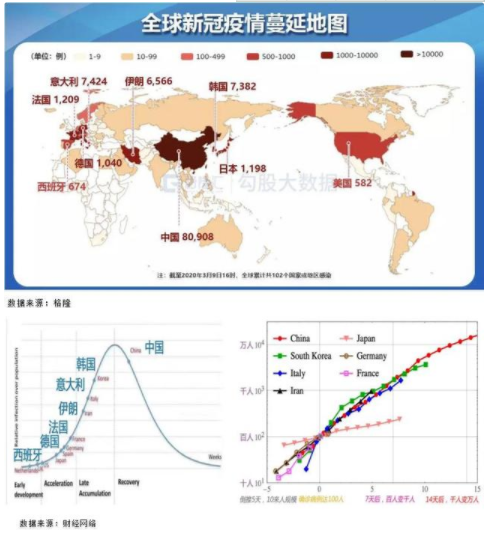

海外对肇始于武汉的“新冠病毒”的传播性与严重性的不重视、认知不足与随意应对,导致疫情逐渐演变为全球的“恐慌病毒”。部分国家民众的抗疫团结度不足,配合不到位,致使诸如意大利等国家成为疫情“重灾区”,这些国家的医疗系统面临极大压力,ICU成为稀缺资源,全国人口流动受到限制,与中国疫情最严重时期的状态大相径庭。

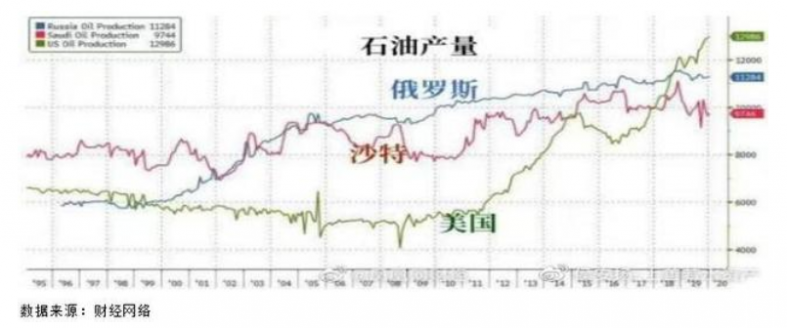

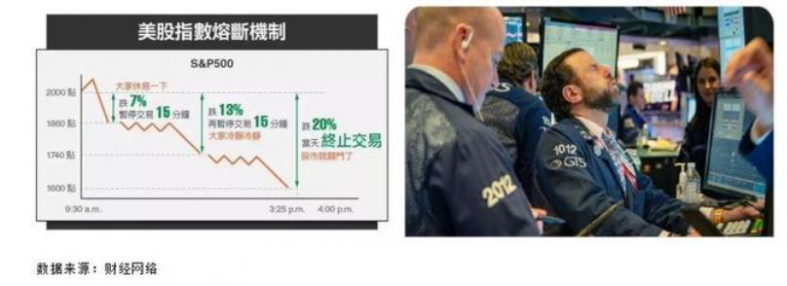

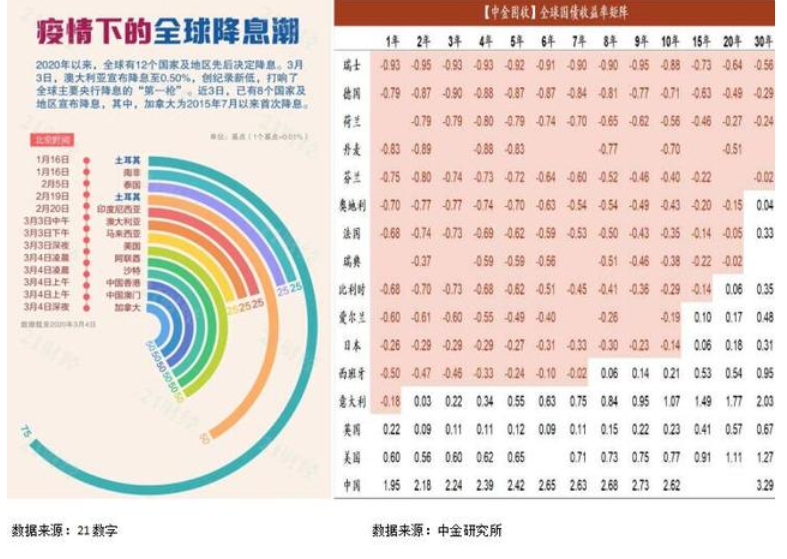

2月下旬以来疫情的蔓延引发全球资本市场对全球经济衰退的担忧,美国国债出现倒挂就是明显的信号之一。而原油的“断崖式”下跌则再度展现出经济衰退周期的全球生产和消费需求严重下滑的征兆。令人咋舌的是,原油市场在这样的时态下,又上演了一场三大原油产国沙特、俄罗斯、美国的“三国杀”。随着3月6日OPEC+减产协议谈判破裂,俄罗斯拒绝了沙特为首的欧佩克提出的联合减产建议而导致减产协议未达成,随后沙特宣布降价+增产,原油价格战正式开启。这时,美国横刀出现,在直接抢夺OPEC份额,挟裹其页岩油开采的优势,在全球积极推销原油出口。三国的原油混战,给周一的全球市场“雪上加霜”,美国国债历史性地全部期限的利率跌破1%。三大评级机构之一穆迪表示,新冠病毒增加了今年全球经济衰退的风险。在“疫情不利”的情况下,包括美国、日本、德国、意大利、法国、英国和韩国在内的发达经济体可能全部陷入衰退。甚至避险资产黄金都迎来下跌的局面,这往往显示市场已经失去流动性,需要变卖手中所有有价资产来套现。这也凸显了市场的极度恐慌,现金为王,犹如2008年金融危机翻版。

值得庆幸的是,A股在春节后央妈释放流动性之后,市场迅速止跌,风险偏好反而大幅上扬,创业板一枝独秀。

相比之下,从全球价值洼地来看,人民币资产在全球配置中,愈发显示出其配置价值。

2.人名币资产配置的价值

A股在这一轮全球暴跌中凌风自傲,其背后原因也凸显了今年人民币资产的特殊地位。今年人民币的债和股在全球范围内都具备了极强的配置价值。

比起海外,中国全方位占优。中国与海外周期错位,疫情已经得到有效控制,进入全面复工阶段。从货币财政政策层面,中国对冲经济下行的手段更为丰富。中国货币政策,降息区间和保持宽松流动性的空间更大,财政政策也有众多刺激减税降负手段。

从利率出发,中美10年国债利差已经超过2%,并且随着美联储的进一步降息趋势,利差还将扩大。在海外零利率和负利率的趋势下,全球资金需要寻找息差高地,人民币计价的债券将成为最佳选择!人民币兑美元的汇率已经重回6.9区间,说明了人民币本身的吸引力也日渐突出!而资金流入配置债券会进一步提升人民币兑美元的升值趋势。

其次,油价对于A股的冲击面相对较小,A股的相对低估值和其内生性的增长动力,使得A股在全球范围的权益资产配置中也凸显其价值。

吴雅楠先生大胆预测,人名币或将超越黄金,成为全球资金配置的首选避险资产。无论配置中国国家债券或是金融债券去赚取息差和一定的汇差,还是在全球主要股票指数增加A股权重的大背景下,扩大配置A股,享受增长弹性,都有了非常突出的吸引力,性价比奇高。

3.A股内生性的韧劲机遇

海外市场的投资者情绪是risk off,风险偏好下行,而国内市场情绪却是risk on,风险偏好上扬。A股已经连续十三个交易日两市交易额破万亿,这种国内外市场情绪的分化也是由于A股内生性的韧劲机遇所激发的。从以下四个层面体现:

1)资金面,海外大多数国家的名义利率已经是零利率,甚至是负利率,在这样的实际负利率的环境下,更多人的风险偏好会被动上升,去追求更高的收益,好跑赢通胀,并在房地产转型的大趋势下转变资产配置方向。这些成为A股增量资金来源的基础。

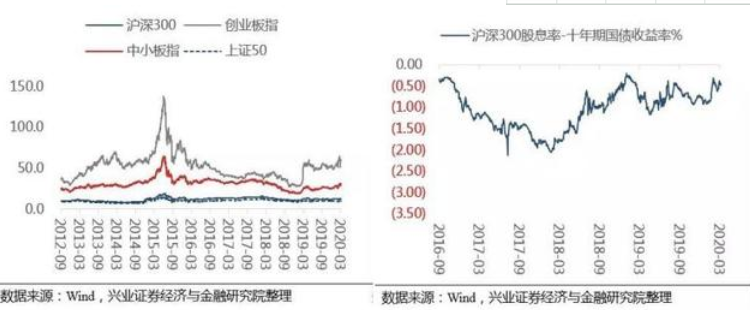

2)基本面和估值,A股各大指数的PE估值都还在历史低位,创业板虽然估值已有修复,但仍未泡沫化。

3)股票和债券的相对吸引力,股票的股息率和国债的收益率相比也已经显示更具投资价值了。

4)政策面,市场主线由“疫情”转向“经济”,逆周期需求拉动下,从宽信用到加库存到盈利改善的传导会加速中国基本盘的修复。总的来看,今年在货币政策适度扩张的刺激下,“信用-库存-盈利”传导将更为顺畅,有望进一步向上修正中国基本盘,进一步强化A股相当于海外市场的独立趋势。

中国经济已经显示其韧劲,A股由于中国经济内生性结构转型的推动,以及疫后的政策节奏和路径,也已经具备了内生性韧劲的增长机遇。

4. 完美风暴下的投资洼地

吴雅楠先生分析,今年全年投资洼地将重点围绕两个“基建”来做文章。

建材、机械等与“传统基建”相关的周期行业将首先迎来春天。

传统基建政策刺激的使命完成之后,风险偏好上升仍将是市场风格走向的主因。当政策预期被市场普遍消化掉之后,市场的风格,仍将慢慢切换到以“新基建”为代表的科技成长股路线。

“老基建复苏,新基建推手”会是今年稳经济增长和追求高质量经济发展的主要政策着力方向和投资洼地。

同时,公用事业、基础设施、银行、券商和地产等在估值较低的环境下可以成为压箱底的标配,享受高股息和低估值的双重红利,在今年的市场波动中获得稳定的股息收益。

吴雅楠先生投资洼地口诀分享:

“两个基建是主线,周期成长会轮动;高息股票可标配,行业景气抓拐点!”

吴雅楠先生对经济层面的独到见解令人钦佩,相信之后他将为我们带来更多优质的解读,敬请期待!

声明:登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,读者据此操作,风险自担。

企业信息