美股史诗级暴跌,病毒和油价之后的第三只黑天鹅

【摘要】昨晚,美股历史上第二次触发熔断,上周则贬值4万亿。2007年“上涨规则”的废止,加剧了市场的非理性波动。

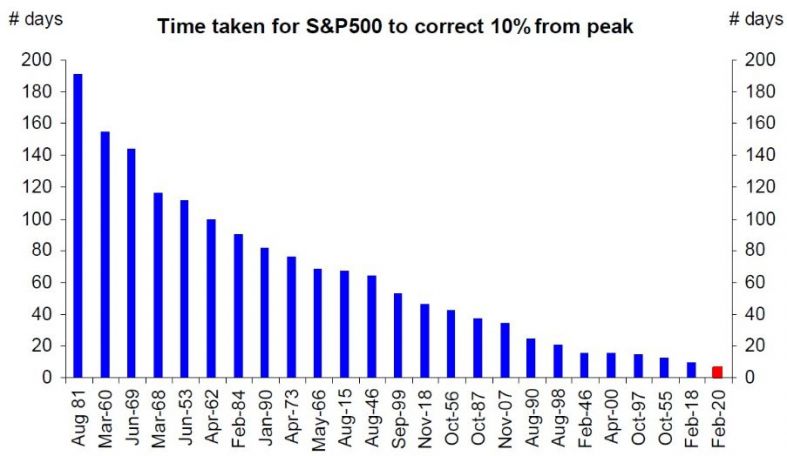

上周,全球股市对持续的COVID-19恐慌做出了反应,动荡不安,美国股市在六个交易日中跌去了约4万亿美元。下跌标志着距标普500指数历史高点最快的10%修正(1987年,最高峰发生在8月,即十月黑色星期五之前的几个月)。正如我们所写的,随着美国市场的大幅复苏,市场的上下波动仍在继续。我们认为,这一市场下跌比理性预期更具反应性。如果这不是理性的,那么理性的事情就是尝试了解发生了什么,以便我们可以确定它是否表明现有趋势正在暂停,还是表明新趋势正在出现。那就是我们关注的焦点。

资料来源:德意志银行研究部

全球股票市场在一周之内贬值6万亿美元,这是否合理?我们的研究认为,市场的非理性可能与2007年制定的交易规则——“上涨规则”有关。

COVID-19:实际情况如何

以下是我们一直在考虑的一些数据点:

还有另一种病毒已经感染了1900万美国人,住院了18万人,并杀死了10,000人,这就是今年的流感。事实上,COVID-19是一种新的东西,它似乎产生了一种恐惧,这种恐惧并不是每年伴随着我们的那些无聊的事情。

COVID-19死亡率的数据在不断变化。尽管如此,我们注意到在北京的新闻发布会上,中国卫生官员将中国境内但武汉省以外的死亡率定为0.7%。武汉的较高死亡率被认为代表了疫情的早期动态,当时尚不知道,病例在患者寻求治疗之前已经发展了更长的时间,并且尚未建立姑息治疗程序。(由于污染,吸烟等原因已经使肺功能受损的患者受到的打击也更大。)在韩国,死亡率约为0.5%。这些水平将使COVID-19处于严重的流感流行水平。再说一次,要使病毒的杀伤力的全貌变得清晰还需要一段时间。其他国家(例如伊朗和意大利)的数字有所不同。

在其他方面,例如老年患者和免疫功能低下的患者面临的较高风险,COVID-19的严重程度也可能与流感季节相似,需要补充说明的是,它并不像1918年的灾难性流感那样大流行,那年的流感感染了5亿人,在全球造成5,000万人死亡。

有初步迹象表明,该病毒与其家族中的其他病毒(包括普通感冒)一样,随着天气转暖而逐渐消失。我们已经阅读了几位著名的流行病学家的评论,他们都支持了这一观点。

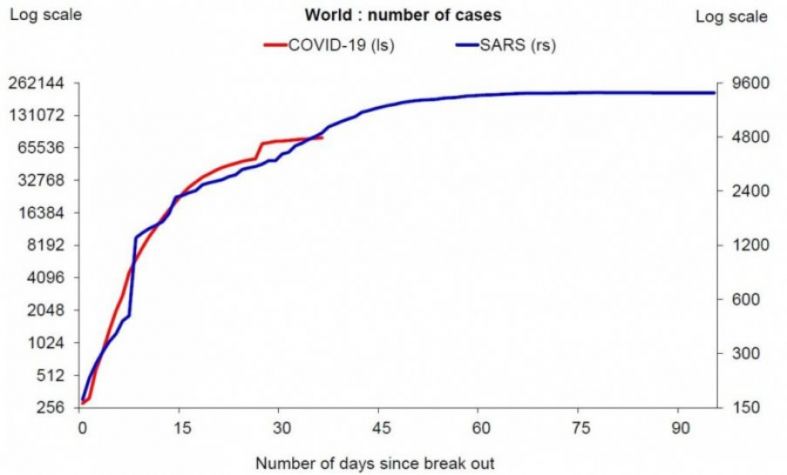

COVID-19似乎比SARS更易传播,但致命性要低得多(SARS的死亡率约为10%)。它遵循类似的轨迹,在感染数量较高时可能会达到平稳状态,但正在接近该平稳状态。

中国被病毒影响的增长放缓肯定会延续到第二季度,2月份的采购经理人指数跌至历史最低点。但是,污染和交通数据以及制造商的轶事数据表明,中国现在正在恢复工作。人们广泛预期,政府将出台非常强有力的广泛刺激措施,以实现今年GDP增长5.6%的水平,这是实现2010年至2020年将经济规模扩大一倍的长期目标所需要的。(当然也会有比通常更多的统计捏造。)

COVID-19不会是毁灭性的全球性"黑天鹅"事件,而是相当于严重的流感季节;

中国将首当其冲地承担经济后果;

中国已在复苏之中;

中国政府将进行大规模的刺激措施,以挽救面子并满足其长期需求。长期增长目标。

上周是大萧条的信号吗?

卖空者是从证券价格下跌中获利的投机者。他们通过借用证券并承诺在将来的某个时间将其退还来实现此目的。然后,他们立即出售它,希望能够在需要退还之前以较低的价格买回它。当然,如果在交易结束时证券价格上涨,则它们将损失而不是收益。有些人认为卖空是悲观的,反对投资者应该对未来抱有根本乐观。但是卖空者可以发挥宝贵的作用,因为他们强烈地寻求关于所研究公司的令人不快和不舒服的真相。他们可以提醒投资者注意已被忽略或隐藏的问题,并应因这种有益的活动而得到回报。

但是,卖空者还可能加剧并加速公司基本面所不能保证的股票下跌,因为它们会造成人为的抛售压力,并可能使长期持有者吓退股票,从而造成股票价格的自我强化下行螺旋式上升。当卖方没有借入相关股票时,现在非法的“裸露”卖空过程涉及到卖空-利用漏洞和纸面交易系统与电子交易系统之间的脱节来有效地伪造股票并增加销售压力。

1938年,美国金融当局制定了“上涨规则”,旨在防止这种级联。它说,做空者只能在上涨时卖出,也就是说,如果证券价格的最后一次价格变化是上涨而不是下跌。在将近70年的时间里,这一规则使不道德的卖空者难以鼓励并从股票的死亡螺旋中获利。但是该规则于2007年被废止,取而代之的是仅在股票一天之内下跌10%时才激活提价限制的规则。

我们认为,上周是一个例子,它表明,如果没有最初制定的提价规则,悲观或机会主义的卖空者将如何帮助建立自我实现的向下层叠。这就是使下降如此剧烈和持续的原因之一。我们不知道有任何牵连的证据,但是我们确实注意到,当代算法交易以指数方式增加了智能高科技卖空者影响市场的能力。人们对COVID-19的普遍恐慌为此类活动创造了比平常强的理想环境。

就我们而言,我们相信重新制定最初的提价规则将符合所有诚实市场参与者的最大利益。我们很高兴听到几位备受尊敬的著名股市观察家和评论员对此的呼吁。这不仅仅是投资者关心的问题。它应该关心每个人。市场与经济之间的因果关系是双向的。经济崩溃导致市场崩溃是不简单的。市场崩溃还可以破坏商业和消费者信心,并通过其财富蒸发使市场参与者感到震惊,从而有助于加剧经济崩溃。

投资的意义:在这个时代,算法交易占股票交易量的越来越大,并且没有有效的提价规则来防止卖空压力导致非理性的自我增强的价格下跌, 这件事对于投资者而言,比以往任何时候都重要,要根据他们可以找到的最无偏的分析和中立报告的数据来决定何时购买和何时出售。同样重要的是,尽可能清晰地区分由基本因素引起的下降和由算法非理性引起的下降。

来源: www. capitalwatch.com

金评媒JPM

JPM责任编辑