别再妖魔化衍生品了,吉利的领口期权,何来爆仓!

【摘要】

早间,一则吉利减持戴姆勒,衍生品爆仓的文章映入了眼帘。回顾当时吉利收购戴姆勒的结果,去年2月份,中国亿万富翁李书福的吉利集团通过衍生品交易购买了戴姆勒公司约73亿欧元的股份,整个交易过程中吉利和高盛使用了所谓的“领子期权交易”,并创下了针对单一股票进行此类交易的规模之最。领子期权的建立,不仅让吉利能够对冲一部分下行风险,还能避免一些德国的监管规则。

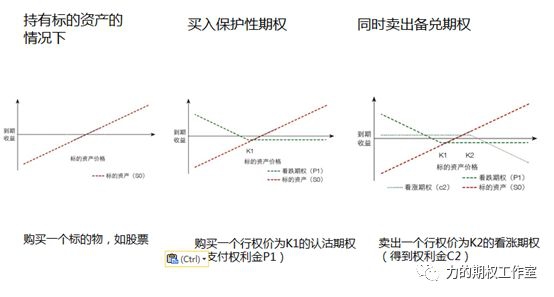

很简单的道理,既然是收购,那么吉利手中一定持有大量戴姆勒公司股份的,在有现货的前提下,买入下方认沽期权做保险,同时用卖出上方认购期权降低保险成本,这样的操作就称为期权领子交易。具体的持仓结构见下图所示:

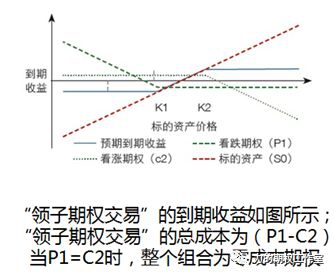

领口策略不是白白诞生的,它是保护性买入认沽期权策略的外延策略。我们知道,如果交易者担心后市下行风险,随着市场上买入认沽期权的需求量上升,期权保险策略的“保险成本”也可能相对较高,而领口策略则是一种降低“保险成本”的期权策略,即在期权保险策略的基础上再卖出虚值认购期权,以认购期权的权利金收入来降低买入认沽期权的成本。下图展示领口策略的盈亏图。

领口策略就是这样一种折中策略,最大盈利有上限,最大亏损有下限,而且这个上限和下限往往比较接近,交易的到期收益就在一个区间内徘徊,这就好像一个领口或领结把人的脖子固定在一个范围内一样。

以2015年第一轮股灾期间的持仓为例,2015年6月26日,有人在早盘以每份2.865元的价格买入10万份上证50ETF,之后市场急速跳水,该投资者在跳水几分钟后又赶紧买入10张“50ETF沽7月2850”合约作为股价下行的保险对冲,盘中支付了13900元的“保险费”,那么在期权到期日该投资者就能锁定以2.850元的价格卖出10万份50ETF。如果该投资者在构建期权保险策略后,再卖出10张“50ETF购7月2950”收取了6500元权利金(即构建了领口策略),则该投资者既降低了7400元(13900-6500)的保险成本,也放弃了标的价格在2.950以上更高潜在收益。因此领口策略也被称为一种“双限”保护策略。

想一想吉利目前的处境,经历了四季度美股系统性大跌后,目前戴姆勒公司股价下跌幅度确实比较大。

如果股价下行到领子期权中认沽期权的行权价以下,那么吉利作为认沽期权的行权方可以行权,有权以认沽期权行权价减持手中的戴姆勒公司股份;如果股价未下行到领子期权中认沽期权的行权价以下,那么吉利将忍受一部分戴姆勒股价的浮亏,但下方买入的认沽期权、以及上方卖出的认购期权会获得一部分浮盈,一定程度抵消股价的浮亏。

何谓爆仓?爆仓是指衍生品保证金交易中,由于标的价格的变动,导致持仓所占用的保证金超过自己的净资产,无法追加新的资金的一种状态。

就是这样的一种持仓结构,吉利手中持有了戴姆勒公司的股份,股票本身相对于是备兑证券就已经算是一种担保品了,也就是不存在追加额外的现金保证金,因此不存在爆仓一说!此外您还可以这么想,当戴姆勒公司股价下跌时,吉利只会在一部分区间内引起现货持仓的浮亏,不论是下方买入的认沽期权,还是上方卖出的认购期权,在期权空头头寸上都会出现浮盈,既然出现了浮盈,衍生品持仓上也就不存在爆仓一说了!

在趋势不明朗,震荡为主的市场中,领口策略的确有它的独到之处,它本质上就是在保险策略的基础上卖出认购期权降低保险成本。它是一种低风险、中等收益的期权组合策略,当投资者长期看好股票,有心中明确的目标卖出价位,同时希望控制无限下行风险时,可以使用该策略。这样的策略可以在市场系统性风险下减小现货持仓的回撤,比裸多头杠杆收购要更为安全。

企业信息