非吸108亿行贿159万 浦发分行行长让客户亏5亿

【摘要】根据一审判决,何凯犯非法吸收公众存款罪、行贿罪,两罪并罚,判处有期徒刑13年,并处罚金60万元。

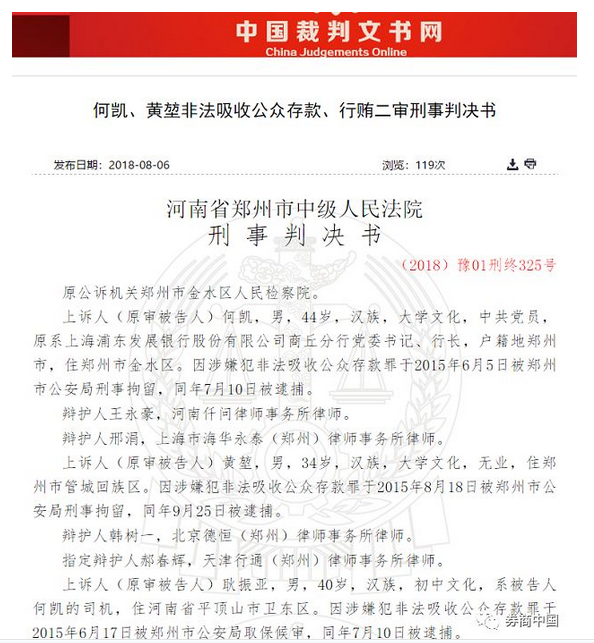

日前,中国裁判文书网披露,原浦发银行商丘分行行长何凯非法集资108.46亿元、行贿159万元一案做出二审判决:鉴于何凯在羁押期间有突出表现,获减刑1年,最终判处有期徒刑12年,并处罚金60万元。该判决为终审判决。

这类案件并不少见,券商中国记者发现,不少见诸报端的银行员工非法吸收公众存款、诈骗等行为,普遍出现在银行分支行层面,包括分支行领导、员工,而这背后就是业绩的压力、自身获利的推动。

非法集资108.46亿元

判决书显示,原浦发银行商丘分行行长何凯的非法集资行为主要可以分为两大类,两类行为的目的有所区别,一是为了消费,二是为了掩盖逾期贷款。

首先,自2009年12月,何凯在担任浦发银行郑州分行紫荆山路支行行长时,就以办理银行业务需要资金为由,承诺一定期限内还本付息,向公众非法吸收资金,让客户将资金转入其控制的指定账户,资金主要用于放贷、支付银行保证金或者买房、雇佣个人司机和私人记账员等个人消费支出;

其次,2011年7月至2015年5月,何凯在担任浦发银行郑州分行紫荆山路支行、花园路支行、商丘分行行长期间,因多家企业或个人逾期不能偿还银行贷款,何凯为了保证银行及个人业绩不受损,避免因此影响个人升迁,以银行需要拆借资金等业务为由,约定高额利息,承诺还本付息,与客户签订借款、担保合同或者出具借据借条,部分甚至加盖何凯私刻的银行公章,让客户将资金转入其控制的银行账户,用以归还前期所形成的债务,以及“以新还旧”形成的新债务及高额利息等。

数据显示,自2009年末至2015年5月中旬,何凯共收到108.46亿元集资款,兑付集资款本息104.81亿元,用于消费的资金3852.52万元。主要的消费去处包括:消费1246万、日常支出2809万、买房1233万。

据了解,何凯是在不能偿还巨额欠款的情况下,于2015年5月22号到当地公安局投案的。案发后,有45人申报债权,涉及集资金额约38亿元,共给35名客户造成损失4.55亿元。

除非法集资外,何凯还被起诉犯行贿罪,主要罪责在于:2009年9月到2012年6月,为了让郑煤集团给何凯所在银行业务方面提供帮助,以提高业绩,何凯曾多次向郑煤集团内部结算中心主任王某送现金共计159万元,后王某为该行业务提供帮助。

根据一审判决,何凯犯非法吸收公众存款罪、行贿罪,两罪并罚,判处有期徒刑13年,并处罚金60万元。不过何凯认为非法吸收公众存款罪量刑偏重,行贿罪定性错误,法院未对其自首、立功表现予以认定,此后提起诉讼。

经过二审法院近期判决,法院认为,对何凯犯罪事实清楚、定罪准确,但原判未认定何凯的立功情节,依法予以纠正,因此对其减刑1年,改判有期徒刑12年,罚款60万元。

多人联合作案

要形成如此巨大的集资额,光靠何凯一人之力是无法做到的。判决书显示,在何凯非法吸收公众存款一案中,还有多人辅助,包括一个司机、一个无业游民、一名银行客户经理。

先看司机。2013年至2015年期间,耿振亚给何凯开车之余,在明知何凯非法集资的情况下,还以个人、亲友的名义办理银行卡给何凯使用。其中,2014年7月起,耿振亚还担任何凯的私人记账员,帮他保管多张银行卡、网银U盾,按照何凯的指令划账记账、消费提现,并在2014年帮助何销毁使用的伪造公章。

经鉴定,在何凯非法集资以来,在账本上记录的资金往来中,与这名司机兼记账员有关的进账额就达到2.22亿元,转出1.6亿元,他也帮助何凯吸收资金603万元。根据判决,耿振亚犯非法吸收公众存款罪,被判处有期徒刑3年6个月,并处罚金10万元。

再看无业游民。2013年到2015年,40多岁的李旭应何凯的要求,向客户宣传高息办理银行业务、承诺还本付息的消息,吸收客户资金后先转入自己控制的账户,在转入何凯指定的账户。

经鉴定,李旭共吸收客户资金3.32亿元,其中未兑付3438万元。他因犯非法吸收公众存款罪,被判有期徒刑5年,罚款15万元。

最后看另一个银行内鬼——浦发银行郑州分行紫荆山路支行客户经理黄堃。在任职期间,黄堃帮何凯介绍客户,甚至按照何凯要求,帮助企业从浦发银行商丘分行取得贷款,并将部分贷款资金用于归还何凯前期借款。

经鉴定,黄堃作为中间人,吸收河南省工商联投资担保公司的资金5.32亿元,支付9.27亿元;同时吸收个人资金5204万元。黄堃最终因非法吸收公众存款,被判处有期徒刑4年6个月,罚款18万元。

何凯大玩“萝卜章”,多名受害人起诉银行

除对案件主犯、从犯的终审判决外,券商中国记者还在中国裁判文书网上看到有关这一事件的多笔诉讼,主要内容均为此次非法集资中的受害人对浦发银行商丘分行提起诉讼。

这些受害人的一致特点是:在何凯与其签订的借款合同、担保合同、借据借条中,多有何凯私刻的银行公章印鉴。

受害人对银行提起诉讼的缘由在于,浦发银行应当承担表见代理、监管不力责任:

1, 受害人认为,何凯是原浦发银行商丘分行负责人,其借款行为是以银行的名义作出的,后果应由银行担责;

2, 受害人认为,何凯作为分行行长,借条上的签名即使越权,也构成表见代理;

3, 受害人认为,何凯涉嫌犯罪,系银行对其管理人员监管不力所致,根据相关规定,属单位具有过错,银行应担责;

总的来说,就是何凯作为分行行长出具借款合同和借据的行为是职务行为,而且没有超越其职务权限,虽然借款合同和借据上加盖的印章是假章,但银行仍应承担赔偿责任。

而根据相关判决书,浦发银行商丘分行在何凯案发后已申请对借款合同、担保函、借据借条上的分行印鉴进行鉴定,经鉴定,前述印章系何凯私造,与河南省公安厅备案的浦发银行商丘分行印文不是同一枚印章盖印而成。

法院认定,已经鉴定印章系伪造,据此不能认定涉案借款系分行的行为,受害人与银行之间没有形成有效的借贷法律关系,也不构成表见代理;何凯作为自然人,涉嫌非法吸收公众存款,也不是利用职权实施,与银行监管行为不具有因果关系。

由此,法院在完成多位受害人诉讼的一审、二审判决后,驳回了受害人的再诉、再审申请,维持原裁定。

分支行员工非法吸存屡禁不止

银行员工利用职务便利犯罪的案件近年来在全国各地频频曝光,引发社会对银行内控管理问题的关注。如何加强对分支行的管理,规范从业人员行为以防范风险,成为银行业亟待解决的问题。

仅以非法吸收公众存款为例,此前就有不少银行员工借职务便利完成非法集资。主要方式包括两种。一是打着“高息揽存”的旗号私下吸收存款,资金用于放贷、消费等;二是销售“假理财产品”、未经总行批准的私募产品等“飞单”行为。

其中,前述何凯一案就属于第一种方式。根据经济参考报2015年的报道,当时有受害人与何凯签订的借款合同中,约定借款月息就高达1.5%。

与前述“高息揽储”的方式相比,“飞单”更是屡见不鲜。事实上,“飞单”也大致可以分为两类,一是银行员工伪造理财产品销售,即“假理财”;二是私售非本行产品或者未经总行批准的私募产品。

其中,“假理财”近年有3例颇为知名:

一为民生银行北京航天桥支行案,该案涉案金额或高达30亿元,致使逾150名投资者被套;

二为美的集团去年披露的下属公司10亿元“假理财案”,案件涉及农行成都武侯支行、重庆银行贵阳分行2家银行,兜底函、授信材料均系伪造;

三为兴业银行杭州分行遭遇的10亿元“假理财案”,该行通过通道方东吴证券,购买了建行咸宁分行10亿元理财产品,但产品去年到期后建行回函称,该产品不存在,且从未签署购买协议,该合约是咸宁分行某支行行长的个人行为,产品、合同、公章均系伪造。

第二类“飞单”比第一类更为常见。由于缺乏销售渠道,部分私募、财富管理公司就借助银行员工,由后者推荐客户私下购买,产品销售方则给予相应较高的佣金提成返点。

公开资料显示,上海银监局就在去年7月开出3张罚单,处罚了民生银行、江苏银行、宁波银行的3位员工,他们因为涉嫌私售非本行产品或者推荐未经总行批准的私募产品,构成非法吸收公众存款罪,被禁止从事银行业工作终身。

来源: 券商中国 作者:安毅

财经360

- 情报 | 搜狗科学百科11月11日正式停运;特斯拉中国宣布降价;飞利浦宣布裁员4000人;无忧筹回应加收3元打赏费

- 光年速递 | 紫光集团宣布更名为“新紫光集团”;雷军将重新主持手机发布会;萝卜快跑无人车售价仅20.46万元...

- 情报 | 字节跳动旗下时光相册今日停止运营;QQ宣布将停止运营群签到功能;通用自动驾驶汽车Cruise全面停驶

- 情报 | 盒马上线独立招聘官网;“小世界”板块涉黄被罚100万元;Arm在今年最大IPO中筹资48.7亿美元

- 情报 | 腾讯地图宣布PC端将停止服务;大众汽车再度出售保时捷股份;58同城所持4440万股权被冻结

- 情报 | 碧桂园否认工作组进驻;瑞信本周开始裁减80%香港投行员工;华为15亿元成立地产公司

- 情报 | Meta本周启动史上首次大规模裁员;推特每天亏损近3000万元;许家印7亿港元山顶豪宅被建行接管

- 情报 | 积木盒子董事长董骏被警方带走;猪八戒向港交所提交上市申请;特斯拉发布新家用壁挂式充电桩

- 情报 | 恒大汽车创立至今累计亏损170亿元;腾讯游戏管家PC端将停止服务;全球首款太阳能汽车投产

- 情报 | 法拉第未来全员减薪25%;特斯拉车主降价维权还被骗;美团开始招聘香港业务人员