美团点评正式在港提交招股书:2017年亏损28.53亿元

【摘要】根据投资银行与港交所的沟通,为避开国际投资者的夏季休假时间,美团点评将于8月30日通过港交所的聆讯,并于9月26日正式上市。

6月25日早间消息,美团点评正式在港交所提交招股书。联席保荐人为高盛、摩根士丹利与美银美林,华兴资本为独家财务顾问。

美团点评业务规模

2017年营收339亿元 经调整后亏损28.53亿元

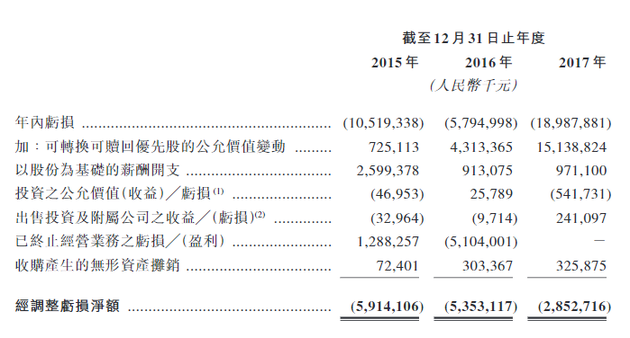

招股书披露,2017年,美团点评实现收入339.28亿元,年内亏损189.88亿元,经调整亏损净额为28.53亿元。2016年,美团点评实现收入129.88亿元,年内亏损57.95亿元,经调整亏损净额为53.53亿元。

腾讯持股20% 王兴持股11%

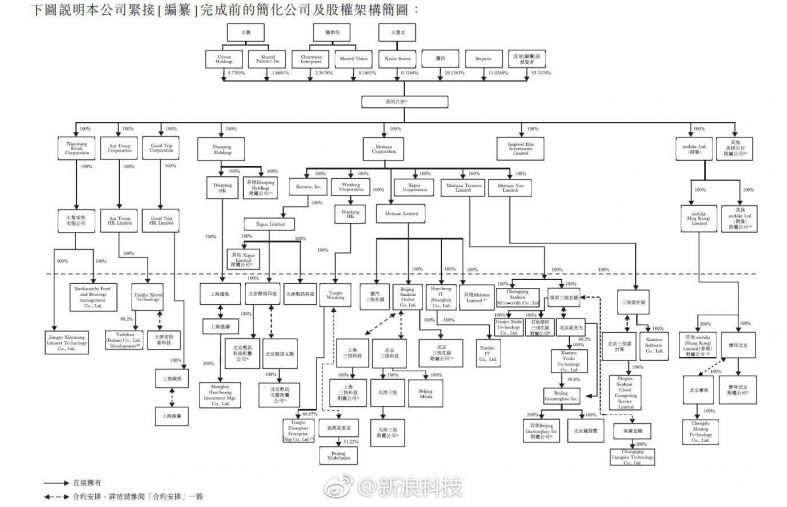

美团点评股权架构

截至目前,联合创始人、董事长兼首席执行官王兴持股11.4386%,联合创始人兼高级副总裁穆荣均持股2.5141%,联合创始人兼高级副总裁王慧文持股0.7264%。腾讯为第一大股东,持股20.1363%,红杉资本持股11.4368%。其他投资者持股53.7478%。

风险因素:未来或继续亏损 无法保证摩拜盈利

招股书的风险因素中显示,美团点评历史上产生了较大亏损,未来可能会继续产生较大亏损。立足长远以抓住战略商机的经营理念亦可能对我们的短期财务表现产生负面影响。自成立起就产生亏损。于截至2015年、2016年及2017年12月31日止年度,分别录得亏损人民币105亿元、人民币58亿元及人民币190亿元,主要来自于可转换可赎回优先股公允价值的重大变动及我们推广品牌及服务产生的销售及营销开支。

招股书称,我们在2018年4月收购的摩拜单车自成立以来已产生亏损。我们无法保证摩拜或我们的整体业务在未来能获得盈利。

年交易用户3.1亿 平均配送时间约半小时

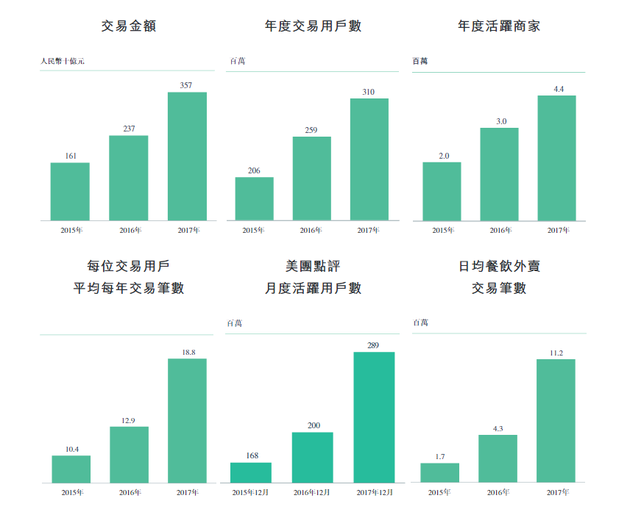

招股书披露,2017年,美团完成交易笔数超过58亿,交易金额约3570亿元。其中,年度活跃商家为440万,年度交易用户数达到3.1亿。

此外,招股书还对近三年用户数据进行了分析:

2015年至2017年,年度交易用户数分别为2.06亿、2.59亿、3.1亿;每位交易用户平均每年的交易笔数分别为10.4笔、12.9笔、18.8笔。目前,美团平台的在线商家数量从2015年的300万增长至2017年的550万,同期活跃商家从66%升至80%。

消息人士称,6月22日晚些时候,美团点评提交了上市文件。据称,这家初创公司的融资目标为60亿美元,估值约为600亿美元。

募资用途:35%资金用于开发新产品

招股书中披露了募集资金的用途:约35%用于升级技术并提升研发能力;约35%用于开发新服务及产品;约20%用于有选择地进行收购或投资于与业务互补并符合策略的资产及业务;约10%用作营运资金及一般企业用途。

外卖毛利由负转正 到店酒旅仍为现金牛

各业务收入情况

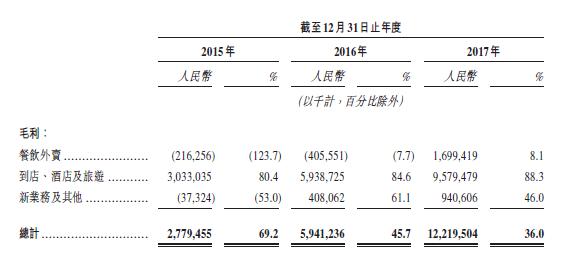

各业务毛利及毛利率

招股书披露,美团点评主要收入来源为三个部分:餐饮外卖、到店酒旅和新业务。其中,餐饮外卖收入占比从2015年的4.3%增长至2016年的40.8%,2017年则进一步增长至62%,首次超过到店酒旅的占比。2017年到店酒旅收入占比为32%,新业务及其他占比为6%。

餐饮外卖收入是美团点评2016年和2017年收入增长的主要贡献者。到店酒旅虽然收入占比在逐年下降,但该部分业务的毛利以及毛利率却在逐年增长,一直为美团点评的现金牛业务。

招股书披露的数据显示,2017年餐饮外卖毛利从2015年和2016年的由负转正,毛利率为8.1%;到店酒旅业务毛利则逐年增长,毛利率从2015年的80.4%增长至2016年的84.6%,2017年进一步增长至88.3%;新业务毛利从2016年由负转正,2017年毛利率为46%。

毛利率下降:餐饮外卖分部快速增长导致

对于毛利率的下降,美团表示,主要由于其收入结构因餐饮外卖分部的快速增长而发生变动。在此期间,美团两大主要业务分部(即餐饮外卖分别和到店、酒店及旅游业务分部)的毛利率得到提高。到店、酒店及旅游业务分部的毛利率自2015年的80.4%增至2016年的84.6%,而餐饮外卖分部的毛利率自2015年的123.7%变为2016年的7.7%。

骑手成本约183亿元 每单成本约7.89元

招股书披露,在销售成本方面,由2016年的70亿元增至2017年的217亿元,增幅达到208.1%。此增长来自2017年的收入增加,尤其是餐饮外卖部分的收入强劲增长。

在餐饮外卖部分,销售成本由2016年的57亿元增至2017年的193亿元,增幅达238.8%,餐饮外卖次数由2016年的5.93亿次增至2017年的23.19亿次。骑手成本由2016年的51亿元增至2017年的183亿元。

按照该数据简单计算,2016年每单骑手成本约为8.3元,而2017年成本为7.89元,成本略有降低。在2017年,美团通过自有配送网络完成了约29亿单配送,占平台全年即时配送交易的七成以上,其余交易由商家直接配送,平均每单配送时间约为30分钟。

网约车司机成本:2017年投入2.9亿元

招股书中披露,新业务及其他分部的销售成本由2016年的人民币2.594亿元增加325.1%至2017年的人民币11亿元,主要是因为2017年推出试点网约车服务令网约车司机成本由2016年的零元增至2017年的人民币2.933亿元。

2017年2月,美团点评在南京上线打车业务,7月获得南京地区网约车经营资质。去年年底,美团打车开始了扩张的脚步,内部拟定了七个新城市——北京、上海、成都、杭州、福州、温州和厦门。

重现2016年外卖战况:推广营销支出17亿元

招股书显示,美团的销售及营销开支自2015年的人民币71亿元增加16.8%至2016年的人民币83亿元,美团表示,这主要是由于员工福利及推广及广告开支增加所致。

2016年是外卖大战年,招股书显示,美团在推广及广告开支方面,自2015年的人民币10亿元增加66.9%至2016年的人民币17亿元,主要是由于美团的营销及品牌推广活动增加所致。

消息称美团点评将于9月26日正式上市

此前有消息称,根据投资银行与港交所的沟通,为避开国际投资者的夏季休假时间,美团点评将于8月30日通过港交所的聆讯,并于9月26日正式上市。

2015年10月8日,美团与大众点评宣布合并,两家公司在人员架构上保持不变,并将保留各自的品牌和业务独立运营,包括高频到店业务,同时将加强优势互补和战略协同。

2016年1月19日,美团点评宣布完成首次融资超33亿美元,融资后新公司估值超过180亿美元。此次融资由腾讯、DST、挚信资本领投,其他参与的投资方包括国开开元、今日资本、Baillie Gifford、淡马锡、加拿大养老基金投资公司等国内外知名公司。华兴资本担任此次交易的财务顾问。

2017年10月19日,美团点评宣布完成新一轮40亿美元融资,投后估值300亿美元。此次融资由腾讯领投,引入了新的战略投资方The Priceline Group,其他主要投资人包括:红杉资本、新加坡政府投资公司、加拿大养老金投资公司、挚信资本、老虎基金、Coatue Management和中国-阿联酋投资合作基金等国内外知名机构。

来源: 新浪科技

小小财经

- 情报 | 恒大集团在美申请破产保护;字节跳动旗下时光相册宣布停运;马斯克称下周直播新版FSD自动驾驶

- 情报 | 茅台市值超过腾讯位列第一;支付宝已支持给微信QQ好友转账;字节跳动裁撤派对岛项目团队

- 情报 | 马云史玉柱投资新媒体巨亏46亿;百家云完成借壳上市;拼多多海外版成美国下载量最高应用

- 情报 | 三家支付机构涉及反洗钱被罚;轻松到家宣布资金链断裂;抖音将关闭“圈子”功能

- 情报 | 寺库再被申请破产审查;网易云旗下社交App被指涉黄;多家共享单车被曝优惠价杀熟

- 情报 | 知乎回应“新一轮裁员”;爱彼迎将关闭中国本土业务;寺库网创始人李日学撤回私有化要约

- 情报 | 广汽菲克4个月仅卖2辆车;村镇银行更新APP后提现按钮消失;小鹏P7部分车型部分配置调整

- 情报 | 腾讯混元大模型或于明日发布;新东方不执行政府定价被罚15万;一嗨租车1.1万个直营网点接入滴滴APP

- 情报 | 京东将对10%高管进行末尾淘汰;天然乳品遭港交所除牌;小熊U租母公司凌雄科技挂牌港交所

- 情报 | 广汽菲克将申请正式破产;福特电马紧随特斯拉降价;极氪汽车回应将被分拆并独立上市