海安农商行冲刺A股IPO背后存隐忧

【摘要】又一家中小银行冲刺A股IPO。

近日,江苏海安农商行披露招股书,该行拟登陆上交所,发行不超过3.28亿股。那么,这家农商行的“资质”如何呢?

又一家中小银行冲刺A股IPO。

近日,江苏海安农商行披露招股书,该行拟登陆上交所,发行不超过3.28亿股。

据悉,江苏海安农商行成立于2011年,主营业务覆盖苏中地区,注册资本10亿元。该行已于2016年12月完成辅导备案登记,由国泰君安证券辅导上市。

那么,这家农商行的“资质”如何呢?

净利润逐年下滑

和江苏地区几家已上市的千亿规模的农商行相比,海安农商行的体量不大。招股说明书显示,截至2017年末,海安农商行资产总额为665.28亿元,同比增长8.93%。

近年来,海安农商行营业收入持续小幅增长。2017年,该行全年实现营业收入14.08亿元,较上年增长1.53%。其中,利息净收入是营业收入的主要部分,截至2017年末,该行利息净收入占营业收入的比例高达99.59%。

净利润方面,海安农商行却呈现持续下降趋势。2015年,该行实现净利润5.13亿元,2016年略有下降,降至5.1亿元。截至2017年末,净利润为5.07亿元,同比减少0.63%。

《国际金融报》记者通过翻阅财务报表发现,近年来,海安农商行的净利差和净利息收益率明显下滑,且均低于A股上市农商行的平均水平,影响了该行的净利润水平。

海安农商行的净利差自2015年的2.31%降至2017年的1.93%,累计下降38个基点;净利息收益率自2015 年至2017年累计下降42个基点。

对此,海安农商行解释称,“受利率市场化改革的影响,银行间同业竞争加剧,贷款利率降幅大于存款利率降幅,本行生息资产平均收益率由2015年的5.58%下降至2017年的4.84%,虽然计息负债平均成本率也由2015年的3.28%下降至2017年的2.90%,但并不足以抵消生息资产收益率下降的影响。”

此外,2017年该行投资收益的大幅下降也影响了当年非利息收入。2017年投资收益为-43.95 万元,而2016年这一数字为7278万元。该行称,“由于债券市场利率整体走高,债券市场估值整体出现下降,本行减少了可供出售金融资产的处置,同时在处置过程中出现一些价差损失。”

针对净利润下降的情况,海安农商行相关负责人回复《国际金融报》记者称,近年来,该行积极响应国家经济转型的各项政策,调整优化信贷结构,推进转型发展,拓展各项业务,营业收入实现稳步增长。受拨备计提及监管要求等因素影响,该行近三年净利润基本保持稳定,波动幅度极小,体现了稳健经营的发展理念。

不良贷款“双升”

招股说明书显示,海安农商行2015年至2017年不良贷款余额分别为2.81亿元、3.98亿元和4.31亿元,不良贷款率分别为1.12%、1.48%和1.46%,不良贷款余额及不良贷款率均呈上升趋势。

值得注意的是,可疑类贷款从2016年的0.43亿元上升到截至2017年12月31日的1.02亿元,增幅达136.27 %,占比也从0.16%升至0.35%。根据贷款五级分类标准,可疑类贷款是指借款人无法足额偿还贷款本息,即使执行担保,也肯定要造成较大损失的贷款。

作为区域性银行,海安农商行主要服务于本地,该行贷款和垫款总额的95.84%投放在南通市海安县,中小微企业贷款客户和贷款规模占了该行公司类贷款客户数和贷款总额的绝大多数。海安农商行方面将不良贷款余额上升归结于受宏观经济影响,部分贷款客户经营效益下降,还款能力减弱。

一位银行业内人士在接受《国际金融报》记者采访时表示,中小银行普遍存在贷款行业和业务区域集中度较高的问题,这都会增加其经营风险。

银保监会发布的2018年第一季度商业银行主要指标分类机构情况表显示,城商行不良率为1.53%,农商行为3.56%,在各类银行机构中处于高位。

不久前,首发过会的郑州银行也因不良率上升受到发审会的重点关注,被证监会要求说明贷款发放、贷款核销及不良资产处置相关内控制度是否有效执行,是否存在通过展期、续作、将不良资产证券化等变相降低信贷资产不良率的情况。另一家过会的长沙银行,也被要求说明次级类贷款迁徙率较高且明显高于同行业水平的原因、2016年不良率显著低于同行业可比公司平均水平的原因及合理性等。

股权转让频繁

农商行一般从农信社改制而来,往往存在股东人数众多、股权结构分散等问题,海安农商行也不例外。

截至招股说明书签署之日,该行股东总数为1883户,其中法人股东154户、自然人股东为1730户。目前该行不存在控股股东、实际控制人,持股比例超过5%(含5%)的法人股东仅有江苏中洲置业有限公司和江苏省苏中建设集团股份有限公司。

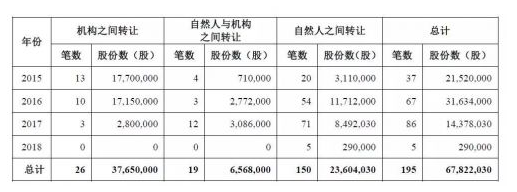

《国际金融报》记者梳理发现,海安农商行股权转让情况较为频繁。公开资料显示,去年,该行一共发生股权转让86笔,共计转让股份1437.8万股,占总股本的1.44%。其中机构股东之间转让3笔,自然人股东和机构之间转让12笔,自然人之间的股权转让71笔。

截至2018年4月11日,该行存在质押情况的股份数量为15872.20万股,占该行发行前总股本的15.87%。

在资本方面,截至 2017 年末,该行的核心一级资本充足率、一级资本充足率和资本充足率分别为12.56%、12.56 %和13.69%,均满足监管要求。

对于本次募集资金的运用,海安农商行相关负责人表示,将服务“三农”需要,助力中小企业发展,提升资本充足水平、公司治理能力以及品牌价值,为该行持续稳健发展提供资本支撑,符合该行及全体股东的利益。

上述银行业内人士表示,尽管该行目前资本充足率能满足要求,但在农商行进行规模扩张的情况下,资本跟不上,以后也很难支撑业务。“未来的业务扩张以及表外业务转表内都需要占用资本,银行也需要为未来的经营发展提前布局,提前补充资本”。

“目前海安农商行A股IPO 已完成首次申报,后续该行将全力配合监管审核。”海安农商行负责人告诉记者。

截至6月7日,江苏地区在A股排队的银行还有紫金农商行、苏州银行及大丰农商行,三家均已进入“预先披露更新”阶段,江苏海安农商行则显示“已受理”。另外,江苏射阳农商行在去年年报中宣告该行上市计划开始启动,目前正在与华泰证券对接,昆山农商行也已完成A股上市辅导备案,算上此前已经登陆A股的张家港农商行、江阴银行、常熟银行、无锡银行、吴江银行,江苏地区已上市及准备上市的城商行逾10家。

来源: 国际金融报

企业新闻

- 情报 | 陆金所回应裁员传闻;有货公司被申请破产审查;微软AI识图微信小程序已暂停服务

- 情报 | 京东进军餐饮外卖业务;法拉第未来计划2025年在国内开设工厂;百度90后程序员删改数据库被判刑

- 情报 | 马云史玉柱投资新媒体巨亏46亿;百家云完成借壳上市;拼多多海外版成美国下载量最高应用

- 情报 | 苹果正削减iPhone 14 Plus产量;拼多多跨境电商平台Temu在非洲上线;蔚来只租不卖欧洲订阅模式或有变动

- 情报 | 抖音否认进军基金销售领域;新东方文旅公司正式成立;胡润发布元宇宙潜力企业榜

- 光年速递 | 马斯克启用全球最强大的AI训练集群;OpenAI正在制定AI安全级别;Meta 模型最新版本被提前泄露...

- 情报 | 腾讯混元大模型或于明日发布;新东方不执行政府定价被罚15万;一嗨租车1.1万个直营网点接入滴滴APP

- 情报 | 消息称恒大汽车无限期推迟预售;网曝小鹏汽车大规模毁约应届生;广汽本田遭千名业主集体投诉

- 情报 | ofo被恢复执行2276万;青年汽车资产被拍卖;特斯拉中国降价3天获3万订单

- 情报 | 汇丰据悉拟拆分印尼业务上市;腾讯新闻回应传言;开课吧裁员规模控制在30%