战略配售基金成热点,它或成为入局CDR的最优选择

【摘要】6月6日深夜,证监会正式发布《存托凭证发行与交易管理办法(试行)》+8个配套规则,那些“符合条件的创新型企业”有机会回到A股市场。

让红衣教主感叹自己人生失败的CDR终于要来了。

6月6日深夜,证监会正式发布《存托凭证发行与交易管理办法(试行)》+8个配套规则,那些“符合条件的创新型企业”有机会回到A股市场。

预热多时、还未在香港上市的小米早已占了位置要借CDR面向A股市场,而百度、阿里、京东等大佬也等待多时。不过,为了不对A股流动性造成过大的压力,证监会同时表示会严格掌握CDR试点企业家数和筹资数量,合理安排发行时机和发行节奏。

与这种发行节奏的导向相对应,包括南方基金在内的6只投资于独角兽企业CDR的三年期“战略配售”基金亦在同一天拿到发行批文。对垂涎高成长科技公司发展红利的投资者而言,买到注定抢破头的CDR,战略配售基金或许是不错的选择。

不过,既然是资本市场的事,决定是否选择、如何选择这种战略配售基金就变得很关键。

CDR,不仅仅是个股回归

360从美股退市的过程,是先花巨资赎身,从投资者手里把所有股票买回来,然后再回到A股重新上市销售。这个过程无论是自己卖还是借壳,其总时间周期都十分冗长,且费用不菲,据称360为此还欠了不少的债务。

现在,CDR几乎把这些外股回归的痛点“一键搞定”。

CDR全称Chinese DepositoryReceipt(中国存托凭证),市面上解读很多,简单说就是用买卖凭证的方式代替买卖股票(凭证就代表企业托管在银行那里的股票),绕过上市机制、跨国交易的不便,给予创新型企业和投资者更多机会。

对互联网创新企业估值更高的A股市场,无论是实现企业自身价值认可还是再融资,都是理想场所,那些绩优创新企业通过CDR回归有了简便的方式。

不过,CDR显然不仅仅是个股的回归那么简单。

BATJ小米等巨头一边通过国内市场飞速发展,一边却让境外的投资者分享发展的红利,这未免有些不太合情理。证监会推出CDR,从更深层次说也是让全民共享改革发展红利的重要举措,几年翻了几倍甚至几十倍的股票,有必要让本土民众享受价值分成,某种程度上,这亦是普惠金融的体现。

除此之外,正如ADR(美国存托凭证)让美国资本市场更加丰富和完善,为美国资本市场的繁荣作出了重要贡献,CDR机制的试行也意味着中国资本市场与国际接轨进程的加快,A股市场上出现了来自于更成熟、更理性市场的投资标的,未来市场更加趋向于国际化。

可以预期,CDR将成为长期投资理念加速形成的催化剂,让国内资本市场发展更加良性。

战略配售基金与CDR有“双生效应”

人人分享红利的普惠,以及理性的长期投资是CDR的两个关键词,而战略配售基金的推出从官方态度看,亦是要促进普通投资者分享CDR、推动长线理性投资,其目的与CDR不谋而合。

某种程度上,CDR与战略配售基金的搭配本就是一种必然。

1、CDR将遭遇外围增量资金+内场资金双重争抢

由于CDR是国内资本市场新物种,其上市前后将引来股市外围的大批增量资金,原来因为股市波动退出市场的资金,例如楼市、定期存款、实体投资资金、市场流动资金等面对CDR这样的优秀标的,将改变观望态度重新入市,它们对CDR的购买欲望强烈。

而同时,A股市场对创新企业的估值普遍宽松,动不动几十倍上百倍的PE可以支撑更高、更稳定的股价。作为H股或美股的股票凭证,CDR初始价格很大程度上依赖于当下市场价位——这个价位将远少于A股能提供的心理预期。

这意味着“抢到就是挣到”,除了外围增量资金,在股市摸爬滚打的老司机们一定会来凑一脚,在CDR打新阶段,争抢的激烈程度可想而知。

2、抱团取暖、替代决策成为资本市场常态

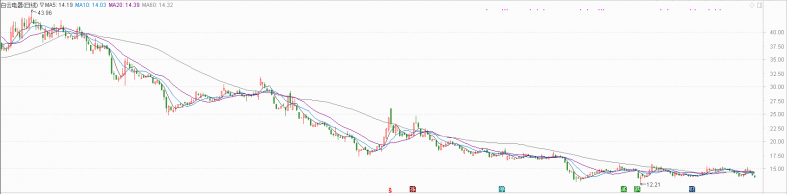

当下本土股市的某些不正常现象让普通投资者防不胜防,再好的市场也会有坏的产品,某些个股表象繁荣,但背后可能套路满满。例如,白云电器不能算垃圾股,但两年时间从40元阴跌到15元,估计让不少人吃了大亏。

普通投资者已经越来越难以分辨个股的好与坏,识别潜在的风险变成一件不太可能的任务,于是“韭菜”之说盛行,大多数普通投资者处于亏损状态。

正是在这样的背景下,市场运作的模式发生变化,资金开始抱团,而不是在一些股票上面孤军奋战。据统计,国内市场上目前仅开放式基金数目就达到6821支,而股票数量才3500多支。另外,阳光私募基金数量也达到1961只,很明显,聚拢资源的基金投资已经成为市场的常态。

回到CDR上,作为凭证式交易,CDR的交易肯定无法与H股或美股实时同步,导致这种代理式交易还面临两个估价难题:

A、凭证的估价也来自于基本面,但它却可以先于股票本身涨价或者跌价,例如10美元股价的CDR,若分析公司基本面到位发现其长期价值不错的,有人会愿意12美元提前布局。

B、对重大事件反应滞后,不能即时处理市场波动,从股价到CDR的价格有一定的传导过程,这意味着CDR对普通投资者市场研判能力的需求进一步提升。

所以,基金对普通投资者的价值在CDR这里被进一步放大,使用基金方式投资CDR似乎更为合理,对市场而言这种搭配也并不会意外。

3、打新几率低下问题亟待解决

A股市场惨淡中签率让打新变成了一件纯彩票式的行为,多数普通投资者看着新股上市暴涨却无可奈何。

很明显,CDR入市前的打新过程只会更为惨烈,中签率将变得更低,而CDR刚上市的那一波上涨又是毋庸置疑的预期,这与CDR的普惠理念背道而驰。

之所以要推出战略配售基金的目的之一大概也在于此,这种基金无需抽签直接以IPO发行价格获得CDR首次上市配售额度(即战略配售),购买战略配售基金相当于间接在上市时买到了CDR份额,从而让投资者分享CDR上涨价值。

而且,在战略配售基金的机制中,个人投资者将优先认购,不足的部分再由机构投资者认购,例如南方战略配售基金首先于6月11-15号开放个人投资者申购,这保证了最底层投资者(也即原来所谓的韭菜们)的权益,使得他们可以享受和全国社保、养老金等大型机构一样的新股配售权。

此外,虽然设置了50万元的上限,但该类基金并没有设置认购门槛,据称1元即可认购。一些业内人士认为,从动态偏乐观预期的角度,CDR战略配售基金预计年化率将接近10%。无疑,战略配售基金是普惠+长线投资的优良工具,否则也不会被决策层大力推广。

执行层面,投资战略配售基金仍有几个注意点

当然,战略配售基金仍然只是市场化运作的一种产品类型,选择用战略配售基金投资CDR的方式,在执行层面仍需要有几个资本市场一般但CDR这里特殊的注意点。

1、战略配售基金对基金管理团队要求更高

新型创新型公司的研究与传统行业差别较大,战略配售基金代替普通投资者做理性分析面临更大的压力。

一方面,基金管理者需要有丰富的基金操盘经验,对资本市场的波云诡谲了然于心,尤其是对CDR机制熟稔,另一方面,基金管理者还需要对TMT新兴领域有充分的研究,这种研究不是资本市场评价(这个谁都会),而是真正理解TMT行业的商业模式及发展脉络。

也因此,类似南方战略配售基金这样的品牌,其梯度化的人才培养的优势发挥了出来,从做TMT研究相关的研究员提拔上来的基金经理们,对新兴行业更为熟悉,对新兴行业投资更加积极主动,针对CDR的理性长期投资判断能力占据优势。

所以,战略配售基金之间的竞争,可能首先从特殊的人才知识结构和经历要求上开始。

2、CDR最能体现战略配售的意义,但其标的还可以更多

首先必须说明,战略配售并非因CDR而生,过去《证券承销办法》规定发行股数达到4亿股以上的新股就可以选择战略配售,而CDR则是后加入进来。

在官方解释中,能够发行CDR的必须能代表国家未来创新精神,例如物联网、大数据、云计算、先进制造、集成电路、高端装备等。这意味着CDR的标的本身还有更多,除了小米、BATJ,CDR的选择范围本身还有更多。

对战略配售基金来说,围绕“战略”做延展,丰富标的池还有更多可能和必要。毕竟,对于基金来说,标的资产越多,收益越趋于安全和稳定。

3、战略配售的费率不能让“普惠”沦为空谈

如果普通投资者借道战略配售获得CDR优先认购,但支付的费用十分高昂,这种“普惠”显然站不住脚。

换句话说,既然是战略级的配售基金,低费率是其内在要求。从南方基金的案例来看,与全市场所有类型基金相比,南方配售基金的费率甚至低于货币基金,封闭期内管理费0.1%/年,托管费0.03%/年,且每年计提的管理费和托管费合计不超过4000万元(超过后将进一步降低管理费和托管费)。

战略配售基金本就有内在有低费率的要求,也确实在通过低费率降低门槛吸引更多人群。

4、流动性与封闭性实现平衡

有自媒体认为战略配售基金长达3年的封闭期带来的风险太大,这显然误解了战略配售基金的机制安排。

虽然战略配售基金设置了3年的封闭期,但是,战略配售基金本质上仍然是LOF基金,其开放式的特征决定了二级市场上的流动性。目前,6支战略配售基金在成立6个月后,均可直接进入上交所交易,只是在3年内不能赎回。

这意味着,战略配售基金实现了流动性与长线投资的平衡。

最后,回顾股神巴菲特的传奇投资历程,其发家史亦是美国国运上升、股市节节攀升的历史,某种程度上,巴菲特在与美国国运共进退。随着越来越多的新经济巨头开始登陆A股,通过南方战略配售基金,普通投资者亦可参与CDR战略配售投资,享受创新企业优质、稀缺资源的红利,分享改革开放带来的成果,或许这也是投资者与中国国运共前进的机会。

【完】

潇湘财经(微信ID:XiaoxiangFin):歪思辣评谈财经,尤其是Fintech、区块链等金融领域。《财富生活》等多家杂志特约撰稿人。

(以上文字仅代表作者个人观点,并不代表金评媒立场)

螳螂财经

(微信ID:XiaoxiangFin):专注金融领域,尤其是Fintech、区块链等。 《财富生活》等多家杂志特约撰稿人。