Spotify尝鲜纽交所,下一只直接上市的独角兽会是谁?

【摘要】纽交所修改上市规则,Spotify成为首家不发行新股、不通过承销商直接上市的大型独角兽企业。随着Spotify直接上市,全球的独角兽资源抢夺战揭开序幕。

金评媒(http://www.jpm.cn)报道:纽交所修改上市规则,Spotify成为首家不发行新股、不通过承销商直接上市的大型独角兽企业。随着Spotify直接上市,全球的独角兽资源抢夺战揭开序幕。

国内的独角兽还在紧锣密鼓地准备IPO,瑞典有一家公司却已跳过重重步骤,一步到位。4月初,瑞典音乐流媒体公司Spotify在纽交所直接上市,成为全球第一家直接上市的独角兽企业。

01

连续五年亏损

Spotify全球独家直接上市

Spotify成立于2018年,是全球最大的音乐平台。它在全球拥有1.59亿的活跃用户和7100万的付费用户,比排名第二的Apple Music多出一倍,付费用户年增长率高达46%。Spotify注重服务水平,致力于打造“全球最大的全球音乐流媒体订阅服务”,拥有超过3500万首音乐内容的庞大曲库,用户播放总时长达403亿小时。

目前Spotify有两个收入来源,首先是会员订阅费,支付订阅费用的客户可以享受Spotify的所有音乐库;其次是广告收入,没有支付订阅费用的客户,可以有限地享受部分曲目,且一段时间后必须观看或收听广告。

由于全部提供正版音乐,Spotify每年要花费近七成的收入购买音乐版权。至2017年底,Spotify支付的音乐版权费总额达80亿欧元。Spotify在版权上的坚持带来了音乐行业回暖的迹象,然而购买版权的花费太大,Spotify面临的亏损压力不小。

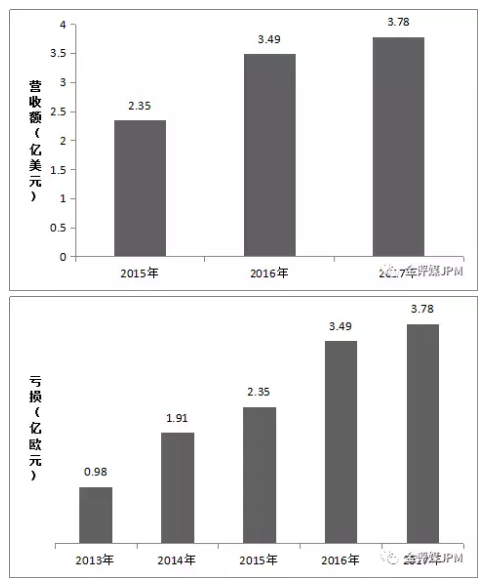

Spotify的招股书显示,公司营收逐年增加,涨幅明显,但高营收的背后是持续的亏损。

可能就是因为持续亏损,对采用传统方式IPO没有多少信心,此次上市,Spotify不走寻常路,没有公开发行募股而是直接挂牌交易。

这得益于纽交所改变策略,允许企业绕过IPO,直接上市。去年3月,纽交所向美国证监会提交修改上市流程的提案,完善上市标准,以此吸引“独角兽”公司上市。今年2月初,纽交所允许公司直接上市的提案获批。然而,直接上市只针对独角兽企业。

Spotify则是纽交所推出“新政”以来首家直接上市的大规模、高营收科技公司。

02

没有投行参考定价

Spotify的表现证明市场不傻

上市当天,Spotify开盘报165.9美元,收盘价为149.6美元,较其上市首日参考价132美元上涨了13.33%,成为美国史上规模最大的直接上市公司。之后,股价虽然有所回落,但并没有出现外界曾预测的一路狂跌情况。截止4月16日收盘,Spotify的股价为144.32美元,市值约257亿美元,依然高于上市首日参考价9.3%。

直接上市后,Spotify股价基本在每股135美元-157美元之间震荡,股价的稳健表现,给股票在二级市场正常交易提供了条件,也给现有投资人提供了一次退出的机会。

Spotify是纽交所首家直接上市的大型独角兽。直接上市相比IPO,不发行新股,即不在资本市场募集资金,所有股票都由当前持有者抛售,所以也就不需要投行为其举行路演,更不需要“排队”。

恒泰证券首席分析师付少琪对金评媒记者表示,直接上市对企业的影响相对来说还是比较正面的。可以说,Spotify直接上市震动了全球资本市场。直接上市有利的方面是上市速度快、节省费用、没有锁定期。一次IPO,投行的承销费用至少都是几百万美元,直接上市为Spotify节省了不少钱。

事实也确是如此,本次上市Spotify先后向高盛、摩根士丹利和艾伦公司支付了约3600万美元的咨询费用,而与Spotify规模相似的Snapchat一年前上市时,则花费了将近1亿美元。

此外,由于没有锁定期,所有股东都可以在任何时间抛售其所拥有的Spotify的股票,这也给原始股股东提供了套现便利。

但付少琪也指出了直接上市的弊端,主要是定价机制不明确,股价容易出现大幅波动。“它上市当天,股价最高冲到160多美元,然后又掉下来,掉到140多,这显示,由于没有投行的参考定价,市场投资者正在上下摸索其合理定价。这也是直接上市带来的资本市场定位比较模糊的一部分反映。”

Spotify自己也在招股书中说了:“我们普通股股价可能比一般承销的IPO股价的波动性更大。而且,在纽约证券所上市后,股价也可能会迅速地遭遇显著下跌。”

03

纽交所或被群起效仿

独角兽迎来上市黄金期

显然,Spotify这种全新的上市方式为其他独角兽公司上市提供了借鉴。

付少琪估计,“未来,独角兽会迎来一个上市的黄金期。无论是中国内地的A股,还是港股,应该可以预判,一两年之内都会有一些新的规则出台来适应独角兽企业的上市。这也是新经济发展相对比较优良所带来的一个风潮,这个风潮我觉得至少还会延续一两年。”他认为,纳斯达克、港股、A股都有可能采取类似于直接上市的方式吸引独角兽企业。

然而,不是每个公司都能够直接上市。

Spotify能独领风骚,是因为在音乐流媒体方面市占率第一,是名副其实的独角兽。同样,在其他领域里,只有那些市占率第一,达到一定程度的业务垄断性的新经济公司才会受到投资者的追捧,获得上市的便利性。

即使是独角兽,也不是每个公司都适合直接上市。一般来说,只有评价最高、受公众广泛关注的公司才有资格直接上市。Spotify敢于以这样的方式上市,在于他们巨大的品牌知名度和非常高的私人市场估值。而且,虽然面临亏损,但良好的现金流让它没有太大融资压力。

若是独角兽企业争相效仿Spotify,直接上市,大型投行的承销收入就会大幅减少。为此,纽交所总裁Tom Farley试图平复华尔街的焦虑,他指出,Spotify是一个特例,不会颠覆传统上市流程。

但风投公司Manhattan Venture Partner的分析师Santosh Rao认为,Spotify直接上市取得成功,Airbnb和Uber可能也会采取这种方式,这两家公司的规模要比Spotify大很多。

来源: 金评媒 雪碧

财经互金新媒体

财经互金新媒体 专注网贷、区块链、第三方支付报道的互金系媒体。