ABS违约也来了!恒泰证券起诉追索5个亿,哪些增信手段能奏效

【摘要】近日,庆汇租赁(宝德股份控股子公司)的一只ABS发生利息违约,作为管理人的恒泰证券向北京市高级法院起诉,要求被告鸿元石化、庆汇租赁支付5.31亿元款项,同时恒泰证券申请了诉前财产保全,已获法院准许。

金评媒(http://www.jpm.cn)编者按:ABS违约竟也越来越多了。

近日,庆汇租赁(宝德股份控股子公司)的一只ABS发生利息违约,作为管理人的恒泰证券向北京市高级法院起诉,要求被告鸿元石化、庆汇租赁支付5.31亿元款项,同时恒泰证券申请了诉前财产保全,已获法院准许。

据恒泰证券内部人士透露,这只ABS还没有到期,当前资产方正在恢复生产自救,如果只是利息违约,问题还不大。如果未来实质性违约,就比较麻烦了。

那么问题来了,ABS发行规模不断扩容,随之而来违约诉讼案例也越来越多见。如何对基础资产进行尽调筛选?如何采用有效到位的增信手段?这些都是业内急需考虑的问题。

庆汇租赁ABS利息违约

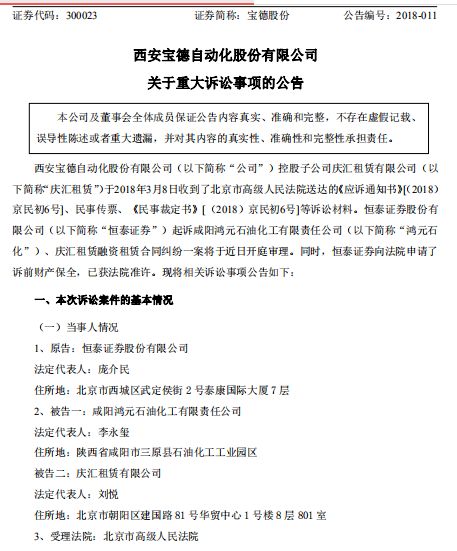

近日,恒泰证券起诉咸阳鸿元石油化工有限公司(简称“鸿元石化”)、庆汇租赁的融资租赁合同纠纷一案,将开庭审理。

这是一单融资租赁ABS“庆汇租赁一期”发生利息违约所引起的诉讼,恒泰证券是该ABS的管理人,目前恒泰证券申请了诉前财产保全,已获法院准许。

据了解,庆汇租赁这单ABS在2016年初发行,当时还获得了3A的债项评级,使得承租人鸿元石化与中石油合作的总投45亿元、产能240万吨裂化加氢项目得以按期开工。

这单ABS的基础资产,最主要的是租金请求权。原始权益人庆汇租赁将基础资产转让给管理人恒泰证券,由恒泰证券以基础资产产生的现金流作为偿付支持发行ABS,并将募集所得的资金支付给庆汇租赁。

其中,基础资产来源于,鸿元石化作为出卖人将其拥有所有权和处分权的设备设施资产(简称“租赁物”)以5亿元的价格转让给庆汇租赁,再由庆汇租赁作为出租人将租赁物出租给鸿元石化,而租赁物的租赁期限为36个月(融资期限)。租金包括租赁本金和租赁利息,其中,租赁本金为人民币5亿元,在融资期限内的最后三个月按1亿、2亿、2亿元偿还,租赁利息则按季支付,年租赁利率为8.5%。

但资产方在2017年底出现了问题,据知情人士透露:“资产方目前正在恢复生产,寻求自救”。

2017年12月15日,恒泰证券收到鸿元石化邮寄的《告知函》,告知鸿元石化被核查出重大问题,已经停产予以整改。并且鸿元石化对外存在巨额欠款,并被多家金融机构采取法律程序催收欠款。

恒泰证券起诉追索5个亿

因此,恒泰证券对鸿元石化的债权安全受到了重大影响,向北京市高级法院起诉,要求被告鸿元石化、庆汇租赁支付5.31亿元款项。

据了解,恒泰证券向鸿元石化追索《融资租赁合同(回租)》项下所有逾期利息、全部到期未付租金和未到期租金等款项,累计超过5个亿。并且,恒泰证券要求赔偿因通过司法途径强制其履行合同而受到的损失,包括但不限于诉讼费用律师费用等,同时要求庆汇租赁承担连带赔偿责任。

值得注意的是,去年12月,“庆汇租赁一期ABS”在评级已经被下调。而在被下调前一个月,庆汇租赁又发行另一只约6.97亿元的ABS,中诚信评级为AAA,管理人是山西证券。

到了2017年12月22日,中诚信证评就下调了“庆汇租赁一期”优先级的信用等级。中诚信证评提到,由于单一承租人实际控制人风险、业务停产整改及公司相关债务人申请诉前财产保全,庆汇租赁一期ABS优先级本息按时足额兑付不能得到有效保障,优先级信用等级下调至B。

恒泰证券内部人士表示:“管理人的职责主要在尽职调查,目前该ABS还没有到期,如果只是利息违约,问题还不大,需要看未来会不会发生实质性违约。”

四种增信方式,或可解ABS违约难题

庆汇租赁并不是首次“踩雷”。事实上,去年11月庆汇租赁公告发行的6.97亿规模的ABS,采用了差额支付承诺和加速清偿、违约和提前终止事件触发机制。而这显然与2016年,大连特钢申请破产重整,两者的租赁合同出现违约有关。

有资深投行人士告诉记者,上文所述的“差额支付承诺”,载体是差额支付承诺函,它是ABS众多外部增信措施中的其中一种,也叫“差额补足承诺”,是对专项计划资金不足以支付目标ABS的预期收益和全部未偿本金时,把差额部分补足。这项措施保障的是证券持有人(也就是投资人)的权益,它的好处是,只要ABS的基础资产发生违约,在任何一个时点,投资人都可以获得一定的补偿,不用等到该项证券的分配核对日。

除了“差额支付承诺”,市面上较常见的增信方式至少还有保证担保、保证保险承诺、回购承诺几种方式。

保证担保是最常见和最通用的,也是受担保法规约束最强的。“差额支付承诺”保障的是基础资产,而不是目标证券;而保证担保保证的就是目标证券本身。简而言之,它就是要保证目标证券本息偿付,是全额无条件的连带责任担保。

保证保险承诺相较于前两者比较少用,现在这涉及跟保险公司的合作,所以肯定要上报监管。它的模式是为目标证券持有人进行财产投保,并约定赔偿限额、保险期间、保险费结算方式、赔偿处理方式和具体触发机制。

最后就是回购承诺。即原始权益人,也就是资产发行人向投资人承诺——我愿意:“我愿意不论ABS产生的现金流能否足额偿还本息,我都愿意以现金方式全额回购。如果一定要加一个行权期限,那么就是该ABS到期之时”。

这项增信措施无疑是最强的担保,但其实也是目前最不像增信的“增信”。因为说白了,这就是刚性兑付。

(编辑:郑惠敏)

来源: 券商中国

企业新闻

- 情报 | 万达集团高级副总裁刘海波被带走;恒大新能源汽车被强执1.2亿;交个朋友回应锤子科技经营异常

- 情报 | 中国恒大香港清盘聆讯再延期;蔚来正式获得独立造车资质;广汽本田回应「裁员900人」

- 情报 | 极氪将择机完成上市;圆通拟收购网络小贷牌照;美团严抓考勤

- 情报 | 联想集团拯救者手机业务全员裁撤;法拉第未来开始生产FF 91;罗永浩明日将在直播间卖卫星

- 情报 | 恒大清盘呈请聆讯延期至7月31日;文心一言云服务3月27日上线;硅谷银行或将被拆分出售

- 情报 | 苹果正削减iPhone 14 Plus产量;拼多多跨境电商平台Temu在非洲上线;蔚来只租不卖欧洲订阅模式或有变动

- 光年速递 | 马斯克启用全球最强大的AI训练集群;OpenAI正在制定AI安全级别;Meta 模型最新版本被提前泄露...

- 情报 | 阿里巴巴月底推出跨境出海平台Miravia;陆正耀库迪咖啡3亿成立供应链公司;亚马逊公司证实已开始裁员

- 情报 | 小米汽车开始筛选交付中心;北京现代新能源车发展遇冷;FF宣布一项特别股东大会补充提案

- 情报 | 京东成立互联网医院新公司;Meta被裁员工至少补偿71万元;马斯克欲在推特上线余额宝功能