2018年仍需防范黑天鹅,要格外警惕“钱荒”再现

【摘要】由于金融是经济的血液,而商业银行资产负债扩张速度如此大幅度的收缩,在短期内很可能会引发一些局部和结构性的不适应和潜在风险。

金评媒(http://www.jpm.cn)编者按:由于金融是经济的血液,而商业银行资产负债扩张速度如此大幅度的收缩,在短期内很可能会引发一些局部和结构性的不适应和潜在风险。

从前两年对“金融空转”、“脱实向虚”的纠正,再到自去年3月末以来的“三违反、三套利、四不当、十乱象”的专项整治,在金融领域的一条主线就是防范和化解潜在风险,而伴随2017年GDP增速回升至6.9%的同时,金融行业的增速也由两位增速回落至目前的4.5%,表明金融领域的治理已初现成效。1月22日,中国政府网转发了经济日报刊发的《银行业“三三四十”专项整治行动收官》一文,明确表示“经过专项行动,整治银行业市场乱象有了良好的开端,但成效还是初步的、阶段性的,一些领域积累的矛盾还会继续在银行业显现,一些业务发生变异,潜藏着新的风险点,要实现银行业的长治久安必须根除乱象产生的体制机制因素”。由此来推断,后期金融强监管的重点也将向体制机制侧重,但金融监管的高压态势还将会延续。

但需要强调的是,在经过前期大扩张和近期强监管整治之后,一些新矛盾一定也会随之产生和变化,尤其是在“新时代”的转承期,更需警惕新的“黑天鹅”事件,以防止防风险的初期成果前功尽弃。

首先,在金融中观数据层面,一个显著变化需要格外留心,伴随金融监管的不断加力,商业银行体系的资产负债扩张速度于2016年11月达到31万亿/年的峰值后,开始快速回落,截至2017年末已降至19万亿/年,同期信贷扩张速度仅由12万亿/年升至14万亿/年,二者差出来的10万亿/年主要就是商业银行非信贷类资产的收缩所致。

由于金融是经济的血液,而商业银行资产负债扩张速度如此大幅度的收缩,在短期内很可能会引发一些局部和结构性的不适应和潜在风险。

商业银行和央行资产扩张速度变化情况。 数据来源:Wind

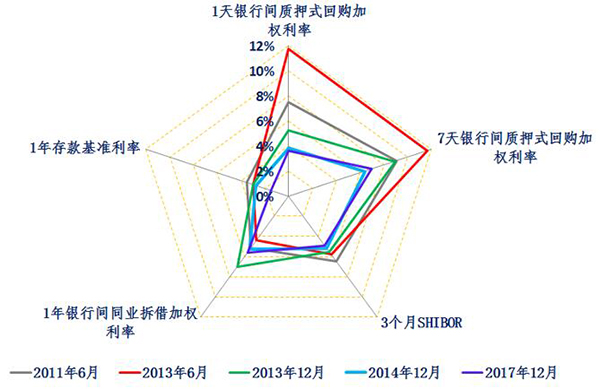

其次,由于任何金融领域的风险爆发,均会率先体现在货币市场,即出现流动性的剧烈波动或者流动性危机。最为典型的案例,当属分别于2013年6月和12月出现的“钱荒”。而观察本次危机以来货币市场的利率历史数据,货币市场利率短期内出现大幅跳升主要有四次,分别是2011年12月份、2013年6月份和2月份、2014年的12月份,而且这四次利率大幅跳升,还表现为利率实际水平大幅超出利率均值。其中除了2013年6月份和12月份的“钱荒”外,2011年末利率上升的原因是当时通胀压力陡增和货币政策收紧;2014年末利率上行的原因主要是外汇占款由净流入转为持续净流出,货币供给有内生机制转为外生机制所致。

利率变化情况。 数据来源:Wind

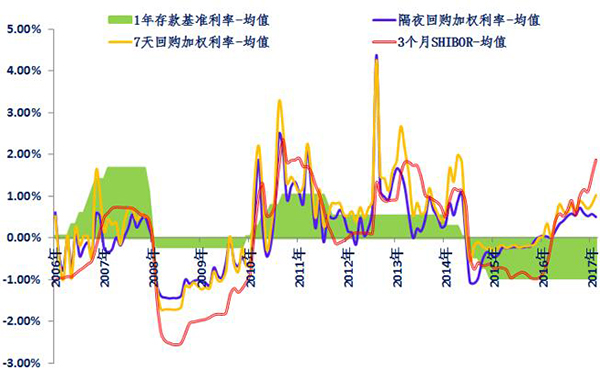

利率与均值差变化情况。 数据来源:Wind

第三,目前货币市场利率的上行幅度是本次危机以来的第五次。本次上行中,利率的绝对水平已超过了2014年末的水平,尤其是3个月Shibor不仅持续上行,而且上行幅度已超过了2013年的“钱荒”时幅度(2013年“钱荒”出现前,最早发生异动的就是3个月Shibor)。更为重要的是,本次货币市场利率的上行,还与央行基准利率首次出现了背离。目前央行公布的1年期存款基准利率为1.5%,低于其均值近一个百分点,而1天、7天的资金利率和3个月Shibor分别高于均值0.5%、1.03%和1.87%。

市场资金利率的持续上行,而且与基准利率大幅背离,已经明显地表明金融领域一些局部和结构性潜在风险正在积聚,无论对于市场参与者,还是政策部门,需要格外警惕此点变化,因为从数据上看,已很接近容易出错的窗口期了。

(编辑:杨少康)

来源: 澎湃新闻 简容

莉莉财经

- 光年速递 | 扎克伯格看好智能眼镜;OpenAI向部分用户开放GPT-4o语音模式...

- 光年速递 | 谷歌DeepMind推出2B参数Gemma 2模型;Neura展示人形机器人4NE-1...

- 情报 | 苹果正削减iPhone 14 Plus产量;拼多多跨境电商平台Temu在非洲上线;蔚来只租不卖欧洲订阅模式或有变动

- 情报 | 卫龙香港IPO定价10.56港元;美国大型床垫制造商席梦思申请破产;法拉第未来将于明日公布FF 91车辆交付计划

- 情报 | 百度文心一言今日正式开放测试预约;宁德时代赴瑞士上市或被推迟;美团买菜重启扩张计划

- 情报 | 证监会因2.4亿罚款申请限消乐视;美团优选等部门陆续收缩员工规模;国美被曝停发员工工资

- 情报 | 威马车机App暂停服务;Mate 60系列供应商回应涨价;网易有道推出虚拟人口语教练Hi Echo

- 情报 | 阿里迎来史上最大调整;货拉拉于港交所提交上市申请;特斯拉新款Model S/X开启中国市场交付

- 情报 | 宁德时代“锂矿返利”计划相关协议最快月底达成;“退费难” 成职业教育行业通病;零跑汽车发布90天保价承诺

- 情报 | 中国互联网大厂订购50亿美元英伟达芯片;吉利与百度合资成立汽车科技公司;极氪百万超跑 ZEEKR 001 FR 官宣