银监、证监双重强监管,17家银行逆势闯关IPO

【摘要】根据证监会最新公布的排队情况来看,目前有17家中小型银行机构正在排队上市,其中有多家已排队IPO发审会超一年以上,随着现阶段大发审委政策变化,就目前集中披露上会速度来看,堰塞湖现象有所缓解,银行IPO的进程将有望得到推进。

金评媒(http://www.jpm.cn)编者按:2018年是金融强监管年。近期银监、证监以及保监会都连续出台政策,对十九大精神及中央经济工作会议要求予以落实,继续推进金融去杠杆、去通道,防控金融风险。值得注意的是,在这样的强监管背景下,有17家已披露招股的中小型银行,迈上了闯关IPO之路。

证监会近期分别于1月9日、10日及12日连续在其网站发布更新16家企业的招股说明书申报稿,16家企业中包括6家商业银行,分别为苏州银行、青岛农村商业银行、哈尔滨银行、威海市商业银行、青岛银行以及江苏紫金农村商业银行,其中有农商行2家、城商行4家,3家银行来自山东省,2家来自江苏省。

根据证监会最新公布的排队情况来看,目前有17家中小型银行机构正在排队上市,其中有多家已排队IPO发审会超一年以上,随着现阶段大发审委政策变化,就目前集中披露上会速度来看,堰塞湖现象有所缓解,银行IPO的进程将有望得到推进。

第一财经记者从A股IPO进入排队审核状态的长沙银行内部人士处获悉,该行或于2018年上半年登陆A股。据悉,长沙银行于2017年12月4号再次更新招股说明书申报稿,该内部人士称,长沙银行增资扩股事宜已经获得监管部门批准,注册资本增至人民币34.3亿元。

扎堆闯关

17家排队上市的银行中,长沙银行、徽商银行、哈尔滨银行、威海市商业银行、浙江绍兴瑞丰农商行、江苏紫金农商行、西安银行、浙商银行、厦门银行、厦门农商行、重庆农商行这11家银行拟在上交所主板上市;郑州银行、兰州银行、青岛农商行、苏州银行、青岛银行、江苏大丰农商行等另外6家银行拟登陆深交所中小板。

从审核状态来看,共有8家银行进入预先披露更新状态,浙商银行、徽商银行、西安银行等5家银行处于已反馈状态,另有厦门银行在内4家银行仍处于已受理状态。其中,徽商银行的排队时间最长,根据证监会网站披露消息,徽商银行初次递交招股书申报稿的时间为2015年6月,此前两度中止,其中一次中止长达7个月之久。

此外,第一财经记者注意到,目前正在排队的这17家银行的保荐机构相对集中,中信证券与中信建投皆有5家银行将其作为保荐机构,招商证券同样列位第一梯队,囊括4家银行的保荐项目。另外,中金公司保荐2家银行、银河证券保荐1家。而东吴证券与国元证券作为联合保荐机构各有1家银行IPO项目。

回顾A股市场,2016年是银行上市最多的一年。据统计,2016年共有9家中小银行获证监会IPO核准批文,其中包括江苏银行、贵阳银行、杭州银行、上海银行4家城市商业银行,以及江阴农村商业银行、常熟农村商业银行、无锡农村商业银行、吴江农村商业银行、张家港农村商业银行5家农村商业银行。相比之下,2017年银行IPO成果寥寥,多数银行整年都处于排队状态,仅有成都银行一家成功上市。

有业内人士认为,就目前的排队情况来看,2018年有望成为银行IPO丰收年。另一部分人持“悲观”态度,一位业内人士对记者表示,在证监会和银监会双重严监管下,银行机构IPO顺利过会绝非易事。

根据17家银行各自招股书显示,目前这17家银行业在报告期内的营业收入和净利润皆属于平稳向上走势,但另一方面,2014年至2017年上半年城商行净息差平均值和农商行净息差平均值多呈下滑态势。

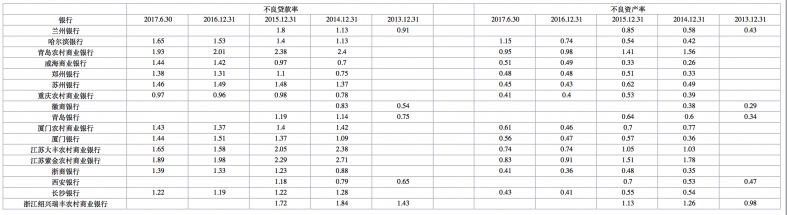

(相关银行的不良贷款率和不良资产率情况)

值得注意的是,银监会年报显示,我国银行业金融机构不良贷款率自2014年至2016年分别为1.60%、1.94%、1.91%,商业银行不良贷款率2014-2015年分别为1.25%、1.67%,呈增长态势。而在这17家银行中,多数银行不良贷款率都呈逐年上升态势,仅大丰农商行、紫金农商行、青岛农商行三家农村商业银行呈逐年下降态势,但不良率相对较高。苏州银行、重庆农商行、长沙银行3家银行近三年数据较为平稳。其中,不良贷款率最高的是青岛农商行及江苏紫金农商行。这两家银行2016年不良贷款率超过了银监会年报中1.91%的平均值。

华创资本的银行业分析师张明认为,中小银行是监管套利的重灾区,监管层对乱象的整治会影响中小银行的业务,“过去几年很多中小银行提出’资产规模三年(或四年)翻番’这样的目标并在2014至2016年实现,这里面就有大量的所谓’三三四’业务在支撑,而现在’三三四’业务是监管的重点,因此银行业务的增速会放慢。”

中小银行纷纷“补血”

过去的2017年,银行业面临强监管施压、利差收窄以及2018年资产扩张等多重因素。在此背景下,2018年银行业要扩大规模再生产,资本实际上已经成为银行核心竞争力。上市银行积极发行优先股、次级债,非上市银行扎堆排队IPO,“补血”热潮已经开启。

国际监管方面,2017年12月7日,《巴塞尔协议III》修订完成,并将从2022年1月1日起逐步实施,国际监管标准对资本要求提高。

兴业银行首席经济学家鲁政委对此表示,拟于2022年1月1日开始实施的《操作风险最低资本要求》(下称《要求》),将现行操作风险资本四种计算方法统一为一种,与修订前相比主要有三点不同。

一是以商业系数替代营业收入作为计算基础,对银行会计报表提出更高要求;二是将监管罚款、违规交易损失等历史损失纳入计算,在强监管背景下对银行资本充足率形成考验;三是大幅提升披露要求,明确银行需要公开操作风险年损失额及商业系数中子项目信息。此外,考虑到各金融市场的不同特性,《要求》对不同地区监管机构在计算方法、如何纳入历史损失等方面给予了一定的自主权。

“目前,我国及欧洲、美国等世界主要监管辖区仍然沿用2004年巴塞尔委员会发布的《巴塞尔协议II》中操作风险资本计算框架。考虑到《要求》相比与原框架计算方法和披露要求变化较大,因此,很可能各国监管机构随后会调整本国监管政策要求。”鲁政委称。

国内方面,去年以来银监会“三三四”强监管治理银行业乱象,特别是在对同业理财、表外资产加强管理的作用下,银行所谓的“轻资本”模式(大量通过表外业务)难以为继,回归表内需要消耗大量资本,因此业务方面资本缺口较高。

根据《商业银行资本管理办法(试行)》的规定,自2013年1月1日起,商业银行的核心一级资本充足率不得低于5%,一级资本充足率不得低于6%,资本充足率不得低于8%。此外,商业银行还应当在最低资本要求的基础上计提储备资本使之达到风险加权资产的2.5%,在特定情况下,商业银行还应计提风险加权资产0-2.5%的逆周期资本。商业银行应当在2018年年底前达到前述资本充足率监管要求。

(相关银行的资本充足率情况)

据统计,这17家银行中,超过10家以上的银行资本充足率自2015年开始逐年下降。以2017年的数据来看,其中核心一级资本充足率最高为江苏大丰农村商业银行和青岛农村商业银行。

国家金融与发展实验室副主任曾刚对第一财经记者表示,未来在监管强化的背景下,资本的规模决定了银行未来成长的空间,资本对银行的意义更明显,银行未来资本补充压力将更大。短期资本需求紧张的状态下,中小银行上市的迫切程度有所增加,目前排队的情况也反映了这个事实。银行会通过各种各样的渠道进行资本补充,上市只是其中一个重要手段。

曾刚指出,从长远看,银行还需要尽快进入集约化发展模式中,不能一味通过资本补充来获得规模业务增长,资本也有昂贵的成本。银行最好能够走出资本集约化发展模式,建立内援融资体系,靠自身盈利积累实现可持续发展,而非一味通过外援式融资扩充资本金。监管强化将引导银行从规模扩张至上转变为效益至上。

(编辑:郑惠敏)

来源: 第一财经

天乐

蓝魅财经责任编辑 互联网金融领域的关注者

- 情报 | 联想集团拯救者手机业务全员裁撤;法拉第未来开始生产FF 91;罗永浩明日将在直播间卖卫星

- 情报 | 罗永浩退出锤子科技集团公司法人;零跑汽车明日挂牌上市;恒大地产再被强制执行13亿

- 情报 | B站将转为双重主要上市;Tims中国将于今日登陆纳斯达克;每日优鲜浙江公司注销

- 情报 | 阿里巴巴2022年全年裁员1.9万人;2022年腾讯投资次数下跌近八成;近250家企业已用ChatGPT代替员工

- ESG每周资讯 | 中国出海氢企助力巴黎奥运实现低碳目标

- 情报 | 蚂蚁消费金融发生工商变更;谷歌Stadia云服务被关闭;腾讯申请微信刷掌新商标

- 情报 | BOSS直聘预期12月22日起在港交所主板正式交易;FF91预计明年4月交付;雷丁汽车被指拖欠货款发不出车

- ESG每周资讯 | 碳市场行业纳入优先序:水泥、电解铝和钢铁行业因成熟度高被列为优先纳入碳市场

- 情报 | 蚂蚁集团拟回购不超7.6%股份;我爱我家杭州分公司所有高管均被停职;特斯拉呼吁收紧史上最严排放标准

- 情报 | 恒大汽车创立至今累计亏损170亿元;腾讯游戏管家PC端将停止服务;全球首款太阳能汽车投产