上海整顿现金贷出新招:不配合整改不予备案

【摘要】本次规范整治的对象主要是各类机构开展的具有无场景依托、无指定用途、无客户群体限定、无抵押等特征的现金贷业务,处置现金贷业务中存在的过度借贷、重复授信、不当催收、畸高利率、侵犯个人隐私等突出矛盾和问题,切实防范相关金融风险和社会风险。

金评媒(http://www.jpm.cn)编者按:本次规范整治的对象主要是各类机构开展的具有无场景依托、无指定用途、无客户群体限定、无抵押等特征的现金贷业务,处置现金贷业务中存在的过度借贷、重复授信、不当催收、畸高利率、侵犯个人隐私等突出矛盾和问题,切实防范相关金融风险和社会风险。

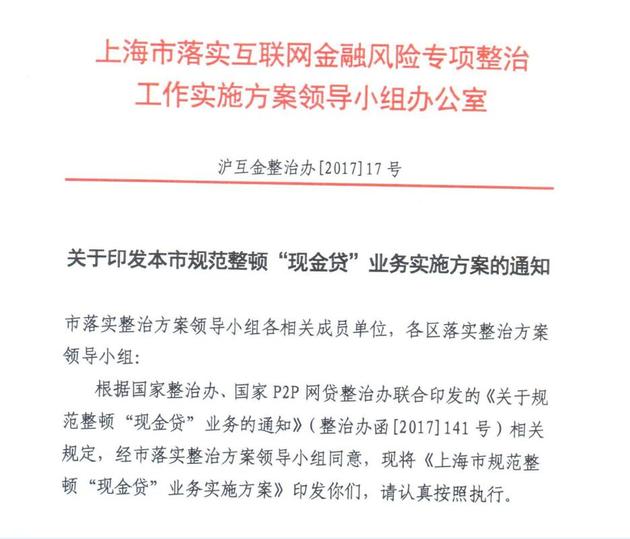

P2P网贷忙着合规备案的同时,各地现金贷整顿工作也在紧罗密布的开展。中新经纬客户端从接近上海金融办人士处获悉,上海市落实互联网金融风险专项整治工作实施领导小组办公室日前下发了《上海市规范整顿“现金贷”业务实施方案》(下称《方案》),要求在今年1月底之前完成对相关企业的约查、检查工作,责成相关企业在停止违规业务,在2月底之前及时提出整改方案或退出计划,而对于不配合整改的企业,则不予办理P2P网贷备案。

2月底前完成业务整改

《方案》指出,本次规范整治的对象主要是各类机构开展的具有无场景依托、无指定用途、无客户群体限定、无抵押等特征的现金贷业务,处置现金贷业务中存在的过度借贷、重复授信、不当催收、畸高利率、侵犯个人隐私等突出矛盾和问题,切实防范相关金融风险和社会风险。

文件的整体总体要求是按照互联网金融风险专项整治工作领导小组办公室去年下发的《关于规范整治“现金贷”业务的通知》和《关于开展“现金贷”业务活动清理整顿工作的通知》中的相关内容。如,不得撮合或变相撮合不符合法律有关利率规定的借贷业务;禁止从借贷本金中预扣除利息、手续费、管理费、保证金等;禁止设定高额逾期利息、滞纳金、罚息等共9条。

各区整治办根据前期监管部门提供的名单,以及群众举报投诉等相关信息,初步确定辖内开展“现金贷”业务的企业名单,及时逐一(或批量)约谈相关企业,传达国家金融监管部门关于“现金贷”业务规范整顿的有关要求,对规模影响大、举报投诉多、不落实监管要求的相关企业,应会同有关部门及时组织实施现场检查。此项工作应在2018年1月底之前完成。

在约谈、整改的基础上,各区整治办应责成辖内开展“现金贷”业务的相关企业对照监管要求,立即停止开展违规业务,并及时提出整改方案或业务退出计划(应明确具体整改或退出时限,相关债权债务处置措施等)。此项工作应在2018年2月底之前完成。

值得一提的是,《方案》指出,对于不配合或拖延整改的企业,采取责令改正、通报批评、告知不予办理P2P网贷备案等措施督促其整改。对未经批准经营放贷业务的组织或个人,在银监部门指导下移送工商、公安等部门依法处置。

据数据,截至2017年11月28日,上海地区涉及现金贷业务的公司共有112家,总计推出159类现金贷APP,包括拍拍贷(共涉及4种现金贷产品)、温州贷(4种)、诺诺镑客(2种)、中赢金融(2种)、点融网(1种)、信而富(1种)等至少10家P2P平台涉及现金贷业务,产品数量多达20余种。

多次政策剑指现金贷

对于现金贷监管政策,上海监管部门此前也多有提及。

去年12月底,上海监管部门下发了《关于规范在沪银行业金融机构与第三方平台合作信贷业务的通知(征求意见稿)》,对与现金贷企业合作做出明确要求:银行业金融机构与第三方机构合作开展贷款业务的,不得将授信审查、风险控制等核心业务外包。“助贷”业务应当回归本源,银行业金融机构不得接受无担保资质的第三方机构提供增信服务以及兜底承诺等变相增信服务,应要求并保证第三方合作机构不得向借款人收取息费。

去年10月,上海黄浦区金融办召集辖内现金贷平台开会,传递了规范现金贷业务活动的信息,包括严禁暴力催收,并要求所有手续费、利息等综合借贷成本不得超过年息36%。

现金贷监管政策来临企业有何出路“现金贷平台出路大致有两个,一是合规转型,二是业务转型。”苏宁金融研究院互联网金融研究中心主任薛洪言在接受中新经纬客户端采访时表示。薛洪言进一步解释道,合规转型,要积极配合新的监管框架进行合规整改,可能会经历资金渠道、定价模式和杠杆率等的重大改变,必要时需要申请相关业务牌照,面临一定的不确定性;业务转型,是要远离实质性的放贷行为,基于在获客端、风控端或催收端的历史积累,专注在非核心环节输出能力和资源,以合规的方式与持牌机构合作。

对此,中国银行业协会首席经济学家、国家“十三五”发展规划专家委员会委员巴曙松也持同样观点,其在接受中新经纬客户端采访时指出,“现金贷企业现在需要金融科技的手段提升其风险识别能力;通过金融持牌监管,进一步拓展业务;还需要控制借款利率,避免过高负债。”

“看待现金贷的问题,首先要看这类融资的形式是不是有现实需求,会不会积累大的风险。国内,这类金融模式目前最大的问题,来自经营主体不具备独立风险管理能力,对金融风险没有把控能力。”巴曙松说。

(编辑:郑惠敏)

来源: 中新经纬

冷夜

责任编辑 专注网贷 支付领域

- 滴滴财报:二季度GTV达963亿元 经调整EBITA盈利13亿元

- 光年速递 | 谷歌DeepMind推出2B参数Gemma 2模型;Neura展示人形机器人4NE-1...

- 情报 | 寺库再被申请破产审查;网易云旗下社交App被指涉黄;多家共享单车被曝优惠价杀熟

- 情报 | 百度将于3月公布ChatGPT产品;恒大地产再被执行超12亿;比亚迪诉汽车大V侵权案将开庭

- 情报 | 中国恒大清盘呈请聆讯将延至11月7日;网易云音乐回应音街App将下线;理想工作人员回应理想ONE降价及停产

- 情报 | 叮当健康拟明日上市;小鹏飞行汽车最高可以飞1000米;恒大要求9月30日前全面复工

- 情报 | 豆瓣完善实名制注册;45家银行保险机构被通报;App Store或将下架近3000款半活跃App

- 情报 | ofo被恢复执行2276万;青年汽车资产被拍卖;特斯拉中国降价3天获3万订单

- 情报 | 万达集团高级副总裁刘海波被带走;恒大新能源汽车被强执1.2亿;交个朋友回应锤子科技经营异常

- 情报 | 阿里迎来史上最大调整;货拉拉于港交所提交上市申请;特斯拉新款Model S/X开启中国市场交付