保险业转型进行时:万能、投连保费腰斩 多险企规模保费减半

【摘要】保监会近日发布的1~8月数据显示,今年前8个月全行业原保险保费收入2.77万亿元,同比增长20.45%;其中寿险公司实现原保险保费收入2.08万亿元,同比增长22.59%,在规模保费中占比进一步达到82.21%,较去年同期上升19.26个百分点。

金评媒(https://www.jpm.cn) 编者按:保监会近日发布的1~8月数据显示,今年前8个月全行业原保险保费收入2.77万亿元,同比增长20.45%;其中寿险公司实现原保险保费收入2.08万亿元,同比增长22.59%,在规模保费中占比进一步达到82.21%,较去年同期上升19.26个百分点。

“(保监会将)强化精算规定、费率管理、中短存续期业务规定等政策执行,稳步降低中短存续期业务占比。”保监会副主席黄洪10月11日公开表示。

事实上,从去年开始,保险业的主题就离不开回归保障的“转型”二字。

保监会近日发布的1~8月数据显示,今年前8个月全行业原保险保费收入2.77万亿元,同比增长20.45%;其中寿险公司实现原保险保费收入2.08万亿元,同比增长22.59%,在规模保费中占比进一步达到82.21%,较去年同期上升19.26个百分点。

而在弱投资、强保障的基调下,万能险和投连险这两大中短存续期“主力”险种保费合计则遭遇“腰斩”,同比下降54.94%。

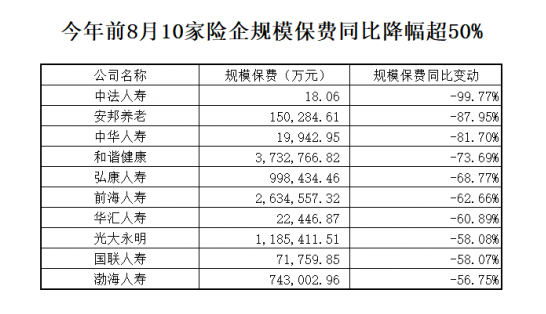

根据第一财经的统计,今年前8个月共有10家险企规模保费同比下降超过五成,其中多家均为以资产驱动型闻名的险企,万能险和投连险保费的迅速下降就是它们规模保费大幅下降的主要原因。

投资型险种保费“腰斩”

在对中短存续期保险“三令五申”地进行严监管的背景下,保监会数据显示,前8个月寿险公司未计入保险合同核算的保户投资款和独立账户本年新增交费4490.28亿元,同比下降54.94%,而上述两个分类中绝大部分是万能险及投连险这两大投资型险种。这两者在规模保费中的比重下降至17.79%,较去年同期下降19.26个百分点。

事实上,这种“腰斩”的情况随着今年1月1日《中国保监会关于进一步加强人身保险监管有关事项的通知》的生效就开始显现。根据保监会数据统计,今年前8个月每个月上述两大分类的保费同比降幅均在50%以上,前2月至前5月上述降幅甚至超过60%。

其中,主要代表万能险的保户投资款新增交费今年前8个月为4174亿元,同比减少55.1%。但值得注意的是,8月单月新增的万能险保费收入为364亿元,环比增长11.44%。不过,从最近几个月的单月万能险保费在规模保费中的占比来看,基本稳定在20%不到的水平,和去年同期基本将近30%甚至超过40%的比重相比,转型效果已显。

“万能险新规之后,万能险保费占比持续处于低位,行业保费结构不断改善,保障型产品占比上升。”平安证券非银金融首席分析师缴文超表示。

而多位业内人士表示,一方面由于去年的基数问题,另一方面由于已经在10月1日生效的限制附加万能险及年金险给付时间和比例的”134号文“将对短期投资型险种产生进一步影响,预计这种趋势还将持续。

“降低投资属性,增强保障属性将成中长期内保险业发展的主基调。”太平洋证券研究院院长、非银金融行业首席分析师魏涛表示。

多家资产驱动型险企规模保费同比减半

正是因为万能险和投连险的大幅下降,使得今年前8月寿险规模保费同比下降6.13%。而根据第一财经梳理,共有36家险企的累计规模保费在今年前8个月出现下降,其中有10家险企的规模保费降幅超过50%。

来源:第一财经根据保监会数据梳理

在这10家险企中,由于中国邮政另起炉灶成立中邮人寿而成为“弃子”、增资计划又几经波折的中法人寿今年前8个月的规模保费仅有18.06万元,规模保费同比下降99.77%,业务几乎停摆。另外,深陷股权纠纷的华汇人寿并无万能险业务,其规模保费60.89%的降幅全部来自于原保险保费收入的大幅下降。

除此之外,这10家险企中有多家是之前以资产驱动型闻名的话题险企,包括安邦保险集团旗下的和谐健康、安邦养老,以及前海人寿,这三家险企万能险保费均有超过90%的同比降幅,使其规模保费下降的幅度均超过60%。

而光大永明的规模保费下降主要原因并非万能险,而是来自其一直主推的投连险。自投连险被一起纳入中短存续期保险范围后,光大永明的投连险也遭遇同比大幅下降。今年前8个月其投连险新增交费同比下降72.09%,规模保费同比下降58.08%,但其前8个月的投连险新增交费数仍然超过了同期的原保险保费收入。

黄洪今日表示,这几年,少数人身保险公司通过销售短期限产品,虽然发展很快,块头不小,但业务结构单一,内含价值不高,而且容易导致业务大起大落,形成流动性风险隐患,也对全行业产生了涸泽而渔的负面作用。

行业内多家保险公司已经开始了转型,上述10家险企中也有多家险企的原保险保费收入实现较大幅度的增长。魏涛表示,今年前8个月保险业原保险保费收入同比增长20.45%,低于去年同期,但仍属高位。人身险公司实现原保费收入2.08万亿元,同比增长22.6%。2015、2016年前8个月原保费增速分别为19.5%、34.7%。

而从单月人身险原保险保费收入数据来看,今年22.6%的增长主要靠1~3月的“开门红”支撑,4月人身险精算等又一轮新规生效后,许多险企面临产品的更新换代,4月原保险保费收入出现3.31%的同比负增长,而6月及7月同比几乎保持持平,8月单月原保险保费收入则同比增长9.81%。

来源:第一财经根据保监会数据梳理

值得注意的是,今年前8月,有21家险企的原保险保费收入同比出现负增长,其中中法人寿、华汇人寿、和谐健康负增长比率超过60%,建信人寿、渤海人寿、国联人寿、上海人寿降幅则超过40%,这其中大部分公司与规模保费降幅超过50%的险企相重叠,看来转型对部分险企来说还有较长的路要走。

“强者恒强”效应显现

回归保障无疑使得一些想依靠中短存续期保险进行“弯道超车”险企的路被封死,而相对而言一直较为注重保障型业务的传统险企“强者恒强”的效应开始显现。

从今年前8个月的数据来看,除了还在转型期的新华保险原保险保费收入同比下降9.64%,以及中国人寿17.8%的同比增幅未达到行业平均水平,太保寿险、平安寿险、泰康人寿、太平人寿几家传统险企原保险保费收入的增幅都在27%~37%之间。

根据平安证券的数据,今年前8个月,A股四大上市险企中国人寿、平安人寿、太保寿险和新华保险的原保费市占率分别为19.40%、13.12%、6.75%和3.63%,分别环比上升0.15、0.14、0.29和0.06个百分点;而产险市场前三名依旧为人保股份、平安财险及太保财险,占比分别为33.48%、20.08%、9.85%,前十名累计原保费收入占比为84.92%,环比基本持平。

“2017年8月,行业单月保费收入环比有所增长,今年全年的增长势头已定。整体来看今年以来上市保险公司新业务价值和内含价值持续高增长,盈利状况也在持续改善,因此我们继续看好行业未来的发展。”缴文超表示。

Wind资讯显示,截至今天收盘,Wind二级行业保险II指数从年初至今已累计上涨49.74%。

(编辑:田跃清)

来源: 第一财经APP

小猪

互金大咖 财经媒体 关注网贷、支付、创投的自媒体。

- 情报 | 法拉第未来启动「交付共创日」;蔚来手机即将于9月发布;特斯拉或每天被罚款19万

- 情报 | 360数科预计11月29日挂牌港交所;咪咕抖音或砸超10亿买世界杯转播权;QQ邮箱群邮件功能将终止服务

- 情报 | POS机套现百万将被立案;微软IE浏览器6月16日正式退役;恒大地产再被强制执行16.9亿

- 情报 | 蔚来手机即将上市;Model 3改款有望在半月内上市;比亚迪汽车鼓励举报腐败行为

- 情报 | 开课吧被申请破产审查;腾讯音乐以介绍上市方式登陆港股市场;京东快递将推全新保价服务

- 周评:黄金持稳剑指3100、原油多空博弈待破位

- 情报 | 比特币集团或考虑收购德国银行;豆神教育被深交所通报批评;美团投资罗永浩AR公司 Thin Red Line

- 情报 | 字节跳动与摩根大通合作将进军支付领域;粉笔港股上市发售价每股9.9港元;恒驰5将推送首次OTA更新

- 情报 | 朴新教育否认“宣布破产”;贝壳正式登陆港交所;詹克团卸任北京比特大陆执行董事

- 光年速递 | 小米SU7 Pro版交付周期再缩短;特斯拉首次进入政府采购;阿里健康大药房海外店被曝售假...