基金研究员怒怼券商分析师:配合江特电机忽悠股民

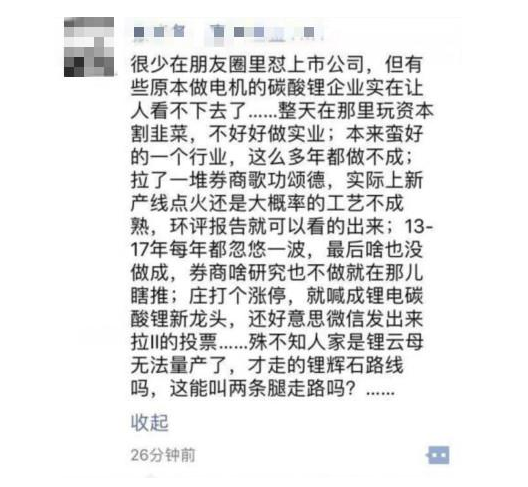

【摘要】这位研究员在朋友圈称:券商啥研究也不做就在那儿瞎推;庄打个涨停,就喊成锂电碳酸锂新龙头。

金评媒(https://www.jpm.cn) 编者按:这位研究员在朋友圈称:券商啥研究也不做就在那儿瞎推;庄打个涨停,就喊成锂电碳酸锂新龙头。

新浪财经讯 9月14日一家大型公募基金研究员昨日在微信朋友圈怼一家上市公司整天在那里玩资本割韭菜,不好好做实业,还拉一堆券商歌功颂德,啥也没做成。

这位研究员在朋友圈称:券商啥研究也不做就在那儿瞎推;庄打个涨停,就喊成锂电碳酸锂新龙头。

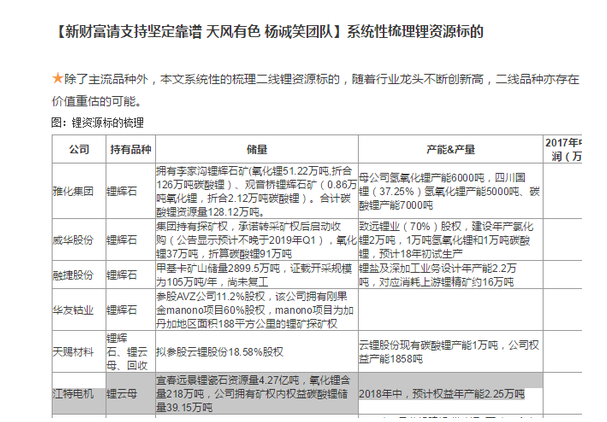

据媒体称,根据上面的表述和相关研报的内容,这家公司正是中小板的江特电机(002176,股吧)。

根据这位研究员的微信,“庄打个涨停”,江特电机在9月13日涨停,盘后天风证券分析师杨诚笑老师组织研讨会,并且在相关报告中还“发出来拉XX的投票”。

天风证券分析师杨诚笑在9月13日的研报中认为,预计到2018年底,江特机电有望形成碳酸锂产能3万吨(权益产能2.25万吨)。公司还拥有5个采矿权和8个探矿权,远期资源量过亿吨。按照公司估计的成本和利润测算,在所有锂业项目达产后,公司的锂盐业务毛利有望达到14亿元以上。

另外,海通证券(600837,股吧)施毅团队在8月2日、8月10日、9月12日连续三篇研报推荐,给江特电机均为买入评级,最新目标价也从13.05元抬高到28元。值得一提的是,施毅所在的海通有色金属研究小组多次上榜新财富最佳分析师,并在2015年拿到冠军名次。9月13日盘后施毅团队在相关微信群和个人微信群也贴出并转发研究内容,把江特电机放在第二位:

海通有色【二线锂电大放异彩】

【科威特】科达洁能(600499,股吧),江特电机,威华股份(002240,股吧);藏格控股,融捷股份表现强劲:需求将推动所有品种的锂资源涨价并提升公允价值。

当然,最实在操作策略就是紧握龙头品种【能量五金】锂,钴,稀土磁材,铜箔,硫酸镍。

预焙阳极有条不紊涨价,电解铝产业链涨价确定性强【神通组合】神火股份(000933,股吧),索通发展。其他标的包括云铝股份(000807,股吧),中孚实业(600595,股吧)和南山铝业(600219,股吧)。

近期铜锌镍表现一般,和美元反弹有关,我们对于三个品种坚定看多,属于长牛品种,【四铜三锌】云南铜业(000878,股吧),江西铜业(600362,股吧),紫金矿业(601899,股吧),铜陵有色(000630,股吧),驰宏锌锗(600497,股吧),中金岭南(000060,股吧),西藏珠峰(600338,股吧)。

以下是昨日天风证券关于该公司研报全文:

锂盐业务将带来业绩增长

公司近年来大力发展锂电新能源业务,目前已经拥有锂资源和锂盐加工、正极材料和三元前驱体、电机、新能源汽车等业务,涉及新能源汽车的上中下游,产业链较为完整。预计到2018年底,公司有望形成碳酸锂产能3万吨(权益产能2.25万吨)。公司还拥有5个采矿权和8个探矿权,远期资源量过亿吨。按照公司估计的成本和利润测算,在所有锂业项目达产后,公司的锂盐业务毛利有望达到14亿元以上。

锂云母提锂成本优势明显

公司5000吨的云母提锂生产线即将投产,其采用与锂辉石提锂类似的焙烧工艺,实现连续生产是大概率事件。当前云母价格大幅低于锂辉石精矿,公司生产碳酸锂的成本有望控制在7万元左右。公司的狮子岭矿预计将于18年3月投产,如果资源实现自给,碳酸锂成本有望降低至4-5万元。按照目前价格测算,1.5万吨生产线全部达产后,有望给公司带来毛利10-13.5亿元。

联手宝威实现锂辉石提锂

公司全资子公司与宝威物料成立合资子公司,双方各持股50%。合资公司项目建成达产后,碳酸锂和氢氧化锂等锂产品的产销规模将达到1.5万吨。宝威物料拥有西奥巴尔德山和以及加拿大LaCorne锂矿包销权,每年拥有16-20万吨的锂精矿供应,有力保障了合资公司的锂资源。按照目前协议价测算,公司锂辉石提锂的成本为8.1万元左右。以目前锂价15万元/吨测算,1.5万吨锂盐有望给合资公司带来接近8.8亿元毛利。

电机与新能源汽车业务持续发力

电机产业是公司传统的主导产业,业务收入占主营业务收入30%左右。公司于15年收购的米格电机是国内最大的伺服电机制造商,17年承诺利润为7500万元,上半年已经实现4590万净利润,预计全年利润可达1亿元。公司目前拥有九龙、宜春客车厂和江特电动车三个电动汽车平台。其中,九龙汽车是商务车领域领跑者,上半年累计签约了约40亿元的订单。随着新能源政策落实,重大合同交付,公司的新能源汽车业务有望将持续发力。此外,公司还拥有正极材料2400吨,正极前驱体3000吨的产能,并且已经实现富锂锰基正极材料的产业化,拥有较完整的锂电新能源产业链。

盈利预测与评级

我们预测公司2017-2019 年的EPS 分别为:0.38元,0.54元和0.79元,对应9月11日收盘价16.80 元,公司的动态P/E 分别为43倍,31倍和21倍。公司云母提锂量产在即,全部锂盐项目达产后有望给公司带来14亿以上的毛利。因此维持公司“买入”评级。

风险提示:锂盐项目进展不及预计,云母提锂产量不及预期,新能源汽车销量下降。

(编辑:田跃清)

来源: 新浪网

企业新闻

- 情报 | 预计2023财年微软将裁员1.1万人;宁德时代上半年营收几乎等于整个韩国电池行业;马斯克称汽车行业两年内或从缺硅变缺电

- 情报 | 京东众筹宣布将于10月10日起暂停运营;蔚来申请注册咖啡商标;开课吧被诉拖欠490万合同费

- 情报 | 嘀嗒顺风车内吸烟扣除行为分6分;华为账号好友消息于6月30日起停服;美的集团裁员力度加大

- 情报 | 中国互联网大厂订购50亿美元英伟达芯片;吉利与百度合资成立汽车科技公司;极氪百万超跑 ZEEKR 001 FR 官宣

- 情报 | 银保监会约谈前海人寿实控人姚振华;跨境电商Shein最快2024年在美IPO;女子称买9本书全盗版起诉当当网

- 情报 | 腾讯回应出售美团股权传闻;南京银行收购苏宁消金控股权获监管批复;恒大物业和中国恒大遭香港财汇局调查

- 情报 | 比特币集团或考虑收购德国银行;豆神教育被深交所通报批评;美团投资罗永浩AR公司 Thin Red Line

- 情报 | 快手辟谣拟收购小贷牌照;奇瑞汽车涉多起劳动纠纷案件;美团网约车放弃自营打车业务

- 情报 | 京东成立互联网医院新公司;Meta被裁员工至少补偿71万元;马斯克欲在推特上线余额宝功能

- 情报 | 阿里巴巴月底推出跨境出海平台Miravia;陆正耀库迪咖啡3亿成立供应链公司;亚马逊公司证实已开始裁员