监管升温这一年:昔日万能险“大户”业绩现分化

【摘要】目前来看,截止今年7月末,9家保险公司原保费在规模保费中占比全线合规,转型之痛似乎成为了这些公司的共同话题。但受监管措施以及发展战略的差异,9家公司的运营状况又各有不同。

金评媒(https://www.jpm.cn) 编者按:目前来看,截止今年7月末,9家保险公司原保费在规模保费中占比全线合规,转型之痛似乎成为了这些公司的共同话题。但受监管措施以及发展战略的差异,9家公司的运营状况又各有不同。

时至今日,一度因风格激进而被罚的前海人寿已经恢复了新产品申报,距离去年保监会密集开展万能险专项检查也已经过去了一年。

去年年末,保险业针对理财型产品的监管陡然升温。保监会发布公告称,于去年5月至8月对9家公司开展万能险专项检查,并对发现问题的公司下发监管函。据蓝鲸保险获悉,9家公司分别为前海人寿、恒大人寿、华夏人寿、东吴人寿、富德生命人寿、上海人寿、君康人寿、珠江人寿以及天安人寿。

目前来看,截止今年7月末,9家保险公司原保费在规模保费中占比全线合规,转型之痛似乎成为了这些公司的共同话题。但受监管措施以及发展战略的差异,9家公司的运营状况又各有不同。

转型成效排排看,恒大人寿等3险企原保费同比翻倍

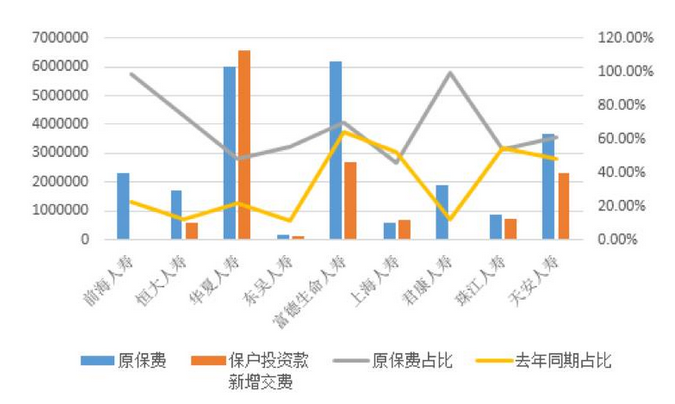

据保监会披露的最新数据显示,今年前7个月,9家被查保险公司产品结构全线合规,原保费占比全线高于30%的红线,部分公司结构调整成效明显。

具体来看,前海人寿以及君康人寿结构调整最为明显,其中前海人寿原保费占比由去年前7月的22.66%增长至今年7月末的98.48%,而君康人寿原保费占比由去年前7月末的12.23%增至今年同期的99.48%。恒大人寿、华夏人寿以及东吴人寿等公司产品结构亦有明显调整,恒大人寿由去年7月末的12.03%增至今年同期的73.63%;华夏人寿由21.90%增至47.82%;东吴人寿由11.43%增至55.32%。

不过,在此期间,上海人寿以及珠江人寿则出现原保费占比逆势下行的局面,分别由去年7月末的51.91%以及54.58%降至46.06%以及53.72%,下降幅度分别为5.84个百分点以及0.86个百分点。

原保费的上行是9家险企原保费占比全线达标的一个重要原因。数据显示,9家险企中6家原保费收入同比上行,其中恒大人寿、东吴人寿以及君康人寿原保险保费收入增速明显。恒大人寿原保费收入由去年7月末的31.47亿元增长446.18%增至171.87亿元,东吴人寿以及君康人寿原保费同比涨幅则在263.1%以及512.21%。

保户投资款新增交费方面,除了天安人寿,其余8家险企保户投资款新增交费全线下行,前海人寿以及君康人寿下行幅度同比高达9成。在保险公司产品结构调整有所成效的同时,转型之痛同时隐现。据蓝鲸保险计算,截至今年7月末,除了天安人寿规模保费同比上涨42.41%外,其余8家险企规模保费同比全线下挫。

不过,在8家险企步调一致调节结构的同时,天安人寿却显得有些“特立独行”。尽管8家公司今年前7个月万能险保费均有所缩水,但天安人寿保户投资款新增交费则逆势上行,同时在其他8家公司规模保费出现下滑之时,天安人寿规模保费却同比上涨42.41%。

9家保险公司前7月数据同比变化情况

被查险企业绩现分化,天安人寿赢了规模输了业绩

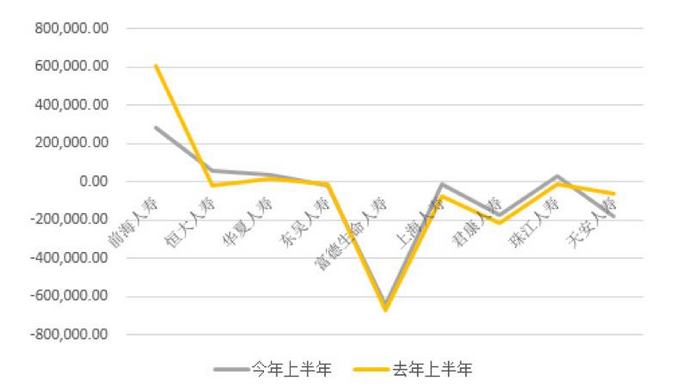

尽管9家被查险企产品结构调整有所成效,但从业绩方面来看又是另外一番光景。9家保险公司中唯一一家前7月规模保费上行的保险公司天安人寿净利润同比出现大幅下挫,成为9家公司净利润下行最为明显的公司,而华夏人寿以及珠江人寿却实现同比扭亏为盈。

从天安人寿方面来看,蓝鲸保险注意到,尽管该公司今年前7月规模保费同比上行,但在高成本资金等因素的影响下,亏损幅度却有所加剧。数据显示,今年上半年,天安人寿亏损18.08亿元,而去年上半年该公司亏损金额还在5.95亿元,成为9家被查险企中亏损幅度加剧最为明显的保险公司。此外,东吴人寿、富德生命人寿、上海人寿以及君康人寿均在去年上半年亏损后,今年上半年同样出现亏损。

同在今年上半年,9家公司中有4家实现盈利。具体来看,前海人寿上半年实现净利润28.31亿元,对比去年同期60.54亿元的水平同比减少53.24%。不过,尽管业绩减半,前海人寿仍为9家公司中盈利最丰的保险公司。

恒大人寿以及珠江人寿则双双扭亏为盈,其中恒大人寿实现净利润6.01亿元,珠江人寿实现净利润2.72亿元。华夏人寿盈利水平亦出现明显上行,上半年实现净利润3.86亿元,同比增长201.04%。

9家公司净利润情况(单位:万元)

受业绩下行、产品结构调整等因素的影响,截至今年二季度末,9家被查险企中有4家现金流告负,其中前海人寿净现金流出255.84亿元;华夏人寿净现金流出90.5亿元;富德生命人寿业务净现金流出49.36亿元;珠江人寿净现金流出20.41亿元。

监管措施+发展策略引分化,君康人寿渠道急扩容东吴人寿拟发力全国

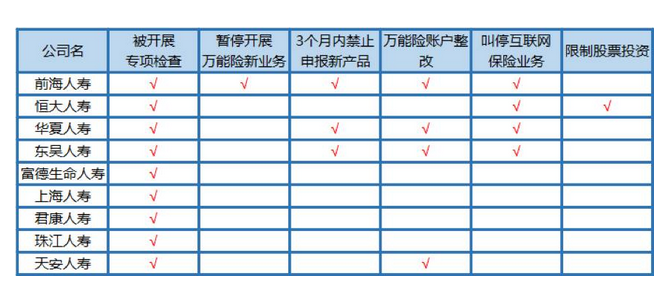

保监会针对各家公司下发的监管措施不同,以及各家公司转型发展策略的差异化成为9家公司业绩分化的重要原因。

从监管措施因素来看,去年9家险企密集被查,监管措施接踵而至,但惩罚措施又不尽相同,与部分险企万能险业务被责令整改,新产品申报暂停相比,恒大人寿在保险业务方面所受影响相对较小。

具体来看,公开数据显示保监会对前海人寿要求暂停开展万能险新业务;对前海人寿、东吴人寿以及华夏人寿下发了三个月内禁止申报新产品的监管要求;对前海人寿、东吴人寿、华夏人寿以及天安人寿提出万能险账户整改要求;先后叫停了前海人寿、恒大人寿等6家公司的互联网保险业务。而与部分公司产品申报暂停、相关业务被要求整改相比,恒大人寿在去年4季度以及今年1季度所受到的处罚均为暂停股票投资。

从发展策略差异来看,9家被查险企亦出现分化,前海人寿、恒大人寿以及上海人寿表示拟通过调节产品结构推进转型;君康人寿、华夏人寿在渠道方面有所发力;东吴人寿则欲打造全国化经营的格局。

产品结构方面,2017年以来,前海人寿方面多次强调,2017年将大力发展发展风险保障型和长期储蓄型产品;恒大集团许家印此前则公开提出要求恒大人寿原保费收入不低于50%,力争实现60%;上海人寿方面则正在加紧制定新三年发展战略,拟增加高价值业务创新,打造更多的拳头产品。

渠道方面,蓝鲸保险查阅公开资料了解到,君康人寿一方面投资保险代理公司,其全资子公司盛唐融信保险代理(北京)有限公司今年在京开业,另一方面则打造银保渠道,今年6月君康人寿披露公告称公司出资7.38亿元受让辽阳银行2.64亿股份,占辽阳银行股权比例10%;华夏方面则在电话销售渠道方面有所行动,仅在今年上半年,华夏人寿即披露了6则关于与第三方平台开展电销项目的公告。

经营格局方面,据媒体报道,东吴人寿方面此前表示,该寿险公司拟逐步扩展机构网络,下一步将考虑进驻珠三角和渤海湾两地,逐步形成全国化经营的格局。

(编辑:田跃清)

来源: 蓝鲸新闻 李乔宇

企业新闻

- 情报 | “第二梯队”反超“蔚小理”;小马智行将接入曹操出行;茅台市值接近腾讯

- 情报 | 威马车机App暂停服务;Mate 60系列供应商回应涨价;网易有道推出虚拟人口语教练Hi Echo

- 情报 | 绿驰汽车被吊销营业执照;正畸品牌「微笑公式」被曝倒闭清算;恒大地产再被强制执行近4.7亿

- 情报 | 苹果正削减iPhone 14 Plus产量;拼多多跨境电商平台Temu在非洲上线;蔚来只租不卖欧洲订阅模式或有变动

- 情报 | 阿里迎来史上最大调整;货拉拉于港交所提交上市申请;特斯拉新款Model S/X开启中国市场交付

- 情报 | 欧盟2035年起禁止生产燃油车;推特管理层大洗牌;广汽埃安拟于明年二季度申请IPO

- 情报 | 快手辟谣拟收购小贷牌照;奇瑞汽车涉多起劳动纠纷案件;美团网约车放弃自营打车业务

- 情报 | 马斯克承认推特可能会失败;特斯拉新款Model 3售价预计在20万元左右;Skype国内10月1日停止运行

- 情报 | 法拉第未来启动「交付共创日」;蔚来手机即将于9月发布;特斯拉或每天被罚款19万

- ESG每周资讯 | 碳市场行业纳入优先序:水泥、电解铝和钢铁行业因成熟度高被列为优先纳入碳市场