168家拟IPO企业派现53亿,“土豪式”分红别打肿脸充胖子!

【摘要】像天地壹号这般财大气粗也就算了,若硬是“打肿脸充胖子”那就不好了。盛景网联(833010)2016年净利润为4895万元,同比下滑逾六成。但公司去年累计分红总额却高达1.73亿元,占净利润的比重高达353%。

金评媒(https://www.jpm.cn) 编者按:截止6月16日,目前461家处在上市辅导的企业中,有168家企业在今年进行分红派现,分红总额达到53.41亿元,平均下来每家企业派现达到3179.17万元。

转眼已至年中,新三板企业IPO的热情仍不断高涨,就连上市前分红派福利,似乎也成了时下排队企业解锁IPO的最佳姿势。

在已开始接受上市辅导的企业中,有168家在今年上半年公布利润分配方案,总共豪掷53亿大礼包,其中包括部分多年持续分红的良心企业。

而相比之下,却有一部分业绩下滑严重的企业,居然也在大手笔的分分分。

168家拟IPO企业,分红53亿

新三板企业是一边忙着IPO,一边还不忘给股东们分红。

截止6月16日,目前461家处在上市辅导的企业中,有168家企业在今年进行分红派现,分红总额达到53.41亿元,平均下来每家企业派现达到3179.17万元。

要知道在过去三年间,仅有244家进行过现金分红,金额累计才达到106.56亿元。也就是说,这些企业今年上半年的分红,已经超过过去三年分红总和的一半。

其中有部分企业保持了持续分红的优良传统,堪称业界良心,连续三年均有分红的企业达到31家。这其中,有11家企业今年的分红总额超过过去两年。

以新产业(830838)为例,其IPO申请于2016年4月8日被证监会受理。在2014年和2015年,新产业都有分红,两年分红总额为5556万元。而今年4月28日,新产业公布的分红预案显示,公司分红金额已达到1.85亿元,已超过前两年分红总额的2倍之多。

有友食品(831377)也不遑多让。有友食品2014年及2015年两年分红总额为3375.68万元,而今年的分红金额达到了4050.81万元,也远超前两年。

话说回来,上述两公司的业绩也着实不错。新产业2016年营收9.23亿元,同比增长26.08%;净利4.52亿元,同比增长81.32%;而卖泡椒凤爪的有友食品去年也大赚1.22亿元。

有了丰厚的业绩,这些企业自然是攒足了底气发现金红包。

另一方面讲,企业如果上市了,新引进的股东也可以分享到之前留存的收益,对于部分原始股东来说,内心是拒绝的,所以赶紧大手笔分红。

当然了,过去几年“一毛不拔”的IPO企业也屡见不鲜。461家IPO企业中,有217家企业过去三年无分红,占比超过四成。

由于IPO排队过程中,存在着诸多的不确定性因素,企业留存足够的资金以备不时之需,倒也无可厚非。

业绩下滑严重,分红热情不减

但犀牛君发现,有些业绩下滑严重的企业,竟也乐此不疲的加入到分红队伍中来。这些分红大军中,去年净利润出现下滑的企业有30家。

创新层企业基康仪器(830879)就是其中的典型。基康仪器2016年净利润仅为1019万元,同比下滑70.66%,而公司今年却分红2760万元,分红金额已是2016年净利润的两倍有余。

此外,累计分红最多的天地壹号(832898),业绩下滑也颇为严重。去年,公司实现营业收入14亿元,同比下降11.02%;净利润同比下降48.43%,接近腰斩,为2.28亿元。

不过,天地壹号依然坚持了多年以来持续分红的习惯。今年4月26日,天地壹号发布分红预案,拟每10股派现5元,合计派发现金2.14亿元。

像天地壹号这般财大气粗也就算了,若硬是“打肿脸充胖子”那就不好了。盛景网联(833010)2016年净利润为4895万元,同比下滑逾六成。但公司去年累计分红总额却高达1.73亿元,占净利润的比重高达353%。

除了前文所说的,原始股东大多不愿与IPO新引入股东分享留存利润,或许还有其他原因。

有的挂牌企业股权集中度非常高,往往只有几个自然人,公司发放的高股利实际上只是支付给了几个大股东,与普通投资者基本无关。

此外,有些企业大幅派现还能为大股东实现避税。按相关规定,原始股东如果持股满一年以上,分红不必交税,若在二级市场套现,溢价部分则需要交税。

本来分红是为了回报投资者,如果是这样,就有点变味了。而且,上市是为了更好融资,这样的土豪分红是不是有违逻辑?

对于新三板企业来说,究竟该不该分,分多少,都应当从企业的实际情况出发。

首先,股利是否分配应根据公司当前的发展阶段及生命周期。

对于初创期或是成长期的公司,此时正处于扩张需求强烈、机会较多的时候,充足的资本有利于抓住发展的时机,所以不适合高分红;而对于已步入成熟期的公司,如果没有收益较高的投资项目,可以加大分红力度。

其次,分配多少股利需要衡量投资机会和资本成本之间的关系。

当企业的资本回报率超出加权平均资本成本时,财务杠杆能产生正面效用,能为股东创造出超出资本成本的价值,此时不适合高分红。反之,若资本回报率低于加权平均资本成本,企业则应将留存收益通过股利形式分配给股东。

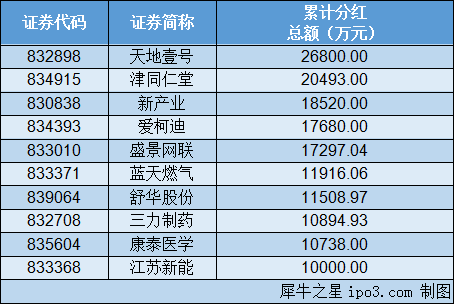

2016年度累计分红榜单前十名

(编辑:田跃清)

来源: 微信公众号:犀牛之星

颜汐

金评媒责任编辑

- 情报 | 广汽菲克4个月仅卖2辆车;村镇银行更新APP后提现按钮消失;小鹏P7部分车型部分配置调整

- 情报 | 极氪将择机完成上市;圆通拟收购网络小贷牌照;美团严抓考勤

- 情报 | 涂鸦智能预计7月5日在港交所上市;阿里女员工被侵害”案一审宣判;Netflix本周将进行新一轮裁员

- 情报 | 阿里巴巴2022年全年裁员1.9万人;2022年腾讯投资次数下跌近八成;近250家企业已用ChatGPT代替员工

- 情报 | 魅族确认吉利收购股权;罗永浩宣布今起退出社交平台;美股或迎15年最大改革

- 情报 | 开心汽车并购威马进入审计阶段;问界新M7正式发布;2023中国民营企业500强揭晓

- 情报 | 嘀嗒顺风车内吸烟扣除行为分6分;华为账号好友消息于6月30日起停服;美的集团裁员力度加大

- 情报 | 消息称恒大汽车无限期推迟预售;网曝小鹏汽车大规模毁约应届生;广汽本田遭千名业主集体投诉

- 情报 | 京东闪付将于12月31日暂停HCE支付功能;黄光裕本月第四次减持国美零售;腾讯手游玄中记明年2月停运

- 情报 | 寺库再被申请破产审查;网易云旗下社交App被指涉黄;多家共享单车被曝优惠价杀熟