京东金融私有化将完成:估值500亿 为上市铺路

【摘要】从京东集团拆分出的京东金融将于近期完成私有化交易,估值500亿元。京东金融私有化的这一步被不少业内人士解读为:京东金融为回国上市铺路。

时隔三个多月,从京东集团拆分出的京东金融将于近期完成私有化交易,估值500亿元。今日,多名接近交易人士向馨金融确认了该消息。

成立于2013年10月的京东金融,于2016年1月完成总规模66.5亿元人民币的融资,A轮融资估值466.5亿元,由红杉资本中国基金,嘉实投资和中国太平领投。

相比上一轮估值已达600亿美元的蚂蚁金服、185亿美元的陆金所,京东金融的“价格”就低调了许多。据了解,这轮私有化估值较A轮的增幅不大,主要是引入新的国内投资人买老股转架构。

京东金融私有化的这一步被不少业内人士解读为:京东金融为回国上市铺路。据上述接近交易人士透露,根据计划,京东金融在上市之前还将进行至少一轮融资,A股是其上市首选。

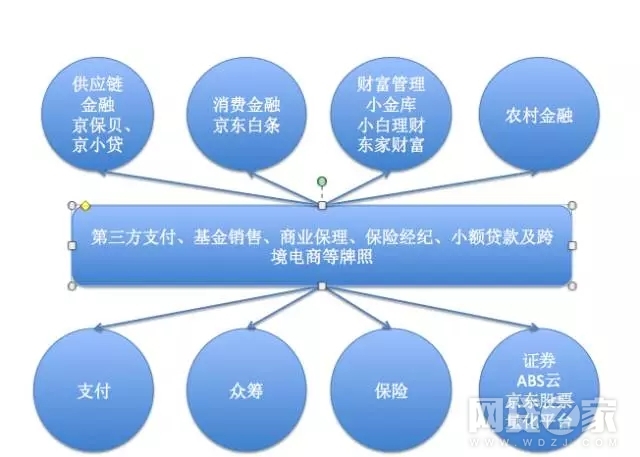

目前,京东金融包括:供应链金融(京宝贝、京小贷)、消费金融(京东白条)、财富管理(小金库、小白理财、东家财富等)、农村金融、支付、众筹、保险、证券(大数据消费指数、量化平台、ABS云、京东股票APP)等八大业务板块。某位京东金融管理层人士告诉记者,这次私有化的目标很明确,京东金融希望在不失去控制权的情况下,引入一些中资股东,尤其一些国字头资本,意在获取更多的政策支持和便利。短期内便于发展业务,长期来看也是为上市的考虑。

据京东金融内部人士透露,2016年,京东金融交易总额和营业收入的复合增长率超过100%,但仍处于继续亏损的状态。其目标是在2017年扭亏为盈,并在三、四年后上市。

步步维艰的“独立”之路

2015年初,以京东金融发布“白条+”战略为标志,京东金融从业务层面开始“走出京东”。它希望通过业务的向外拓展和延伸,逐步脱离对京东集团的倚赖,进而成为一家从业务到品牌都更为独立的公司。

2015年底,京东金融重新定位自己为一家金融科技公司,确立了要做开放生态的系统构想,从战略层面“走出京东”。按照这个规划,未来在技术、产品、用户、资金、资产等方面的能力输出将成为京东金融版图中的重要一环。

2016年11月15日,京东在第三季度财报中宣布,“京东集团董事会已批准并授权公司寻求重组负责运营京东互联网金融业务的京东金融。”京东集团将出让其持有的所有京东金融的股份,京东金融终于迈出了“走出京东”的关键一步。

京东金融希望做一个不依附于京东集团,拥有自己流量和底层技术优势的公司。但事实上,从目前其业务、营收,甚至品牌上来看,京东金融却并未真正摆脱对京东集团的倚赖。

值得注意的是,尽管近几年京东金融一直在尝试变得更独立,但据上述接近交易人士透露,其业务规模和营收占比最高的四项业务:支付、财富管理、消费金融、供应链金融仍高度依赖于京东体系。尤其营收占比最高的支付板块,主要得益于京东商城的交易手续费。

京东金融从未披露过自己的盈利情况,最新的数据来自于京东集团去年三季报,截至2016年9月30日,京东金融消费贷款、商业贷款和供应链贷款余额分别为197亿元,5亿元和101亿元。2016年三季度,京东金融、O2O、技术研发及海外业务的nonGAAP亏损合计约3亿元。

这份财报还显示,2016年前三季度,京东金融贷款发放及投资活动净现金流出250亿元,融资活动净现金流入302亿元。其中,第三季度贷款投放(包括京保贝、京小贷、白条)净现金流出1.7699亿元。

某京东金融内部人士透露,截止2016年末,京东金融仍在亏损,其目标是在2017年扭亏为盈。而目前的八大业务板块中,除了最早上线的供应链金融外,其它几块业务的业绩压力都非常大。

人事调整背后的格局之变

相比很多公司,成立三年的京东金融,高管流失率并不算高。但去年开始,其内部出现了多次人事变动、岗位调整,而这背后亦折射出了其业务和战略格局的转变。

除了CEO陈生强,和分管供应链金融的副总裁王琳,其它几位高管的分管内容都在近年内有过调整。最早分管的战略的副总裁刘长宏后来转为分管资金业务,此前负责对外投资、政府事务等工作的副总裁马骥接管金麟负责战略部分的工作。

而刚刚辞职的副总裁金麟于2014年初加盟京东金融,恰逢京东金融发力众筹业务,这位前东方证券的银行业分析师开始组建众筹板块。同年7月,京东金融上线产品众筹、2015年3月上线股权众筹。

很长一段时间,众筹业务都跟供应链金融、消费金融、财富管理并称为京东金融势头最猛的四大业务。据零壹财经发布的研究数据,2015年,京东金融的产品众筹、股权众筹规模都位列行业第一。

但随着监管政策对众筹领域的逐步收紧,众筹行业在2016年面临消沉的颓势。尽管截至2016年末,京东产品众筹总筹资额仍有逾36亿元。但在内部,众筹板块已经声势渐弱。而金麟早在去年就已调离众筹条线改为分管财富管理。

过去一年,与众筹衰落相反的是京东金融证券板块的崛起。

在2015年5月小试证券业务失败后,原京东金融分管战略的副总裁姚乃胜转到证券条线,负责新产品的开发。这位毕业于耶鲁大学的博士曾就业于麦肯锡、IBM和高瓴资本。

而后的2016年,京东金融在半年之内密集上线了大数据消费指数、量化平台、ABS云、京东股票APP四个证券产品。

此外,最近一次重要的人事变动便是一手搭建了京东消费金融体系、被称为京东白条“教父”的副总裁许凌,他从金融科技事业部负责人谢锦生手中接过了支付业务。这位“红人”的转岗也被视为京东金融要发力支付业务的一个信号。

事实上,在年初举行的京东金融年会上,其CEO陈生强宣布了京东金融2017年六大战略,大支付首次作为战略重点被提及。另外五个战略分别为,风控、场景拓展、技术投入、金融科技输出和农村金融。

牌照短板或影响上市之路

除了不断扩张自己的业务条线外,最近一年多,京东金融还通过战略投资快速扩大自己的版图。

仅2016年一年,京东金融就投资了美利金融、蓝领分期品牌买单侠、租房分期平台会分期、汽车金融平台花生好车、实物抵押平台淘当铺等。而在此前,原来的校园分期平台分期乐,也就是如今的乐信集团,也曾获得京东金融的战略投资。

此外,试图转型金融科技公司,输出技术的京东金融也在这一两年加大了对技术领域的投入。其中包括入股美国大数据分析公司Zest Finance,并在中国成立合资公司,推出中国消费者信用数据系统等。

不过,这位看起来体量巨大、快速奔跑在IPO路上的“巨人”,与其他竞争对手相比,短板也非常明显。

随着互联网金融监管的日益推进,获取金融牌照和相应资质以令其业务合规化则成为了各家互联网金融巨头最为关键的一步。而随着京东金融私有化的完成,上市的临近,获取牌照亦成为它眼下最重要的任务。

京东集团CEO刘强东就在刚刚结束的集团年会上就表示,未来,京东金融不仅会有金融产品和服务,也有计划进入证券、征信、银行、保险领域,并通过自主申请或投资入股的形式获取相应的牌照。

目前,京东金融已拿下支付、小贷、保理、基金销售、保险经纪等多个资质,也在西安入股了一家金交所,但含金量更高的大牌照,如银行、证券、保险、信托、基金等却“颗粒无收”。

对比同为电商系背景的蚂蚁金服,其版图中既有首批试点的个人征信机构——芝麻信用、第一批民营银行——网商银行,也有参股的国泰产险,和其母公司阿里巴巴参股的众安保险,以及首批三家相互保险公司——信美人寿等。

另一家零售业巨头苏宁也早已及集齐了包括第三方支付、消费金融、小贷公司、商业保理、基金支付、基金销售、私募基金、保险销售、企业征信、预付卡、海外支付、甚至民营银行等牌照。

未来,无论京东要完成自己的IPO冲刺目标,还是想要在巨头之争中站稳脚跟,如何弥补牌照短板都是必须首先考虑的问题。

来源: 馨金融

艾迪

- 情报 | 恒大汽车公告称或有停产风险;中公教育回应考不过全额退款分十期;法拉第未来宣布FF 91将于3月30日开始生产

- 情报 | 2023年已有9家公司遭港交所除牌;宁德时代与福特汽车协议将被审查;字节启用季度OKR考核

- 情报 | 蔚来手机即将上市;Model 3改款有望在半月内上市;比亚迪汽车鼓励举报腐败行为

- 情报 | 消息称恒大汽车无限期推迟预售;网曝小鹏汽车大规模毁约应届生;广汽本田遭千名业主集体投诉

- 情报 | 沪江教育更名为行藏科技;特斯拉明年或开启史上首个回购计划;推特世界杯期间50%几率崩溃

- 情报 | 小鹏第二代家用充电桩上线;Meta首席运营官桑德伯格宣布离职;步步高辟谣倒闭传闻

- 情报 | “宁德时代”理财骗局曝光;京东重试前置仓卖菜业务;法拉第未来股票增发提议获通过

- 情报 | 恒驰5将于7月6日开启预售;腾讯掌上WeGame宣布将停止运营;母婴电商平台蜜芽app将关停

- 情报 | “苹果版余额宝”总存款已超100亿美元;黄浩卸任蚂蚁商诚公司法定代表人;Uber开发人工智能聊天机器人

- 情报 | 法拉第未来承认信息披露不准确、不完整;搜狗地图将终止运营;马斯克遭美国证券交易委员会调查