美图公司港股上市,中企IPO数量创年度新高

【摘要】根据清科集团旗下私募通数据显示,2016年12月IPO市场持续回暖趋势,全球共有53家中国企业完成IPO,IPO数量环比增加23.26%,同比增加15.22%。

根据清科集团旗下私募通数据显示,2016年12月IPO市场持续回暖趋势,全球共有53家中国企业完成IPO,IPO数量环比增加23.26%,同比增加15.22%。中企IPO总融资额为58.85亿美元,融资额环比减少1.43%,同比减少12.66%。本月完成IPO的中企涉及16个一级行业,登陆5个交易市场,中企IPO平均融资额为1.11亿美元,单笔最高融资额9.92亿美元,最低融资额396.47万美元。53家IPO企业中31家企业有VC/PE支持,占比58.49%。本月金额最大的三起IPO案例为:中信建投证券上市(9.92亿元美元),华安证券上市(7.45亿美元),美图公司上市(6.29亿美元)。2016年中企全年月度IPO数量呈增长趋势,12月份单月IPO数量达到53家,创阶段性新高。继注册制放缓和战略新兴板搁置之后,证监会审核加速消化A股存量企业,有望进一步推进注册制的实施。

2016年12月5日,筹备两年多的深港通终于正式落地。深港通,是深港股票市场交易互联互通机制的简称,指深圳证券交易所和香港联合交易所有限公司建立技术连接,使内地和香港投资者可以通过当地证券公司或经纪商买卖规定范围内的对方交易所上市的股票。2016年8月,国务院批准开通深港通,中国证监会和香港证监会签署联合公告。同月,深交所披露了深港通细则。2016年11月,深交所公布42家深港通权限券商名单,并开放开户。A股投资者以散户为主,估值高于港股,此次深港通的开通有望提升港股估值。对于上市券商来说,深港通不仅有利于提升自身业绩获得更高估值,也将助力其国际业务的拓展。相较于沪港通的国有企业和蓝筹股标的,深交所的潜力股或将成为吸引海外投资者和资金的主要动力之一。

12月份IPO企业融资前三名为中信建投证券、华安证券和美图公司。12月9日,中信建投证券在香港主板上市,共募资76.97亿港元,成为今年继东方证券、光大证券和招商证券之后第四家赴港上市的中资券商。12月6日,华安证券在上海证券交易所上市,募资 51.28亿人民币。12月15日,美图公司在香港主板上市,募资 48.79亿港元,位居本月募资额第三。

美图公司港股上市,募资将用于拓展智能硬件业务和战略投资等方面

美图公司(01357.HK)成立于2008年10月,旗下代表产品为“美图秀秀”、“美颜相机”、短视频与直播社区“美拍”以及美图拍照手机。根据其招股书披露,美图公司在上市前有过数轮融资,除隆领投资外,投资方还包括IDG资本、创新工场、老虎基金、策源创投、启明创投和H Capital等知名投资机构。根据清科旗下私募通统计:2014年1月,启明创投、IDG资本以及创新工场旗下的美元基金联合投资美图公司6,000.00万美元。2014年5月,策源创投和IDG资本旗下基金联合老虎基金和H-Capital投资美图公司1.05亿美元。2015年1月,IDG资本和启明创投旗下基金、H-Capital、老虎基金和华夏资本联合投资美图公司1.81亿美元。2016年4月,汉威资本和招商资本管理等机构投资美图公司数千万美元。此外,美图公司本次上市发行还引入了两家基石投资者,分别为京基实业控股有限公司和Ports International Enterprises,共投资1.60亿美元。

根据美图公司招股书披露,本次上市所募款项净额的29%(约12.83亿元人民币)将用于未来2年内部件和原材料采购容量的扩充,以便生产更多的智能手机和其他智能硬件,从而继续拓展智能硬件业务;22.6%的所募款项净额(约10.00亿元人民币)将在未来2-4年内用于战略投资和收购,继续投资与自身业务具有协同性的业务。此外,上市所募资金还将用于实施销售及营销计划、继续扩充互联网业务和扩大研发能力等方面。

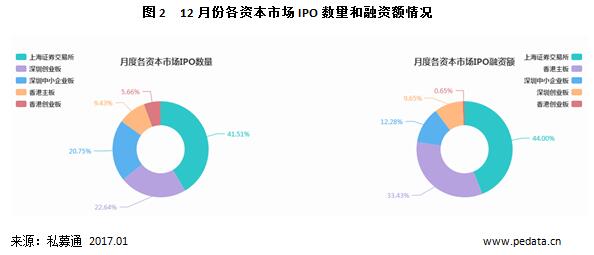

12月份共有53家主营地在中国大陆的企业上市。其中,登陆上交所22家,占比41.51%;深圳创业板12家,占比22.64%;深圳中小企业板11家,占比20.75%;香港主板5家,占比9.43%;香港创业板3家,占比5.66%。

从募资金额来看,上交所本月共募资约25.89亿美元,占比44%,仍位居首位;受中信建投证券和美图公司募资额的带动影响,香港主板募资位列本月第二,共募集约19.67亿美元,占比33.43%;深圳中小企业板本月募资约7.23亿美元,占比12.28%;深圳创业板本月募资约5.68亿美元,占比9.65%;香港创业板本月募资0.38亿美元,占比0.65%。

退出方面:

根据清科私募通数据统计:2016年12月,53家IPO企业中31家企业有VC/PE支持,占比58.49%。IPO退出共29起,涉及机构64家和54支基金。本月IPO退出数量同比上升20.83%,环比下降3.33%。以发行价计算,2016年12月IPO退出平均回报倍数为3.71倍。

星源材质上市,创东方和东方富海等多家机构和基金获得IPO退出

星源材质(300568.SZ)成立于2003年9月,是一家专业从事锂离子电池隔膜研发、生产及销售的新能源、新材料和新能源汽车领域的国家级高新技术企业,也是锂离子电池隔膜有关国家标准的牵头单位和起草编委会副组长单位。2016年12月1日,星源材质在深圳创业板上市,发行价为21.65元,共募资6.50亿人民币。根据其招股书披露,星源材质在上市前有数轮融资。2008年1月,东方富海旗下的基金、创东方旗下基金和晓扬科技投资联合投资星源材质3,600.00万元人民币。2009年6月,国信弘盛投资星源材质700.00万元人民币。2011年9月,九鼎投资旗下的六支基金联合投资星源材质1.60亿元人民币,并于2014年10月以股权转让的方式退出。2012年8月,海辉资本投资星源材质1,310.00万元人民币。2014年11月,华商鼎盛旗下基金、广东国科创投旗下基金、新恒利达旗下基金和长园盈佳联合投资星源材质1.77亿元人民币。随着星源材质的上市,共有8家投资机构或旗下基金获得IPO退出。

九鼎投资、华睿控股和元禾控股本月各实现两起IPO退出

本月上市的企业中,除了星源材质,九鼎投资还参与了贝肯能源(002828.SZ)和中旗股份(300575.SZ)的历史融资,并在本月获得IPO退出。贝肯能源,总部位于新疆,主要从事油气勘探和开发过程中的钻井工程技术服务及其他油田技术服务。2012年12月25日贝肯能源第二次增资,九鼎投资旗下的豪石九鼎和国联九鼎联合向其投资数千万元人民币。按照发行价计算,贝肯能源此次上市,九鼎投资旗下基金获得2.50倍回报。中旗股份成立于2003年,总部位于南京,专业从事新型农药等精细化工产品的研发、生产和销售。2010年7月,九鼎投资及旗下的周原九鼎共向其投资3,600.00万元人民币。2011年1月,九鼎投资透过旗下投资平台九鼎水星有限公司再次向中旗股份投资数千万元人民币。2010年6月,九鼎投资及旗下基金与中旗股份签订投资协议,主要涉及业绩承诺和投资退出方面的对赌条款,并于2014 年7月终止。2016年12月20日,中旗股份在深圳创业板上市,按发行价计算,九鼎投资及旗下基金的投资账面回报约为4.09倍。

安车检测(300572.SZ)和英飞特(300582.SZ)上市,华睿控股旗下基金获得IPO退出。安车检测成立于2006年,是一家机动车检测领域整体解决方案提供商。2010年12月,安车检测第三次增资时引入机构投资者,华睿控股旗下的华睿中科基金和华睿德银基金以及中洲创投联合向其投资3,500.00万元人民币。此外,2012年7月安车检测第四次增资时,江苏华睿旗下的华睿环保向其投资数千万人民币。2016年12月6日,安车检测在深圳创业板上市,上述机构和基金获得退出。英飞特成立于2007年,主要从事LED驱动电源的研发、生产、销售和技术服务。2009年4,睿控股旗下两支基金首次向其进行了数千万人民币的投资。2010年3,华睿控股旗下基金和盘古中国成长基金共同投资英飞特,其中华睿控股旗下基金向其投资3,410.00万元人民币。2011年12月,华睿控股旗下基金联合中科招商旗下基金,再次向安车检测投资7,888.25万元人民币。2016年12月28日,英飞特在深圳创业板上市,华睿控股旗下基金获得退出。

元禾控股所投企业中也有两家在本月成功上市,分别为:奥联电子(300585.SZ)和麦迪科技(603990.SH)。奥联电子成立于2001年,主要从事汽车电子电器零部件产品的研发、生产及销售。2011年4月,元禾控股旗下的凯风进取创投和晟唐银科基金向其投资了4,000.00万元人民币,占股12.00%。2016年12月29日,奥联电子在深圳创业板上市,按发行价计算,上述两支基金的投资回报为1.77倍。麦迪科技创建于2005年初,核心业务为临床医疗管理信息系统系列应用软件产品和临床信息化整体解决方案。2012年2月,麦迪科技曾获得集富亚洲和中经合的数百万人民币的投资。2012年7月,元禾控股旗下的中新苏州创投和乾融资本旗下基金共同投资麦迪科技1,693.51万元人民币,占股9.51%。2016年12月8日,麦迪科技在上海证券交易所上市,按发行价计算,中新苏州创投账面回报约为5.15倍。

行业&地区分布情况

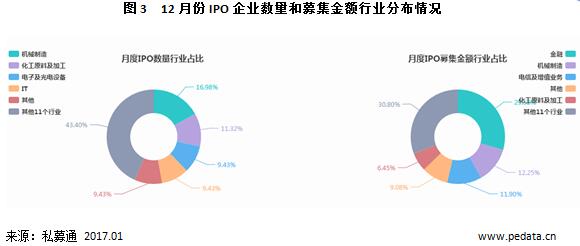

根据清科私募通数据统计:12月中企IPO共涉及16个一级行业,从案例数来看,机械制造、化工原料及加工、电子及光电设备分列前三位,分别完成9、6和5个案例;分别占比16.98%、11.32%和9.43%;累计占比37.74%。金额方面:金融、机械制造、电信及增值业务分列前三位,募集金额分别为17.37亿、7.21亿、7.00亿美元,分别占比29.52%、12.25%、11.90%;累计占比53.67%。

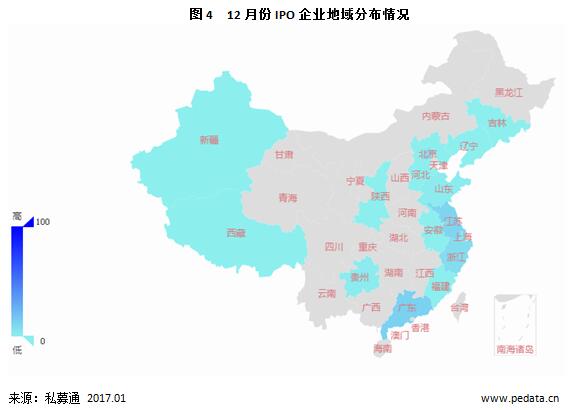

根据清科私募通数据统计:12月中企IPO企业共涉及15个省,从总数来看,广东省、江苏省、浙江省分列前三位,各完成IPO 13、11和7家企业;分别占比24.53%、20.75%和13.21%;其中有VC/PE支持的企业共31家,广东省、江苏省、浙江省分列前三位,分别IPO 7家、7家和5家,分别占比22.58%、22.58% 和16.13%。

注:从2015年第一季度开始,清科研究中心《中国企业上市研究报告》系列中的海外研究市场范围由原十三个扩大到十六个:包括NASDAQ、纽约证券交易所、伦敦证券交易所主板和AIM、香港主板、香港创业板、新加坡主板、凯利板(原新加坡创业板)、东京证券交易所主板、东京证券交易所创业板、韩国交易所主板和创业板、法兰克福证券交易所、多伦多证券交易所主板、多伦多证券交易所创业板和澳大利亚证券交易所,其中多伦多证券交易所主板、多伦多证券交易所创业板和澳大利亚证券交易所为新增加的三个市场,特此说明。

本文由清科私募通原创,转载请注明出处。

Pedata

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域最为全面、精准、及时的专业数据库,为有限合伙人、VCPE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。